Bankless:以太坊可以吸引华尔街的六大叙述

作者:Jack Inabinet,Bankless;编译:白水,金色财经

以太坊的现货 ETF 随时可能开始交易!

还有一个大问题:我们如何将 ETH 推销给华尔街?

这个问题曾多次困扰着业界。虽然比特币爱好者一直坚持“数字黄金”这个易于理解的叙述,但以太坊的粉丝们往往很难找到一个共同的、简洁的叙述来激发外界对生态系统的兴趣。

今天,本文的六大部分内容,每一部分都概括了以太坊的精髓。然后,我们解释了为什么每种叙述都能有效地吸引下一代投资者加入以太坊,并根据我们认为它们在吸引潜在 ETF 购买者采用方面有多成功,为每种叙述设定一个叙述等级。

“这是一个代币化平台”

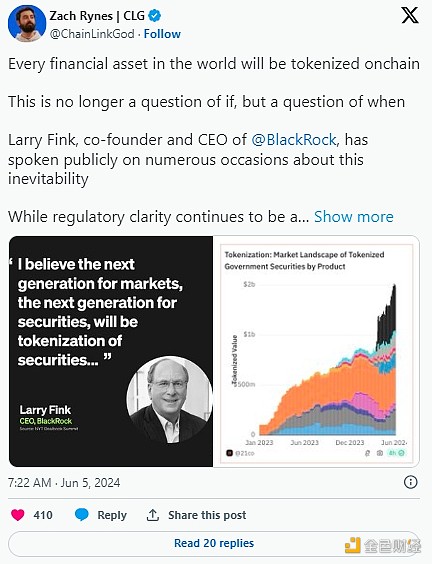

包括贝莱德首席执行官拉里·芬克 (Larry Fink) 在内的金融界大咖都曾大力推崇代币化,认为它代表了金融市场的范式转变,因为它有望大幅减少摩擦和成本,同时提高可访问性和流动性。此外,它还旨在实现前所未有的透明度和可组合性!

以 TradFi 参与者能够理解的方式解释以太坊作为世界领先的代币化资产平台的重要性,阐明了该网络为何如此重要。

尽管代币化并未深入探讨增加链上活动和 ETH 价格之间的正相关关系,但它展示了以太坊在现代化金融体系中可以发挥的核心作用;仅实现这一目标就将使 ETH 成为现存最有价值的加密资产。

该叙述抓住了以太坊作为现实世界资产全球结算层的作用,使 TradFi 更容易合理化以太坊作为互联链网络的全球结算层的作用及其对模块化扩展的追求。

叙述等级:B

尽管众多金融机构表示对代币化感到兴奋,但这种叙述受到一些监管不确定性的阻碍,但幸运的是,投资者对代币化的兴奋可能会催化必要的立法行动,以提供对数字资产及其在金融市场中的作用的监管明确性。

“以太坊是链上应用商店”

与比特币不同,以太坊提供高度表达性的智能合约,为开发者解锁金融可编程性,使网络成为链上版的苹果应用商店。

那些下载和资助以太坊兼容加密钱包的人可以不受限制地访问一系列消费者应用程序,这些应用程序促进了各种金融、游戏和文化互动。在这个数字经济中,ETH 必须用于支付 gas 费,从而刺激对 ETH 资产的需求,交易费支付成为以太坊的收入,然后通过 Burn(一种加密原生版本的股票回购)流向持有者!

投资 ETH 类似于直接购买应用商店的所有权,许多投资者愿意进行这种购买,因为它拥有丰厚的现金流生成能力和强大的网络效应——而这两种品质都是以太坊所具备的。

叙述等级:C

虽然这种叙述在最近几周获得了关注,成为向 TradFi 展示 ETH 的最佳方式,并与熟悉的产品有相似之处,但目前尚不清楚外部参与者是否很好地了解可以在链上执行的交互类型,这可能导致他们认为此类活动没有什么价值。

“这是一笔互联网债券”

在 TradFi 中,加密货币原生质押计划和固定收益工具之间很容易进行比较。

质押者以 32 ETH 作为验证者抵押品(本金),从而获得奖励(利息)。与 TradFi 不同,这种关系不依赖于任何一方偿还贷款的能力,而是由不可变代码和以太坊未来的经济活动支持——以区块费用收入和通胀区块奖励的形式。

各种投资者都喜欢从他们的资产中赚取被动收入,这导致许多人认为这对以太坊来说是一个完美的故事,尤其是与 TradFi 交易的唯一替代方案:非生产性 BTC 相比。

叙述等级:C

不幸的是,现货 ETH ETF 将不会通过质押方式推出,虽然加密货币原生者可以继续通过这种方式产生收益,但“互联网债券”的叙述不太可能对无法使用此功能的投资者具有吸引力,至少在支持质押的 ETF 推出之前是这样。

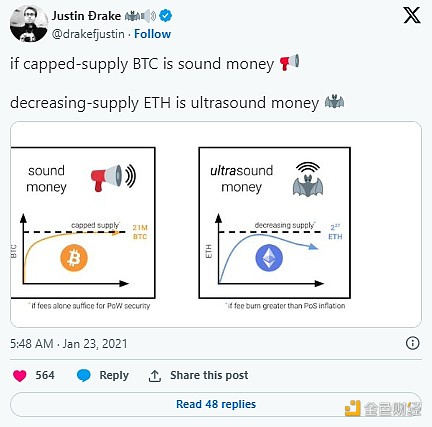

“ETH 是超健全货币”

比特币极端主义者长期以来一直信奉他们所选择的数字货币的“健全货币”原则,强调该网络的程序化区块奖励发行计划具有抗贬值性,从而赋予 BTC 价值存储地位。

“超健全货币”是由以太坊生态系统创建的,旨在将其作为一项与比特币截然不同的投资,并于 2020 年 9 月由以太坊基金会研究员 Justin Drake 在上一轮繁荣之前首次推广。

尽管以太坊目前没有保证的发行计划,但由于 EIP-1559,随着区块需求的增加,ETH 的供应可能会转为通货紧缩,随着时间的推移,流通中的代币数量会减少,从而从理论上赋予代币卓越的价值存储品质,从而创造出一种“超健全货币”。

叙事等级:D

2021 年全年物价飙升,使得通货紧缩代币的想法极具吸引力,但随着通胀急剧下降,这种叙事变得不那么有吸引力;如果政策制定者诉诸贬值来刺激全球经济下滑,超稳健货币可能会成为首要叙事。不过,对于华尔街来说,这可能太过堕落了。

“这是数字石油”

比特币可能已经获得了“数字黄金”的绰号,但是当你可以拥有一种推动全球经济发展的替代性去中心化商品时,谁还会在乎一块闪亮的石头呢?

在以太坊 L1 及其许多 L2 上进行交易时,用户必须使用 Ether 支付交易费才能执行;由于以太坊生态系统中链上交易的广泛流行,许多人将 ETH 视为石油的数字衍生品。

就像石油一样,它从作为关键商品投入的使用中获得内在价值,Ether 也受益于以太坊上需要支付 gas 才能访问的应用程序的使用。

叙述等级:D

通过展示活动和价格之间的密切联系,以太坊链上应用程序的使用率不断提高应该会对以太坊产生积极影响,但这种叙述似乎很难说服传统市场参与者,因为他们在进行链上互动时表现出韧性,并且不完全了解链上经济是什么。

“这是互联网货币”

借助以太坊富有表现力的智能合约,开发人员可以在区块链上创建应用程序,如上文所述,将以太坊代表 TradFi,作为下一代应用商店。

在这个生态系统中,ETH 是原生的“互联网货币”,作为许多人存储其价值并用于支付的媒介。此外,这些智能合约的存在使这种货币可编程,从而使应用程序能够自动使用它。

在早期寻求资产效用的加密用户中,使用 Ether 作为货币的能力是一个有吸引力的用例,促使许多人采用加密技术,然而,假设这种说法能给剩下的 TradFi 坚持者带来任何兴奋,可能有些牵强。

叙述等级:F

首先,互联网货币的概念可能不会被 ETF 所吸引的成熟/老练投资者认真对待。此外,人们通常不会投资货币,因为它们具有固有的通胀特性,并且随着时间的推移购买力会下降,这种关联可能使投资者难以看到此类资产的价值。

为什么没有“A”级?

眼尖的读者可能已经注意到,上述叙述均未获得“A”级!

虽然每个叙述都有其吸引人的特点,但没有一个是能够单独吸引下一代投资者加入以太坊的灵丹妙药。

所有这些都是陈旧的或未经证实的,虽然叙述可以帮助投资者了解以太坊的各个方面,但必须全面了解网络,才能充分掌握这项技术可能产生的革命性影响……

对于现货 ETF 旨在吸引的非加密货币本地人来说,代币化的概念很可能让他们认识到区块空间的重要性,承认这一点是掌握以太坊概念的先决条件,以太坊是链上应用商店的等价物,并释放了他们将以太坊视为数字石油和新货币形式的能力!

以太坊的代币化和互联网债券叙事需要监管明确才能真正获得关注,但与此同时,如果政策制定者诉诸贬值来启动摇摇欲坠的全球经济,生态系统随时可以回归到超音速货币。

以太坊可能过于复杂,无法归结为单一叙事,但这样做的努力以一种平易近人的形式向外部投资者展示生态系统,这可能会激起他们的兴奋,并引导他们更深入地探索加密货币的兔子洞!

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33