溢价抄底!还真有人返回火场?

最近,又是熟悉的“环A牛市带”剧本

一觉醒来,全世界都在说英伟达市值突破3万亿,超越苹果,成为全球市值第二高的公司,美股又双叒创历史新高。

同一天,全球光刻机巨头阿斯麦市值超过LVMH集团,成欧洲第二大上市公司。

看一眼今日的A股,3000点保卫战似乎又要提上日程了,全市场超4800只个股飘绿,背后是小微盘股已经连续四天下挫。

明明一片腥风血雨,但居然真有人返回火场?

1

谁返回了火场?

改革的过程总是伴随着阵痛。

同花顺微盘股指数连续四日下挫了,累计跌幅高达15%,年内跌幅高达41.11%。

市场上跟踪中证2000和国证2000的ETF跌幅居前,中证2000ETF广发跌4.07%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

其实仅就退市的角度来看,微盘股指数今日不至于进一步重挫6%,引发市场情绪进一步发酵的主要源自昨日一则消息:

有知情人士透露,上交所和深交所正考虑暂停对量化基金等部分机构提供深度证券交易数据。

今日,一则关于“沪市股票程序化交易最新监控关注要点”的消息继续传播。

据媒体报道,目前沪市股票程序化交易将重点关注以下两个情形:第一,同一秒内委托后立即撤单,全天累计秒内撤单超过500次;第二,全天撤单笔数占委托笔数的比例超过50%。这两个条件同时满足,将会被交易所重点关注和发函。

但中证金牛座的记者向三家一线量化私募进行了求证,相关私募人士均表示,没有收到前述相关明确规定的通知。

上述消息目前难辨真假,但监管严管高频的量化交易的趋势,应该是大家都清楚的事实。

此时此刻,再重温私募魔女今年2月的文章《逃离火场,勿重新返回》,提示小微盘股的投资风险,不看好小微盘股的重要原因是:

“从两到三年的维度,小微盘持续超额表现背后的经济环境,制度环境和供需关系,将会发生中长期而深刻的逆转。”

其中就提到了关于量化基金对小微盘股过去几年助攻表现在:“量化基金(含中性,多头,指增,DMA,公募量化)规模的快速膨胀。从几年前的1-2000亿规模,到去年年底的1-2万亿,几年时间增长了10倍。”

彼时其对量化行业积极未来的发展的观点是:“应该不会有人认为:量化作为一个整体,在未来一年规模还能继续能明显扩张吧?”

几个月后回头看,如今不知道看官们会作何感想?

如果进一步来看中证2000ETF、国证2000ETF本周的资金流向变化,会发现更有意思的一点,相关ETF居然没有出现料想中的大幅赎回的现象。

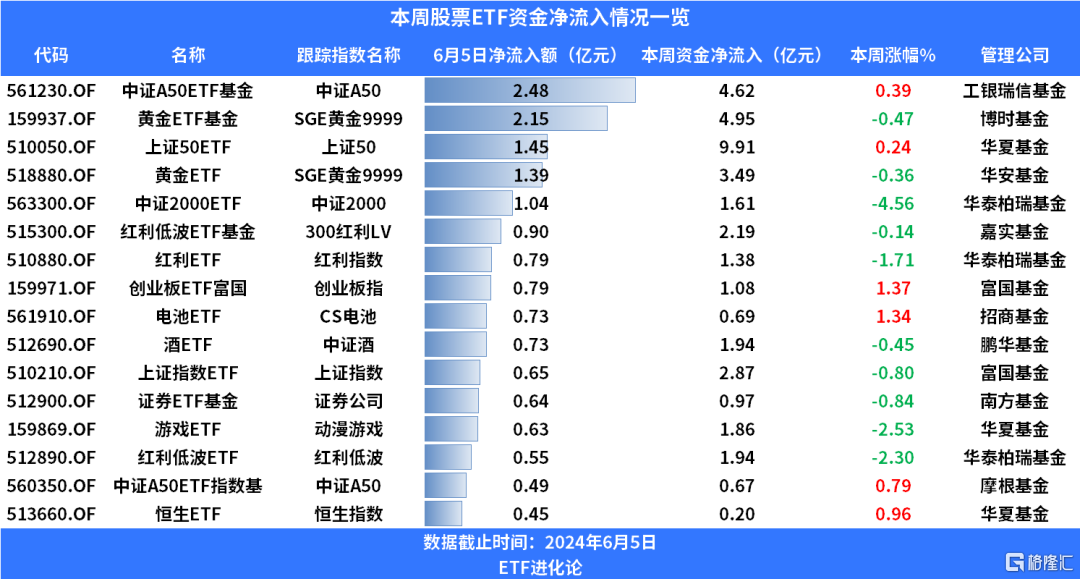

Wind数据显示,2000指数相关ETF在昨日合计净流入1.17亿元。其中华泰柏瑞基金中证2000ETF在昨日净流入1.04亿元,本周份额增加1.9亿份。

更令人啧啧称奇的是,在相关2000ETF今日普遍重挫2%-4%的情况下,华泰柏瑞基金中证2000ETF今日仅跌1.43%,溢折率为2.57%。

在昨日净流入1.04亿元的前提下,投资者在今日微盘股泥沙俱下的情况下,依旧无所畏惧溢价抄底华泰柏瑞基金中证2000ETF。该只ETF今日成交额位居同类ETF之首,为5.95亿元,相比昨日的1.81亿元,量能放大了2倍多,都买出溢价了。。

这背后的高人究竟是谁?明天的走势是反弹还是继续向下?博弈越来越激烈了…

2

欧洲央行今晚如期降息?

继瑞士央行和瑞典央行之后,加拿大央行也加入降息行列。

6月5日,加拿大央行宣布降息25个基点至4.75%,符合市场预期,是四年来首次降息,成为首个降息的G7国家。

加拿大央行坚定降息的背后,是经济增长乏力。尽管CPI数据没有达到2%的目标,但第一季度GDP增长速度慢于预期,3月份增长停滞。同时,企业破产增加和零售销售疲软也给加拿大央行降息提供了理由。

市场于是发现,即使通胀高于目标,货币政策也可能继续宽松。

全球的焦点聚焦于今晚的欧洲央行议息会议,降息预期是板上钉钉的共识。故事已经开始庆祝,今日欧股集体高开,欧洲斯托克600指数涨幅扩大,触及盘中纪录高位。

早在4月的利率决议会议上,欧洲央行就暗示大概率将在6月进行首次降息。

毋庸置疑,从瑞士央行、瑞典央行、加拿大央行,再到今晚的欧洲央行,如若欧元区真的预期降息,全球主要的发达国家已经拉开降息的大幕,也会进一步拉动其他经济体进入主动降息周期。

对我们来说,欧元区降息后,人民币汇率面临的压力会小一些,可以关注港股会如何反馈。

其实港股这两日都有反弹的迹象,奈何都走出冲高回落的态势,恒生科技指数今日一度涨超2%,但涨幅最终收窄为0.86%,说明资金仍存在较大分歧。

从ETF本周的资金变化来看,易方达基金中概互联网ETF、华夏基金恒生科技指数ETF是份额减少最多的两只ETF,期内净流出6.27亿元和2.69亿元。

3

美联储降息预期又升温?

但大家心里都门清,加拿大央行、欧洲央行降不降息,不是主要的,一切症结都在美联储身上。如果后者真的如此强硬,撑到年底才降息,大家也只能一起熬着。

本来市场一度悲观到认为今年降息无望了,但事情似乎又开始有点变化了。

向来对美元流动性最敏感的比特币,昨日盘中一度突破7.1万美元,连续第五个交易日上涨,迈向3月以来最长连涨时期。

这无疑就是全球市场又开始乐观预期美联储今年降息的可能性。

为何?

周二公布的美国4月JOLTS职位空缺数远低于预期。周三,有“小非农”之称的ADP就业报告显示,美国5月就业人数增加15.2万人,为三个月来最低水平,大幅低于预期的17.5万人。4月数据从19.2万人下修至18.8万人。

受此影响,掉期市场将美联储首降25基点的预期从12月提前至11月。

如果明晚公布的5月非农数据再一次弱于预期,美联储降息的预期将急剧升温。

有意思的是,此前鲍威尔在新闻发布会上就提到了降息的可能条件之一是:劳动力市场“意外”恶化。如今,一直强势到令人目瞪口呆的美国就业数据,就这么一次次看似合理地低于预期。

高盛也非常配合出了一份报告,认为美联储近期降息前景更有可能是美国劳动力市场的推动,而不是由于通胀的下滑。

中国首席经济学家论坛理事刘煜辉近期提出一个观点:“美国宏观当局当下最急迫的就是把利息降下来,并为此准备降息的依据条件。”

究竟事情的演变是否如其所言,我们一起拭目以待。

从资本市场的表现来看,美联储降息预期升温,国际金价终于不跌了。现货黄金向上触及2360美元/盎司,为5月29日以来首次,日内涨0.21%。

黄金股ETF今日表现最亮眼,永赢基金黄金股ETF、华夏基金黄金股ETF、国泰基金黄金股票ETF等均涨超2%。

从本周股票ETF的资金净流入情况来看,在昨日大盘出现成交地量的情况之际,资金继续买入黄金ETF,博时基金黄金ETF基金和华安基金黄金ETF当日净流入2.15亿元和1.39亿元。

瑞银最新全面上调金价预期,认为持续的宏观经济不确定性与地缘政治风险将继续推动全球央行对黄金的强劲需求,预计未来两年内黄金价格将接近2800美元/盎司。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56