风华高科:6月4日接受机构调研,包括知名机构正圆投资的多家机构参与

证券之星消息,2024年6月5日风华高科(000636)发布公告称公司于2024年6月4日接受机构调研,兴业证券、长城财富、创金合信基金、朴信投资、云杉投资、橡果资管、太平洋资管、弘毅远方基金、君茂投资、泾溪投资、百嘉基金、天弘基金、爱建证券、兴全基金、顺势达资管、大家资管、恒瑞私募、正圆投资、Brilliance capital、瑞民私募、鹏扬基金、度势投资、红杉中国、民生加银、泰康资产、登程资产、光大保德信基金、中信资管、龙远投资、民生银行、山高国际资管、国投瑞银基金、中华联合保险、贝莱德投资、拓璞基金、霄沣投资、国赞私募、磐厚动量、平安银行、华夏久盈、嘉世私募、天猊投资、途灵资管、国华人寿、东吴基金、长谋投资、茂源财管、米仓资本、荷和投资、汇正财经、嘉合基金、天玺投资、双木投资、南方基金、太平基金、晨翰私募、工银国际、雅利投资、蓝晶投资、荣巽资管、慧利资管、明大投資、IGWT Investment、耕霁投资、鼎信投资、内藤证券、才誉资管、辉立投资、紫金创业、长信基金、中泰证券、领慧投资、锐鸿私募、海宸投资、普浦飞投资、银河基金、景泰利丰参与。

具体内容如下:

问:今年公司看好下游哪个应用领域的销售增长?

答:复2023年以来电子信息产业及相关下游终端市场景气度持续恢复,通讯、家电等应用板块需求暖,同时新能源车、工控、储能、I、低空经济等新兴应用领域持续拓展,公司2023年度和2024年第一季度营收及扣非净利润同比提升。近年来,公司持续推进车规、中高压、高容等高端应用产品开发,汽车电子、高端通讯供应物料规格持续增加,交付能力持续提升,2024年一季度,公司核心汽车电子、高端通讯客户出货量持续提升,新客户订单交付实现突破。同时公司将积极把握I、新能源、新算力等新兴领域发展机遇,持续开发新产品、新应用,致力新兴市场拓展。

问:大宗商品涨价对公司成本的影响?

答:复公司主营产品电子元件生产成本主要分为原材料、人工成本、制造费用,金属材料在内的大宗商品价格上涨将对原材料成本产生一定影响,但公司通过持续开展极致降本和精益生产工作,全方位极致拓展降本增效空间,推动公司整体毛利率水平季度环比持续改善,产品盈利能力持续提升。

问:公司做了哪些成本控制工作?

答:复公司正深化低成本战略及精益文化建设,全面、全员、全过程采用极致降本的思维和方法论,深度推进降本工作,打造成本领先优势,围绕采购降本、技术降本、效率提升、良率改善、流程优化、能耗节约、自动化与信息化等方面开展降本增效工作。通过强化全采购成本管理、关键材料自产化等降低材料成本;深入开展精益诊断,全面消除冗余浪费,深度挖掘改善潜力;强化费用管理,从严从紧控制各项非生产性费用,全方位极致拓展降本增效空间。

问:未来是否对产品价格进行调整?

答:复公司所处行业为充分市场竞争行业,产品价格较为透明,公司将根据市场供需关系、客户及产品结构等因素制定价格策略,同时进行安全库存建设,以及时响应客户的需求,并持续优化客户结构和产品结构,提升核心客户交付能力和份额,提升高端品的营收占比和整体毛利率水平。

问:请描述一下目前公司的产能建设情况,以及各个产线的产能利用率。

答:复目前公司三大主营产品为MLCC、片式电阻器和电感器,近年来的产能扩充布局也重点围绕上述三大产品,投资建设“祥和工业园高端电容基地项目”、“新增月产280亿只片式电阻器技改扩产项目”、“新增月产1亿只一体成型电感技改扩产项目”和“新增月产40亿只叠层电感器技改扩产项目”,并结合公司战略规划和市场需求情况推进产能建设。2023年公司主营产品MLCC、片阻产能利用率整体呈持续增长态势,进入2024年第一季度,产能利用率仍维持在较高水平,目前产品需求稳定。

风华高科(000636)主营业务:研制、生产、销售电子元器件、电子材料等。

风华高科2024年一季报显示,公司主营收入10.58亿元,同比上升13.28%;归母净利润7291.5万元,同比上升25.05%;扣非净利润7255.04万元,同比上升91.06%;负债率22.03%,投资收益131.61万元,财务费用-3101.26万元,毛利率16.79%。

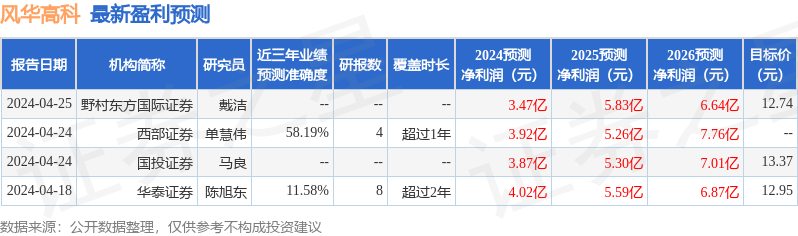

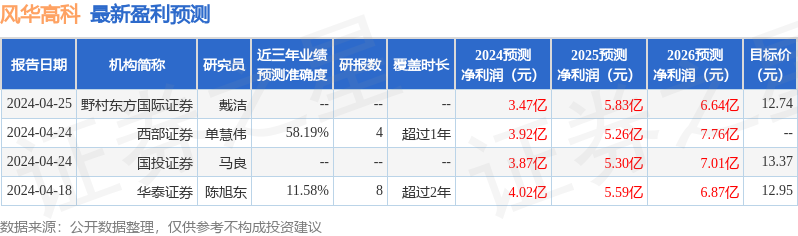

该股最近90天内共有3家机构给出评级,买入评级3家;过去90天内机构目标均价为13.16。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出2817.5万,融资余额减少;融券净流入77.13万,融券余额增加。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26