中美房产杠杆战:谁在加码,谁在减负?

货币与信用周期的“背道而驰”

在2022年,中美两国的货币与信用周期出现了明显的分化。中国选择了降息,货币供应量增速加快,M2在2023年全年增加了25.8万亿人民币。而美国则提高了利率,货币供应量同比增速转为负数,M2净减少了5043亿美元。 $美国10年期国债收益率(US10Y.BOND)$

美国:二次抵押贷款的“新招”

美国房地产市场面临住房供应不足的制约,房价持续攀升。居民从房价上涨中获得的财富效应显著,但再融资套现在当前的高按揭利率环境下并不划算。因此,房地美(Freddie Mac) $房地美(FMCC)$ 推出了二次抵押贷款方案,允许居民通过房屋净值进行二次抵押,获得第二笔贷款,以较低的利率变现住房财富。

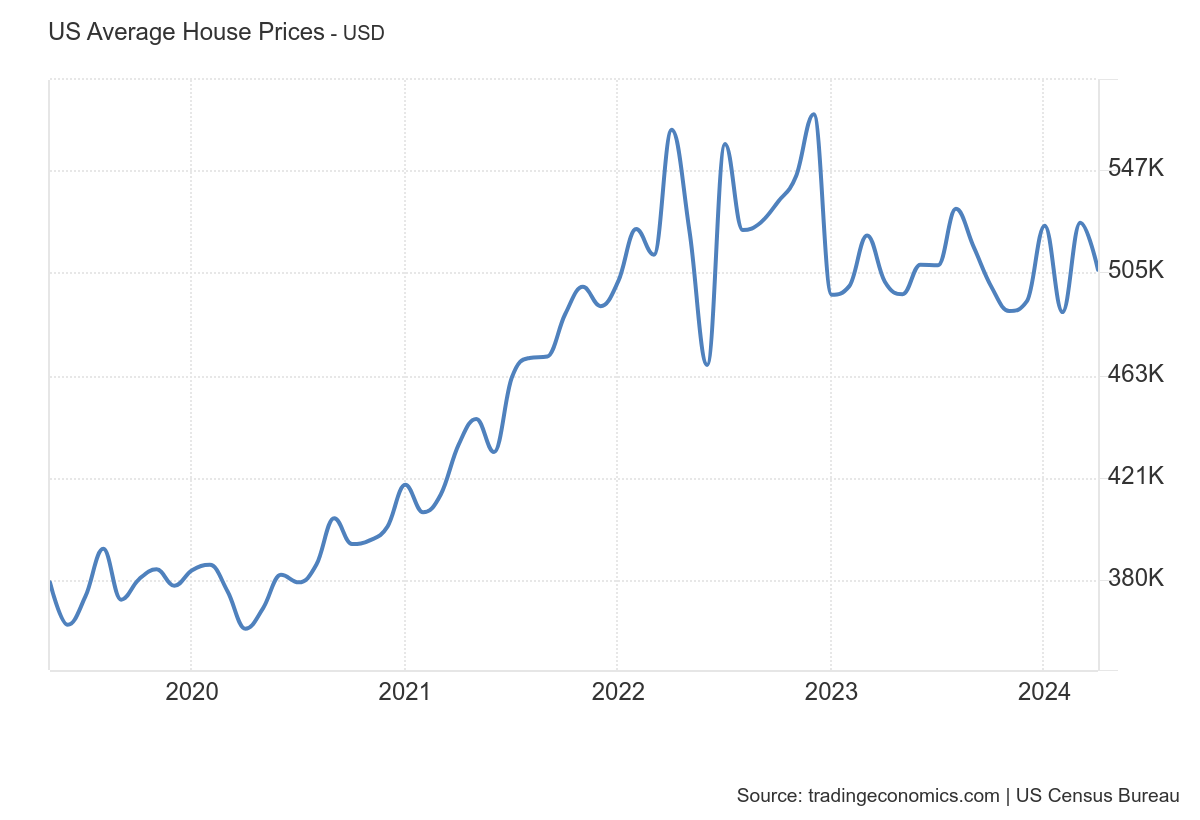

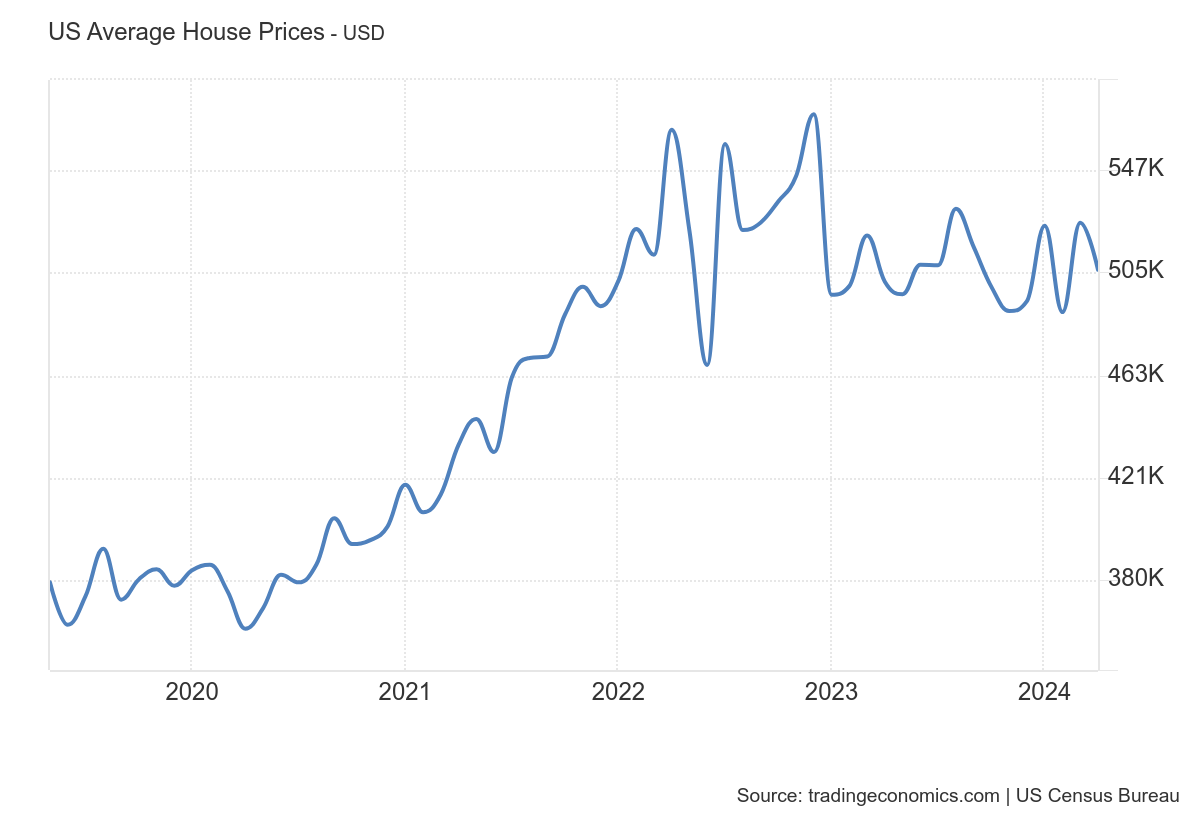

明显房价上行:自2020年以来,房价中位数上涨近50%。

二次抵押贷款:政府支持机构的参与降低了贷款利率,帮助居民在现有利率环境下获得更多低成本的资金,让房价上涨的财富效应变现,支撑居民消费与投资,进一步支持企业现金流。

中国:消费贷置换房贷的“套利”

在中国,存量房贷利率偏高,且调整速度慢,导致居民选择提前还贷以缓解债务压力。金融机构个人住房贷款加权平均利率当前为 3.69%,其中首套房贷利率为3.59%、二套房贷利率为4.16%。

2024年Q1个人住房贷款余额为38.2万亿元,较去年Q1末高点38.9万亿元下滑约7000亿元,其中2023年Q2、Q3下滑最快,分别减少3000亿元和2000亿元。

同时,消费贷利率的快速下降为居民提供了套利空间,用低息的消费贷置换存量房贷,虽然看似增加了杠杆,实则是在降低债务负担。

房贷利率:高于消费贷,促使居民寻求更低利率的贷款产品。

消费贷置换:提供了降低债务负担的机会,但也存在续贷风险。新增消费贷如没有进入实体经济、刺激消费, 仍在金融系统

杠杆”

$标普500ETF(SPY)$ $20+年以上美国国债ETF-iShares(TLT)$ $美国30年期国债收益率(US30Y.BOND)$ $标普500(.SPX)$ $通胀债券指数ETF-iShares Barclays(TIP)$ $上证指数(000001.SH)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56