【一周科技动态】AI行情会不会就此熄火?

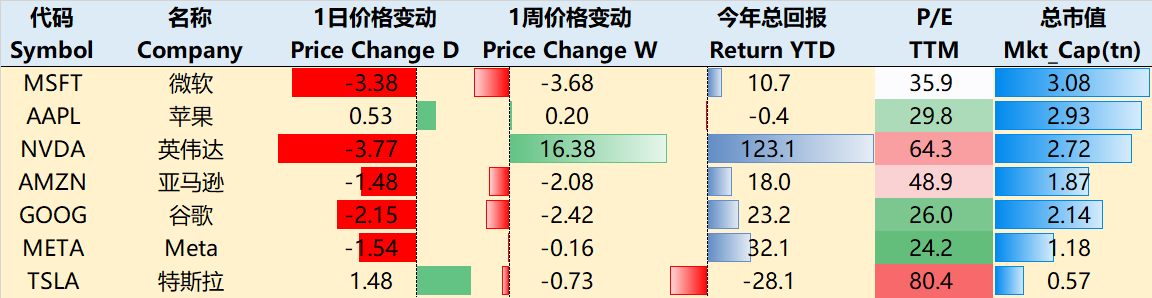

涨跌纷纭——一周大科技表现

如果潮水退去,谁是第一个被发现裸泳的?这恐怕是本周科技公司开始担心的一个话题。

尽管NVDA的财报依然表明需求旺盛,但是硬件周期往往要落后于软件,本周的几个软件公司的财报,让市场上敏感的投资者嗅到了一丝危险的征兆。加之国债拍卖不佳,美债收益率依然高企,美联储高官的鹰派回应,给股市的流动性也带来压力。

至5月20日收盘,过去一周表现最好的是NVDA+16.38%,其次是AAPL+0.2%,其他均收跌,META-0.16%,TSLA-0.73%,AMZN-2.08%,GOOG-2.42%,MSFT-3.68%。

影响资产组合的核心交易策略——一周大科技核心观点

AI交易开始熄火了吗?

财报后的英伟达市值直逼苹果,两者在比拼谁先到达3万亿美元。但狂欢之际,AI后院貌似起火。

一些SAAS软件公司公布财报,有几家暴雷式大跌,包括:云服务公司Salesforce出现不及预期的收入(18年来首次)大跌20%,与微软产品同一赛道的UiPath大跌-30%,顺便还埋了ARKK的赌财报45万股。市场开始质疑AI软件公司的生意是否面临瓶颈。

硬件公司也各有各的难事,财报前被拉高预期的Dell虽然收入达标,但是利润拉胯。这样产生AI是否真能让整个行业的公司普惠的思考;

宏观面上的消息也蠢蠢欲动,有传言美国政府限制英伟达等芯片厂商向中东出售AI芯片,不管有没有用,也说明龙头企业也要经受市场捶打。

从本周的科技公司表现来看,

软件公司的获利了结潮更为明显,哪怕最强势的微软明明什么也没干,在新高后回落至2月初的水平。软件公司间的分歧, 是公司的问题,还是行业的问题,需要在接下来的几次财报中验证;

硬件公司相对更能撑。英伟达业绩不改色,也有拆股的利好,苹果则是低位反弹以来,更有AI彻底改造Siri的预期,但市场的交易也更显集中;

投机交易情绪回升。从前两周的GME热潮,到C3.AI等“伪AI股”的起势,都代表投机情绪的回升,以及市场对AI行情持续性的预期有所回落。

期权观察家——大科技期权策略

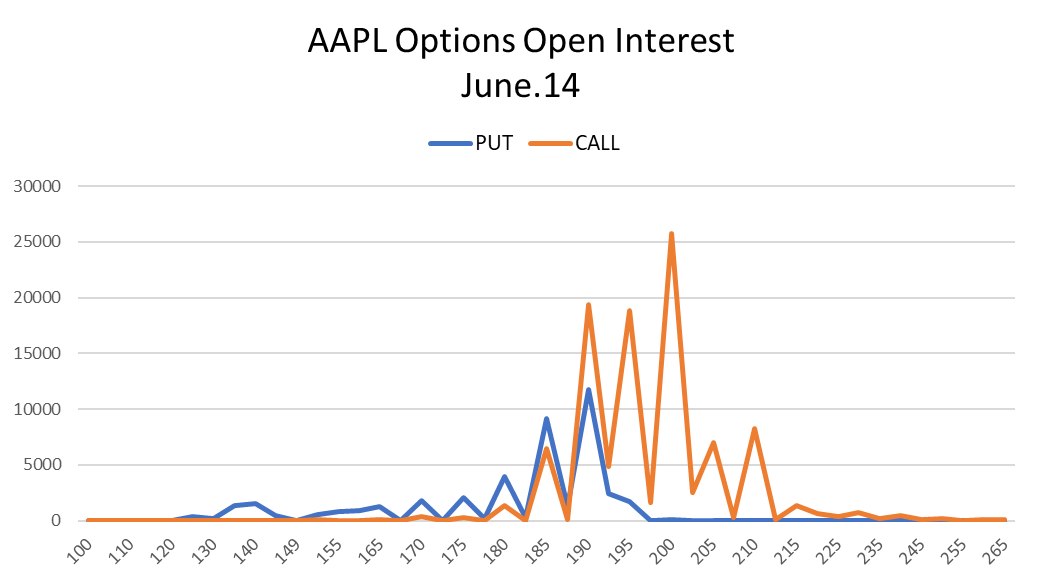

苹果2024年的WWDC将于6月10日召开,市场非常期待有应用级别的AI嵌入,目前与OpenAI的合作被广泛提及,也一直支撑其股价。

观察其6月14日到期的未平仓期权,Call的整体单量远大于Put,集中在200位置最多,也间接说明市场情绪偏乐观。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

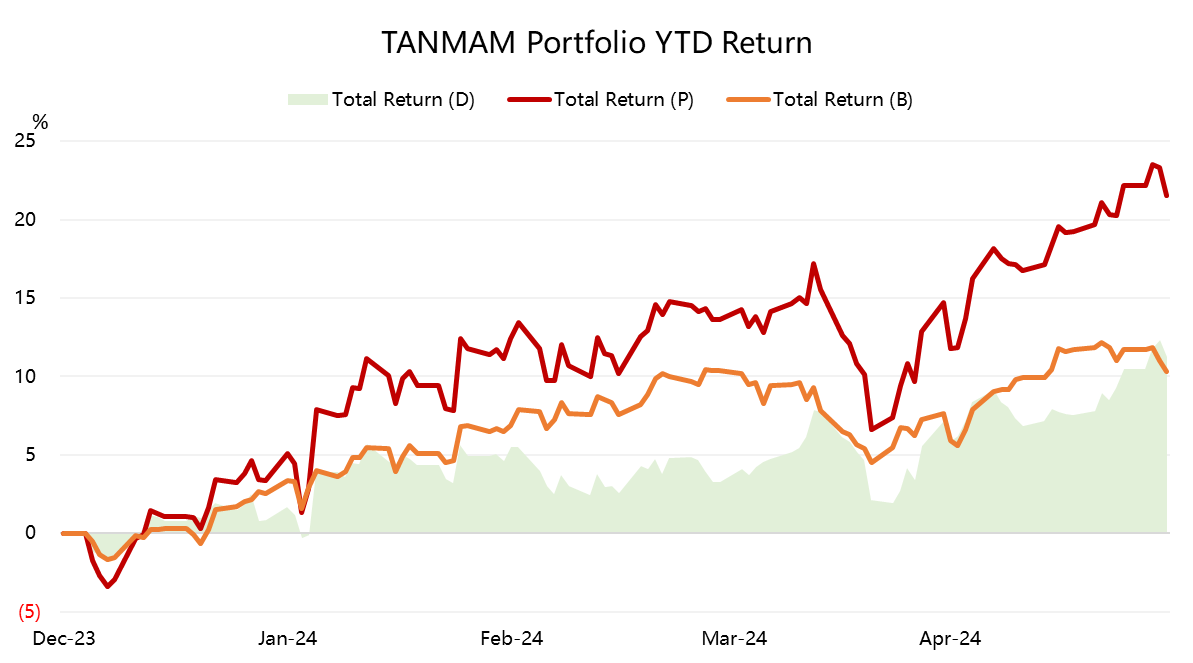

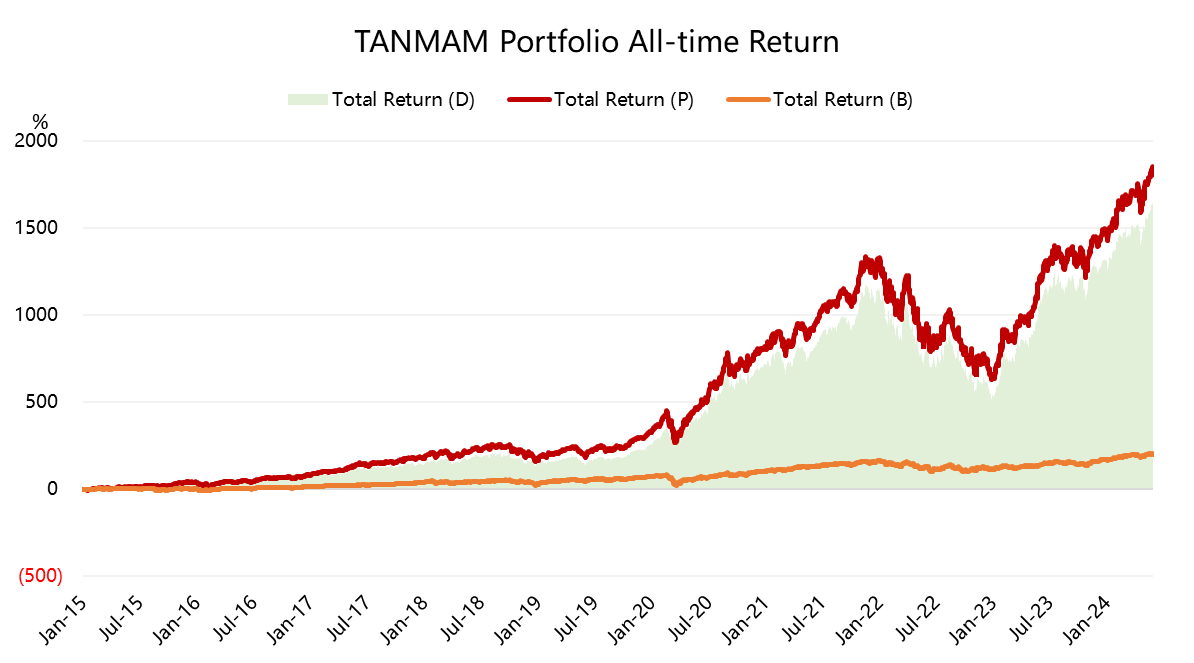

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了1822%,同期 $标普500ETF(SPY)$ 回报200%。

本周大盘创下新高,组合今年以来的回报也创下新高21.5%,超过SPY的10.3%。

过去一年组合的夏普比率为2.7,而SPY为2.3,组合的信息比率为1.8