债市早报:金融监管总局:强化“五大监管”,防控重点领域风险;资金面偏宽松,银行间主要利率债收益率小幅上行

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】5月30日,在央行连续两日大额净投放下,资金面整体偏宽松,主要回购利率波动为主,银行间主要利率债收益率小幅上行;远洋资本资产受限金额达29.99亿元;花样年控股现有债务工具81.96%的债权人已加入重组支持协议;德信中国清盘呈请拟于6月5日举行聆讯;转债市场主要指数分化,转债个券多数收涨;海外方面,5美国一季度GDP和PCE增速双双大幅下修,各期限美债和主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【国家金融监管总局:面对金融监管和金融发展的新形势新任务,将强化“五大监管”】国家金融监督管理总局法规司司长綦相表示,面对金融监管和金融发展的新形势新任务,金融监管总局将强化“五大监管”,防控重点领域风险。严格执法敢于亮剑,严肃查处违法违规问题。进一步健全金融法治,完善金融法律体系的“四梁八柱”,同时按照问题导向、急用先行、标本兼治的原则优化监管制度。

【证监会周小舟:以“零容忍”的态度严厉惩治各类违法违规行为】中国证监会综合业务司司长周小舟表示,证监会将深入贯彻落实新“国九条”及资本市场“1+N”政策体系,坚持市场化法治化,进一步全面深化资本市场改革开放,增强资本市场制度包容性适应性,服务新质生产力发展。依法全面加强监管,以“零容忍”的态度严厉惩治各类违法违规行为,并健全资本市场风险预防预警处置问责制度体系。

【央行副行长陶玲:大力支持中小科技企业首贷和重点领域大规模设备更新】央行副行长陶玲接受《中国金融》记者采访表示,加快推动科技创新和技术改造再贷款政策工具落地见效,大力支持中小科技企业首贷和重点领域大规模设备更新。加强政策协同配合,健全重点领域融资对接和企业科创属性评价机制。研究建立科技金融全口径统计体系和金融机构服务效果评估机制。出台扎实做好科技金融大文章的指导性文件,明确科技金融政策指引,将支持初创期企业作为重中之重,为科技型企业提供全链条、全生命周期的金融服务。

【地方积极筹备申报超长期特别国债项目,万亿“耐心资本”可投向17个细分领域】近日,多地政府召开专题会或动员会,旨在研究部署加快“两重”建设、做好超长期特别国债申报筹备工作。第一批超长期特别国债项目申报需在5月底前完成,第二批超长期特别国债项目申报要求在6月中旬前完成。超长期特别国债重点支持“两重”建设,具体而言有8个方面、17个具体投向。17个细分领域具体包括:科技研发,绿色智能数字基础设施,农村转移人口市民化配套的就业、教育、医疗、住房、养老等公共保障体系,高标准农田建设,城市地下隐患管线维修、更新和升级改造,绿色产业体系,能源原材料重点领域,重点行业设备更新和技术改造等。

(二)国际要闻

【美国一季度GDP和PCE增速双双大幅下修】美国一季度GDP和PCE增速双双大幅下修,为美联储年内降息争取了更多空间。5月30日,美国商务部发布的修正数据显示,美国第一季度实际GDP年化季环比增速为1.3%,较初值1.6%下修0.3个百分点,较去年四季度的3.4%大幅放缓。经济增速下调,主要是因为消费支出低于预期。作为美国经济的主要增长引擎,一季度个人消费支出(PCE)环比增速被大幅下修。具体来看,一季度PCE年化季环比增长2%,较初值2.5%下修0.5个百分点,低于预期值2.2%。在通胀方面,美联储最青睐的指标——PCE价格指数——一季度年化季环比增长3.3%,略低于初步预测。剔除食品和能源的核心PCE价格指数上涨3.6%,较初值3.7%下修0.1个百分点,较去年四季度2%大幅增长。

(三)大宗商品

【国际原油期货价格继续收跌 NYMEX天然气期货价格收涨】5月30日,WTI 7月原油期货收跌1.32美元,跌幅1.67%,报77.91美元/桶。布伦特7月原油期货收跌1.74美元,跌幅2.08%,报83.60美元/桶。COMEX黄金期货涨0.02%,报2364.50美元/盎司。NYMEX天然气期货价格收涨4.68%至2.572美元/百万英热单位。

二、资金面

(一)公开市场操作

5月30日,央行公告称,为维护月末流动性平稳,当日以利率招标方式开展了2600亿元7天期逆回购操作,中标利率为1.80%。Wind数据显示,当日有20亿元逆回购到期,因此单日净投放2580亿元。

(二)资金利率

5月30日,在央行连续两日大额净投放下,资金面偏宽松。当日DR001下行11.32bp至1.732%,DR007上行0.27bp至1.918%。

数据来源:iFinD,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

5月30日,央行继续大额净投放提振债市情绪,其中,超长期国债收益率大幅下行,随后受央行高度关注当前债市变化和潜在风险等消息影响,债市明显回调。全天看,债市银行间主要利率债收益率多数上行。截至北京时间20:00,10年期国债活跃券240004收益率上行1.30bp至2.3070%;10年期国开债活跃券240205收益率上行0.10bp至2.3940%。

数据来源:iFinD,东方金诚

债券招标情况

数据来源:iFinD,东方金诚

(二)信用债

1. 二级市场成交异动

5月30日,5只地产债成交价格偏离幅度超10%,包括“21远洋控股PPN001”跌超11%,“21金地04”跌超17%,“H0阳城04”跌超28%,“H1阳城01”跌超86%,“H1碧地04”涨超23%。2只城投债成交价格偏离幅度超10%,包括“19邵东新区债”跌超23%,“17白云债01”跌超48%。

2. 信用债事件

远洋资本:受托管理人中金公司公告,根据中国执行信息公开网显示,远洋资本被司法执行标的金额1.9亿元,资产受限金额达29.99亿元。

泛海控股:公司公告,北京金融法院已对民生证券股权拍卖剩余变价款进行分配。

领地控股:公司公告,成都法院指定公司两间附属公司管理人,其后将停止综合入账,集团总资产将减少37.5亿元。

花样年控股:公司公告,持有相当于公司现有债务工具81.96%的债权人已加入重组支持协议。

中国宏桥:公司公告,HONGQI 5.25 01/25/26换股价调整至每股6.54港元,5月31日起生效。

华电集团:公司公告,公司已全额赎回HUADIA 4 PERP,债券将于6月6日摘牌。

城发环境:公司公告,鉴于近期市场波动较大,取消发行“24城发环境SCP002”。

葛洲坝:穆迪下调葛洲坝集团和葛洲坝发行人评级至“Baa3”,展望维持“负面”。

秦淮数据:穆迪因信息不足,撤销秦淮数据“Ba2”企业家族评级。

德信中国:公司公告,有关中国建设银行(亚洲)股份有限公司提交针对公司的清盘呈请,香港高等法院就清盘呈请授出认可令,拟于6月5日举行聆讯。

武汉城建:公司公告,拟将“21武汉城建MTN001”票息下调263BP至1%,回售申请自5月31日起。

(三)可转债

1. 权益及转债指数

【权益市场三大股指有所分化】 5月30日,A股冲高回落,午后下行明显,上证指数、深证成指分别收跌0.62%、0.32%,创业板指收涨0.12%,周期股回调,半导体、商业航天概念活跃。当日,两市成交额7266亿元,较前日放量147亿元,北向资金净买入10.45亿元。当日,申万一级行业大多下跌,仅国防军工、电子、汽车逆势收涨,其中国防军工与电子涨超1%;下跌行业中,有色金属跌逾3%,房地产跌逾2%,煤炭、石油石化、公用事业等12个行业跌逾1%。

【转债市场主要指数涨跌不一】 5月30日,转债市场放量窄振,当日中证转债收平,上证转债收跌0.09%,深证转债收涨0.16%。当日,转债市场成交额897.15亿元,较前一交易日放量66.27亿元。转债市场大多个券上涨,547支转债中,316支上涨,216支下跌,15支持平。当日,上涨个券中,英力转债涨超 19%,东杰转债涨超15%,表现亮眼,正裕转债涨超7%;下跌个券中,华钰转债跌逾19%,正丹转债、广电转债跌逾8%,调整幅度较大。

数据来源:Wind,东方金诚

2. 转债跟踪

5月30日,拓斯转债公告董事会提议下修转股价格;国城转债、山鹰转债及鹰19转债公告不下修转股价格;翔鹭转债公告不下修转股价格,且未来1个月内(2024年5月31日至2024年6月28日),若再次触发下修条款,亦不选择下修;欧晶转债公告不下修转股价格,且未来2个月内(2024年5月31日至2024年7月31日),若再次触发下修条款,亦不选择下修;回天转债公告不下修转股价格,自本次董事会审议通过次一交易日起至 2024年11月30日,如再次触发下修条件,亦不选择下修;松盛转债、赫达转债公告预计触发转股价格下修条件。

(四)海外债市

1. 美债市场:

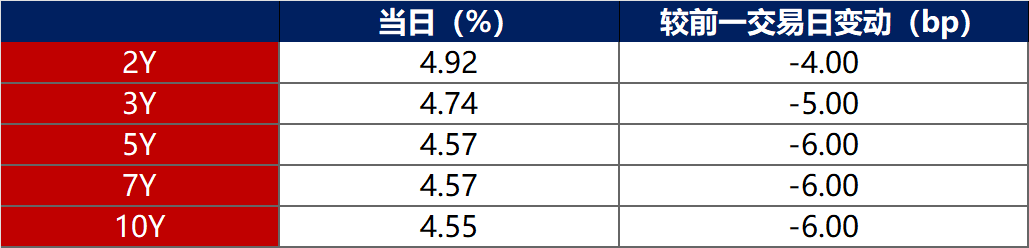

5月30日,各期限美债收益率普遍下行。其中,2年期美债收益率下行4bp至4.92%,10年期美债收益率下行6bp至4.55%。

数据来源:iFinD,东方金诚

5月30日,2/10年期美债收益率利差倒挂幅度扩大2bp至37bp;5/30年期美债收益率利差扩大1bp至12bp。

5月30日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.36%不变。

2. 欧债市场:

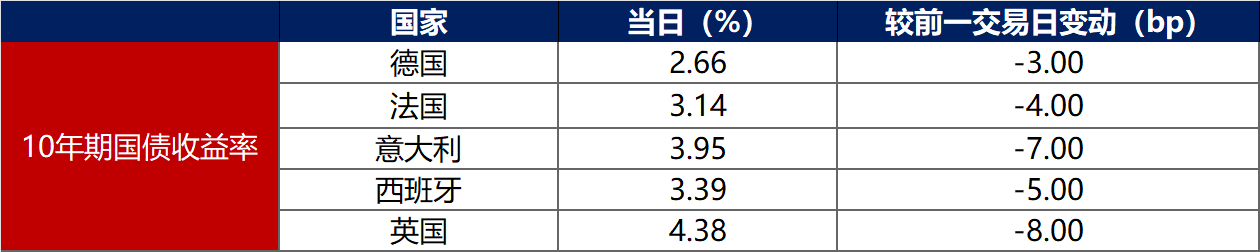

5月30日,主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行3bp至2.66%,法国、意大利、西班牙、英国10年期国债收益率分别下行4bp、7bp、5bp和8bp。

数据来源:英为财经,东方金诚

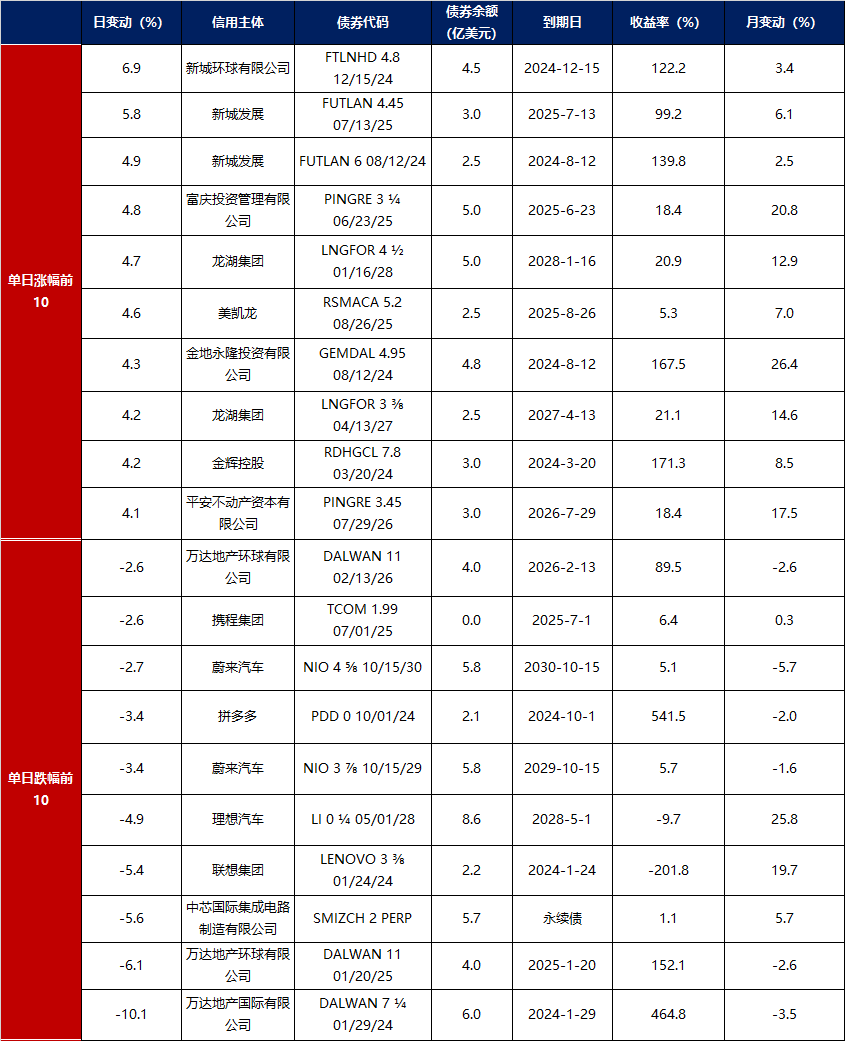

中资美元债每日价格变动(截至5月30日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47