供给侧的反抗!化工或启动主升浪行情

5月29日,《2024—2025年节能降碳行动方案》正式落地,提出重点控制化石能源消费,强化碳排放强度管理。受政策面驱动,早盘化工ETF(159870)一度涨幅居全市场ETF首位。本文将从政策解读入手,看一看化工板块的供给侧拐点是否已经来到,以及布局化工板块有哪些投资机会?

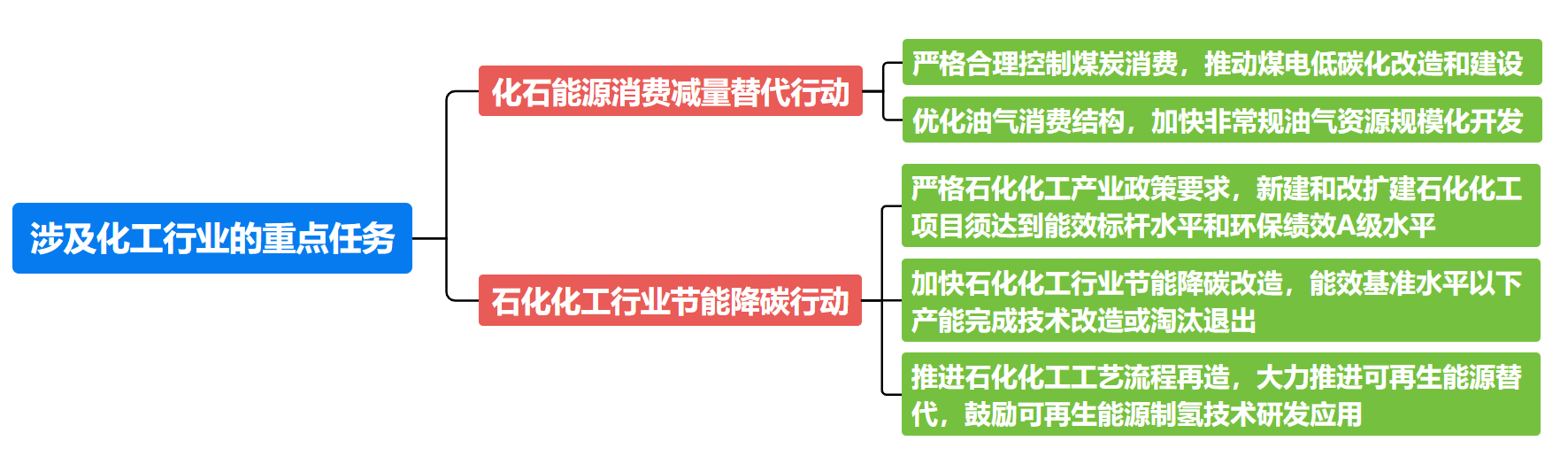

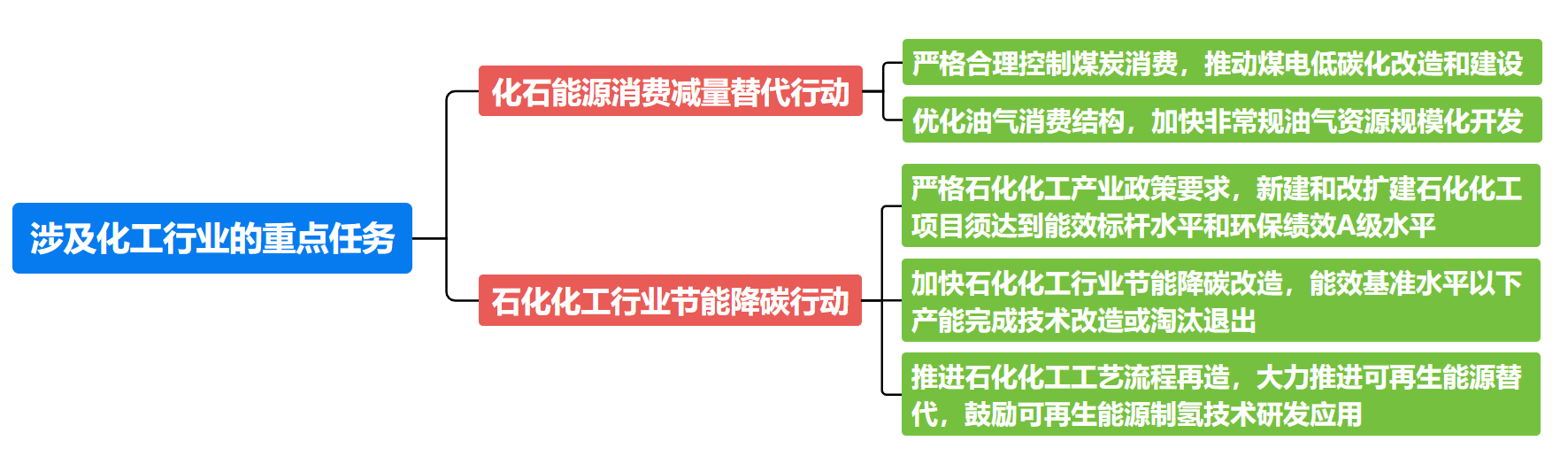

一、首先梳理一下《行动方案》如何对化工板块影响如此大!

化石能源消费减量替代行动

1、严格合理控制煤炭消费。加强煤炭清洁高效利用,推动煤电低碳化改造和建设,推进煤电节能降碳改造、灵活性改造、供热改造“三改联动”。

2、优化油气消费结构。合理调控石油消费,推广先进生物液体燃料、可持续航空燃料。加快页岩油(气)、煤层气、致密油(气)等非常规油气资源规模化开发。

石化化工行业节能降碳行动

1、严格石化化工产业政策要求。严控炼油、电石、磷铵、黄磷等行业新增产能,禁止新建用汞的聚氯乙烯、氯乙烯产能,严格控制新增延迟焦化生产规模。新建和改扩建石化化工项目须达到能效标杆水平和环保绩效A级水平,用于置换的产能须按要求及时关停并拆除主要生产设施。

2、加快石化化工行业节能降碳改造。到2025年底,炼油、乙烯、合成氨、电石行业能效标杆水平以上产能占比超过30%,能效基准水平以下产能完成技术改造或淘汰退出。2024—2025年,石化化工行业节能降碳改造形成节能量约4000万吨标准煤、减排二氧化碳约1.1亿吨。

3、推进石化化工工艺流程再造。大力推进可再生能源替代,鼓励可再生能源制氢技术研发应用,支持建设绿氢炼化工程,逐步降低行业煤制氢用量。

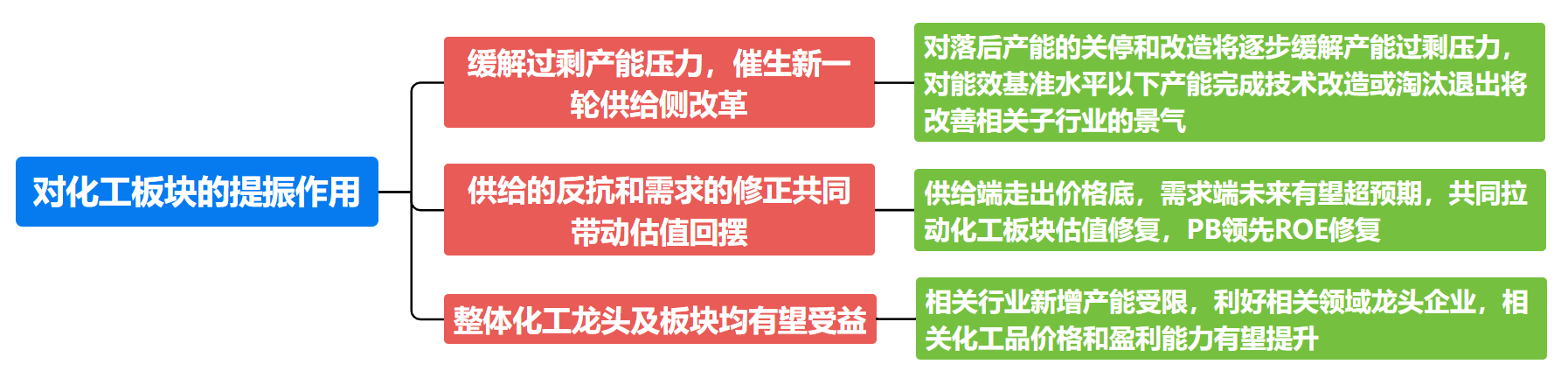

二、为何说化工板块供给侧拐点已至?

1、缓解过剩产能,催生新一轮供给侧改革

《行动方案》为国内化工供给优化指明路径,助力于新一轮景气周期的启动。当前石化化工下行周期已经接近2年时间,行业上市公司资本支出增速逐步下降,本身就处于即将景气的转折点。对落后产能的关停和改造将逐步缓解产能过剩压力;对能效基准水平以下产能完成技术改造或淘汰退出将改善相关子行业的景气。(观点来源:中金公司)

2、供给的反抗和需求的修正共同带动估值回摆

自上而下的政策指引更加明确,供给端走出价格底。此前部分子行业需求端疲软,而需求疲弱化工品与高能耗化工品重合度较高,本轮减碳驱动下的供给侧改革针对性出清过剩行业落后产能,将驱动化工景气进一步加速上行。

未来需求超预期主要来自三个方面,部分国内地产链与地产脱敏,海外补库进程,以及亚非拉的需求高速拉动。其中亚非拉有望成为未来2-3年中国制造业和化工需求超预期的主要来源。当化工的需求模型从中国地产和美国库存的二元结构转变为中国+美国+亚非拉的三元结构,将拉动化工板块估值修复,PB将领先ROE修复。(观点来源:华创证券)

3、整体化工龙头及板块均有望受益

《行动方案》明确,严格石化化工产业政策要求,对于炼油、电石、磷铵、黄磷等行业新增产能实行严控,相关行业新增产能受限,利好相关领域龙头企业。同时,在管理机制上,坚决遏制高耗能、高排放、低水平项目盲目上马。此外,部分行业能效基准水平以下的产能要完成技术改造或淘汰退出,有利于加速相关行业落后产能出清,利好相关化工品价格和盈利能力提升。(观点来源:东莞证券)

相关产品:化工ETF(159870)

化工ETF为场内规模领先的化工ETF,跟踪中证细分化工指数,聚焦化工龙头企业,前十大成分股占比超49%,一指布局化工景气子板块。

基金有风险,投资需谨慎!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47