星辉印刷赴美上市,2023年由盈转亏,行业竞争激烈

格隆汇获悉,近日,Samfine Creation Holdings Group Limited(星辉新发展控股有限公司,以下简称“星辉印刷”)在美国证监会(SEC)更新招股书,拟在纳斯达克IPO上市,此前已在证监会备案,股票代码SFHG,公司计划发行200万股普通股,预计每股发行价4美元至5美元。

招股书显示,星辉印刷成立于1993年,至今有20多年印刷经验,主要在中国内地和香港提供印刷服务和广泛的印刷产品,如书籍(儿童图书、教育书籍、艺术书籍等)、新奇和包装产品等。

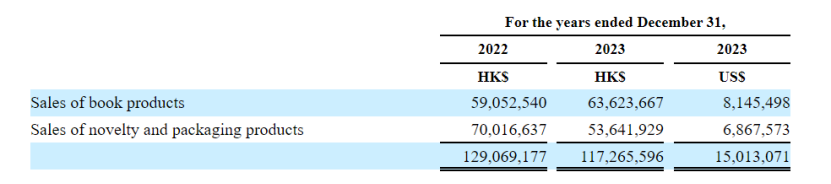

星辉印刷客户主要包括位于香港以及欧洲和美国各地图书贸易商。从营收构成看,图书产品、新奇和包装产品的销售是公司两大主要收入来源。

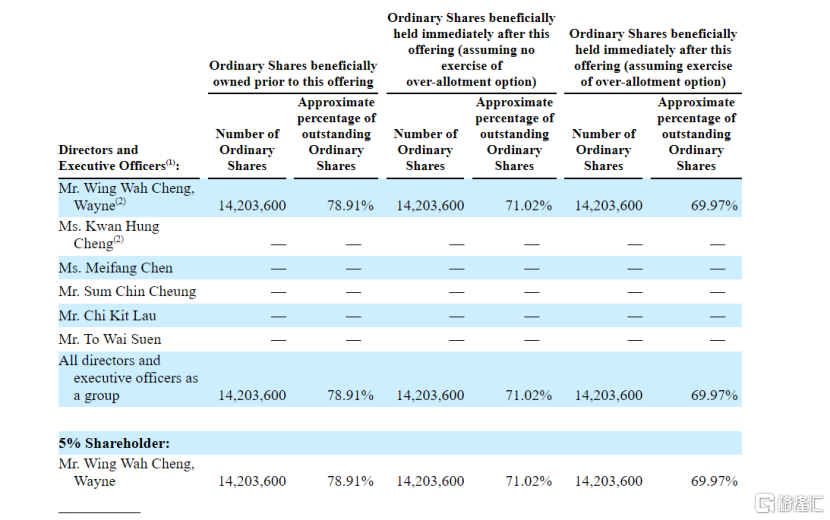

股权结构方面,上市前,郑荣华持股78.91%,是公司的最大股东。

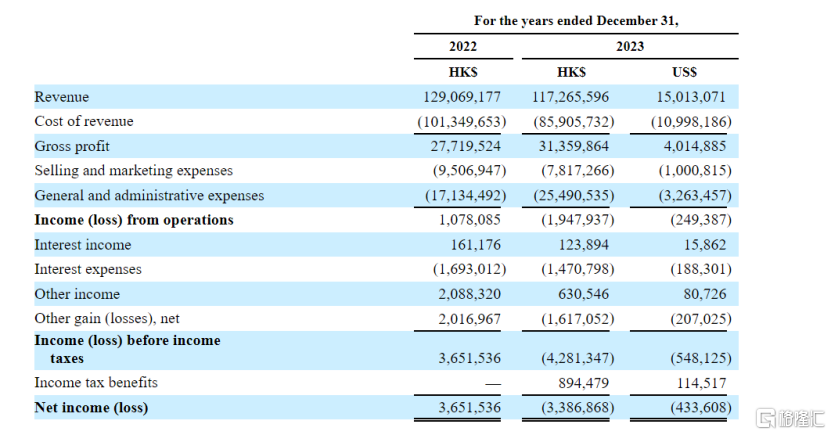

业绩方面,招股书显示,2022年和2023,星辉印刷营业收入分别约为1.29亿港元和1.17亿港元;同期相应净利润分别约为365.15万港元和-338.69万港元。

星辉印刷的收入呈下滑趋势,其中2023年公司由盈转亏。对于公司2023年营收同比下滑的原因,公司在招股书中表示,新奇产品的需求减少,导致新奇产品和包装产品的销售额下降,这是整体收入减少的主要原因。

本次申请上市,星辉印刷募资将用于加强香港的印刷业务及拓展其他国际市场,特别是美国市场;用于购置机械设备及改善及提升本集团营运附属公司的生产设备,以提高自动化水平;用于额外营运资金及其他一般企业用途等。

值得注意的是,星辉印刷在招股书中表示,公司总收入的很大一部分集中在有限数量的客户身上。2023年,公司的前三大客户分别占据公司总收入的32.4%、29.1%和24.0%;2022年,这一比例分别为27.2%、24.5%和22.7%。

星辉印刷表示,因市场、经济或竞争因素,这些大客户的销售额波动或购买延迟可能导致公司面临降价或销量下滑的风险。更严重的是,如果大客户停止合作,将对公司收入、业绩和财务产生重大影响。

此外,公司表示,处在竞争激烈的印刷行业,公司的成功取决于产品质量、客户服务、价格和交货速度。如果公司的竞争对手在技术、资金、品牌认知和地理位置上都有优势,而公司不能有效地与他们竞争,则公司的业务、资金和业绩都可能会受到很大的影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26