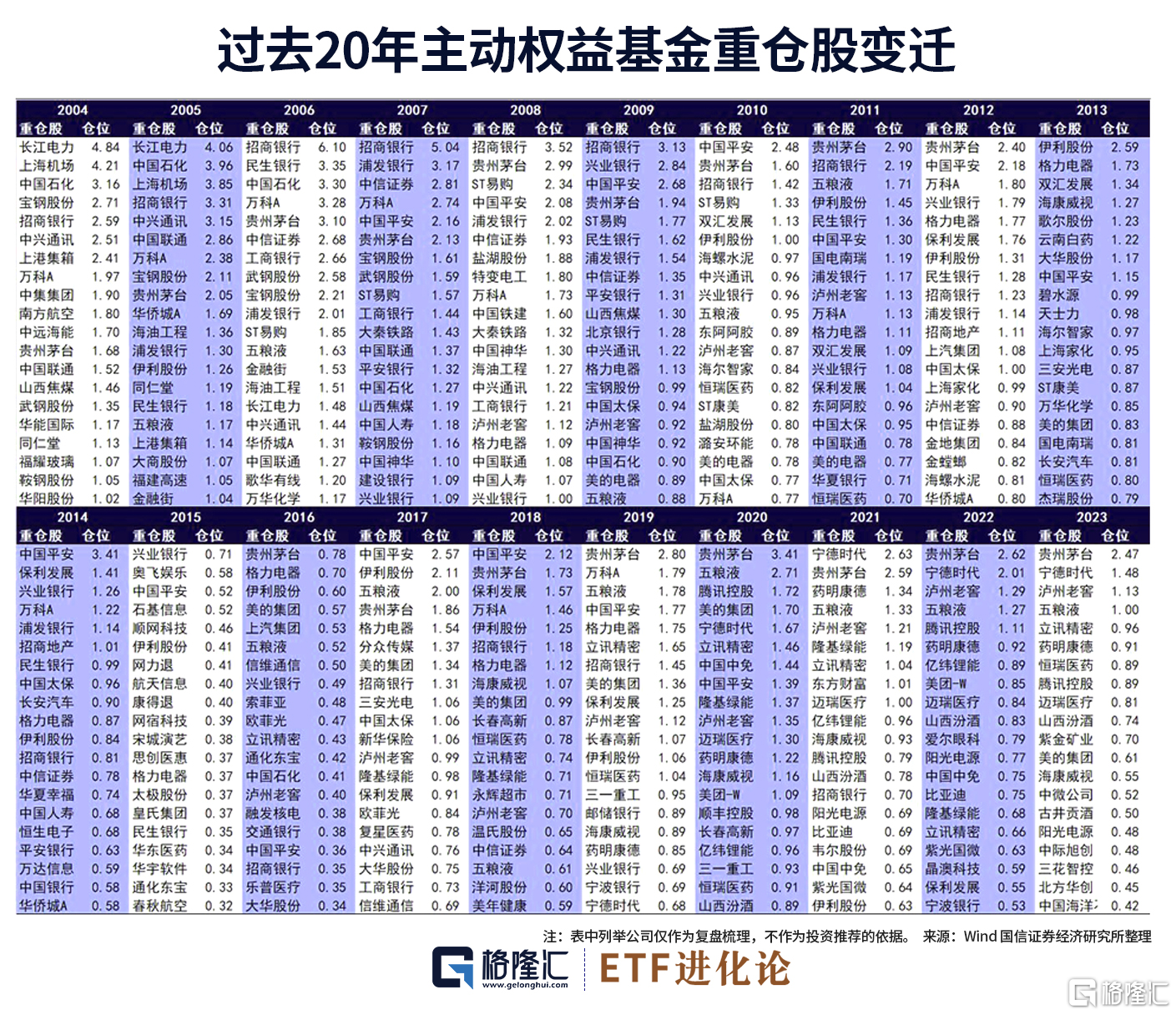

公募基金一季度隐形重仓股曝光,图解过去20年公募基金重仓股变迁

根据上市公司一季报前十大流通股东与公募基金一季报持仓的对比,公募基金一季报隐形重仓股情况。

公募基金一季度隐形持有电子、医药生物市值超过600亿元,分别为619.81亿元、601.85亿元,持股数量均高于480只;对电力设备行业持股市值随后,为429.1亿元;对机械设备、非银金融、计算机等板块持股市值在200亿元以上。

从隐形重仓股看,公募基金对中国建筑、中国神华持股市值超过30亿元;华润微、拓荆科技、万华化学、中控技术等个股持股市值在25亿元以上;格力电器、沪硅产业、中国银行、晶晨股份、大全能源、中国石化、中国中免、山西汾酒持仓市值在20亿以上。

对于公募基金的持仓,国信证券研报指出:

以公募基金为代表的机构投资者,其资产管理规模持续增长,持股市值也在稳步上升。国内资本市场也逐步走向成熟,正历经由“散户市”向“机构市”的进步,在此背景下,机构投资者对A股市场的影响力愈发显著,公募调仓不仅是部分领域股价表现的结果,也对相关行业股价表现产生影响。

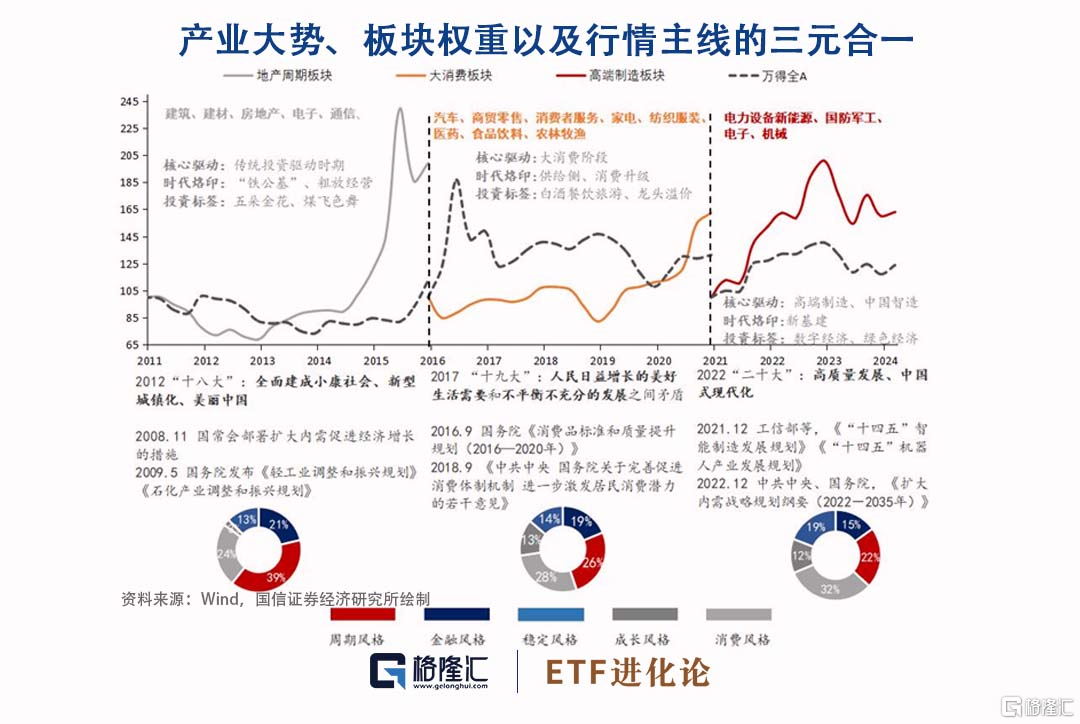

股票市场通常被视为实体经济的风向标,公募调仓和盈利趋势、经济引擎调整和结构变迁等密切相关。公募基金的重仓持股变化与实体经济的演进高度相关,股票市场的长期投资机遇往往根植于产业结构的转型与升级。

2005年至今,主动型权益基金的持仓行业和风格主要经历如下几次变动:

(1)2005年-2009年,偏好周期股,重仓金融和地产;

(2)2010年-2012年,偏好消费股,重仓食饮和医药;

(3)2013年-2016年,偏好成长股,重仓医药和TMT;

(4)2017年-2019年,偏好成长和消费,重仓食饮和医药;

(5)2020年至今,偏好成长和消费,重仓茅指数和宁组合。

公募基金历史调仓板块具有三大特点:一是具有高稳定性或高成长性;二是市值规模够大,具有一定的承载力;三是调仓前估值相对较低,具有较高的配置性价比。

在重仓股的选择上,公募基金偏好大市值、低估值、高盈利个股。

当前A股市场已经历了连续三年的调整期,这为基金的调仓提供了基础条件,高分红和资源品是短期腾挪的方向。从主动型权益基金的持仓集中度来看,可以观察到调仓活动已经开始。但尚未形成广泛的共识,未达到足以影响市场价格形成机制的程度。红利资产和资源品的机遇是行业轮动速度降低、主题投资熄火后,叠加供应约束的资金避风港属性。历次行业轮动减速后,中小市值向大市值、高成长向资源品会成为短期调仓的动向。

国信证券认为,考虑到当前流动性有限,本来迎来行情机遇的核心资产可能并非在行业层面,出海型和低估值属性有望成为未来两大中长期调仓方向。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26