减免港股通红利税?港股高息概念股涨疯了

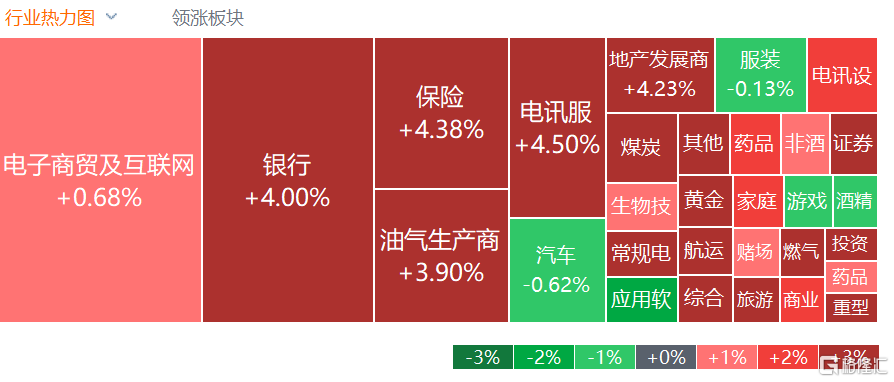

今日,降红利税预期下,港股高息概念股全线爆发,内银股、内险股、煤炭等板块表现活跃。

个股层面,机构称港股通红利税减免建行最受惠,该股涨近7%;中国太保涨超8%,中国平安涨近6%;中国神华涨超6%,刷历史新高;中国移动涨近5%,股价创新高;中石化涨超5%。

ETF市场上,港股央企红利ETF、港股红利指数ETF、恒生高股息ETF、恒生红利ETF等领涨市场。

降红利税预期升温

昨日,彭博发布报道称,监管层正在考虑减免个人投资者通过港股通购买香港股票的股息税。

知情人士透露,该提案旨在避免双重征税,并为投资者制定更公平的安排。

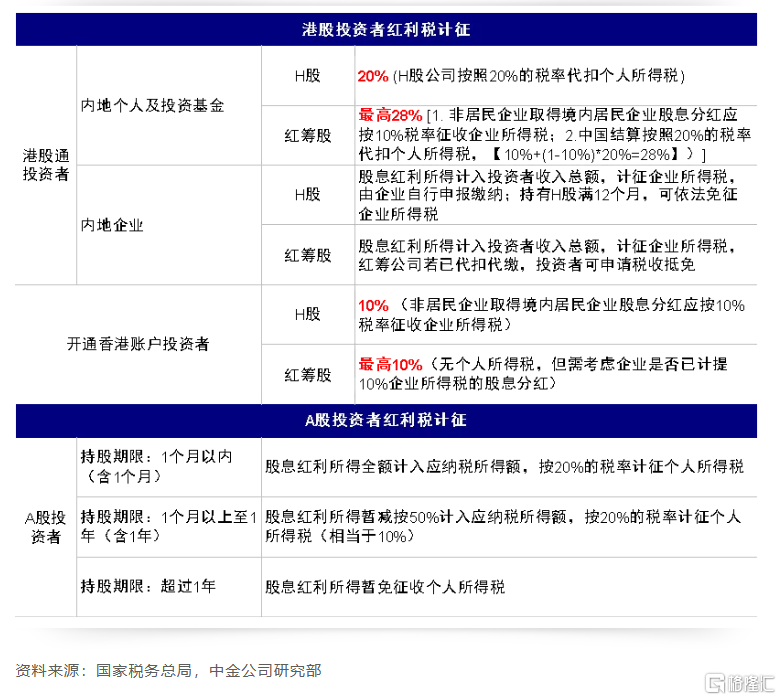

目前,港股通投资者在取得股息红利时所需缴纳20%的所得税,如果是投资的是红筹股需缴纳的税率更高,最高达到28%。然而,通过香港账户投资的投资者税率仅为10%。

同时,由于红利税上的差异,投资者在投资AH两地上市的公司时到手的股息也存在差异,这在一定程度上也导致了AH股的溢价。

尽管上述知情人士表示最终决定尚未作出,但如果后续红利税减免,将是重大利好,市场就先一步抢跑了。

哪些行业受益?

影响上,机构普遍认为,降红利税能够提升港股流动性,减小AH股溢价,高分红企业将受益。

彭博分析师Marvin Chen表示,此举将对香港市场产生“积极”影响,有助于保持南向资金的流动,并支持能源和公用事业等高分红行业。

据彭博数据,港股股息率最高的中国公司包括建设银行、中国石油化工、工商银行,开发商恒隆地产、恒基兆业地产和领展房地产基金是股息收益率最高的香港公司之一。

中金研报指出,本次港股通红利税收潜在调整目前可能更多是针对内地个人投资者,因此潜在的直接税收减免或许有限。但短期来看,此举有助于提振情绪。

据中金测算,港股通机制每年所征收的红利税收总额大概在450亿港元左右。假设内地个人投资者在港股通的投资占比约为1/4,本次潜在调整每年所带来的直接税收减免大概在100亿港元上下。

中金认为,中长期看有助于提振港股高分红资产吸引力,提升港股流动性,甚至有助于部分公司AH溢价的收敛。标的筛选上,重在分红潜力与资产负债表,而非单纯股息率。高股息可能是股价低迷的结果而非真实的分红能力,如地产和金融等。相反,高分红看重的是持续且稳定的分红能力,因此现金流和资产负债表质量也是重要考量。

华泰证券认为,红利税不仅直接影响了两地上市企业的AH溢价,还间接影响了港股通范围内成分股对南向的可投资价值。港股通中南向高占比和高股息的行业包括能源、材料、资本货物、汽车与汽车零部件和银行,此后相关行业细分高股息品种的投资价值或有提升。

总结而言,当前宏观大环境下,利率下行趋势明显,红利策略性价比凸显,一直是市场轮动的主线。

如果再叠加降红利税政策的落地,相关行业和个股就会加速上涨,投资者应该对此持续保持关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47