ARM暴跌是AI减速的开始吗?

$ARM Holdings Ltd (ARM)$ 股价在周三盘后回落超9%,尽管这家英国芯片设计公司公布的第四财季业绩和业绩指引超出预期。去年 9 月,ARM 首次公开募股(IPO),堪称近年来最受瞩目的 IPO。

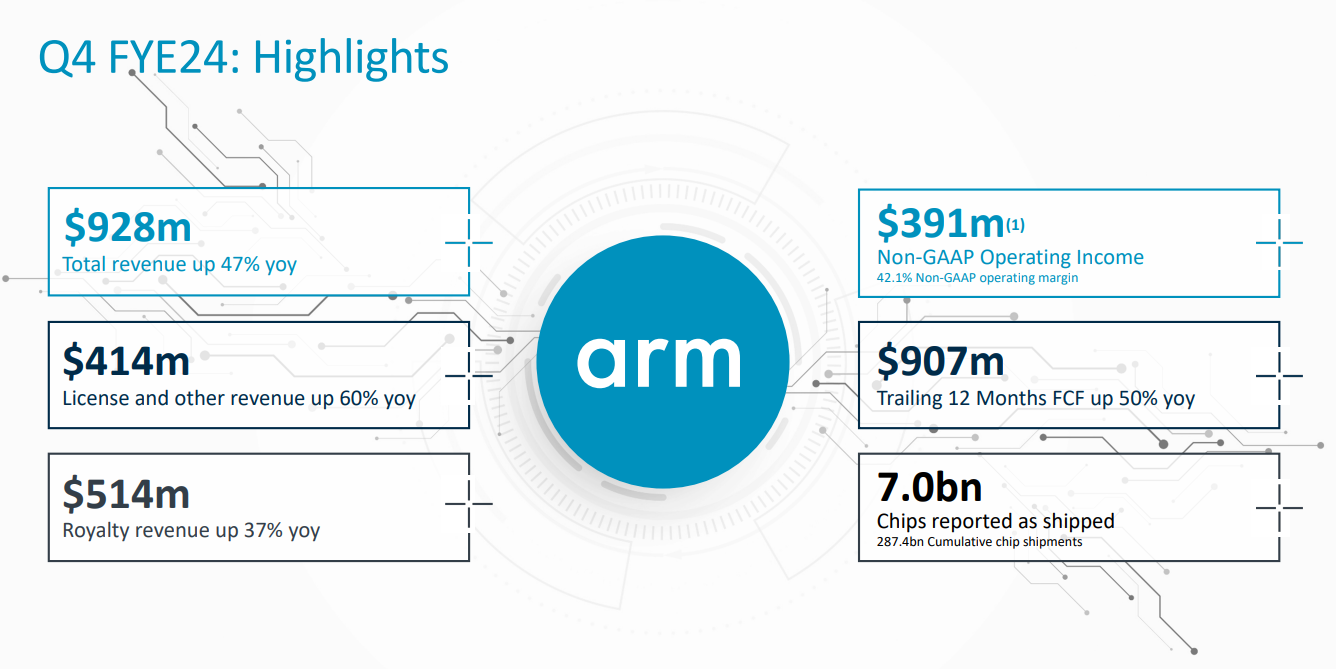

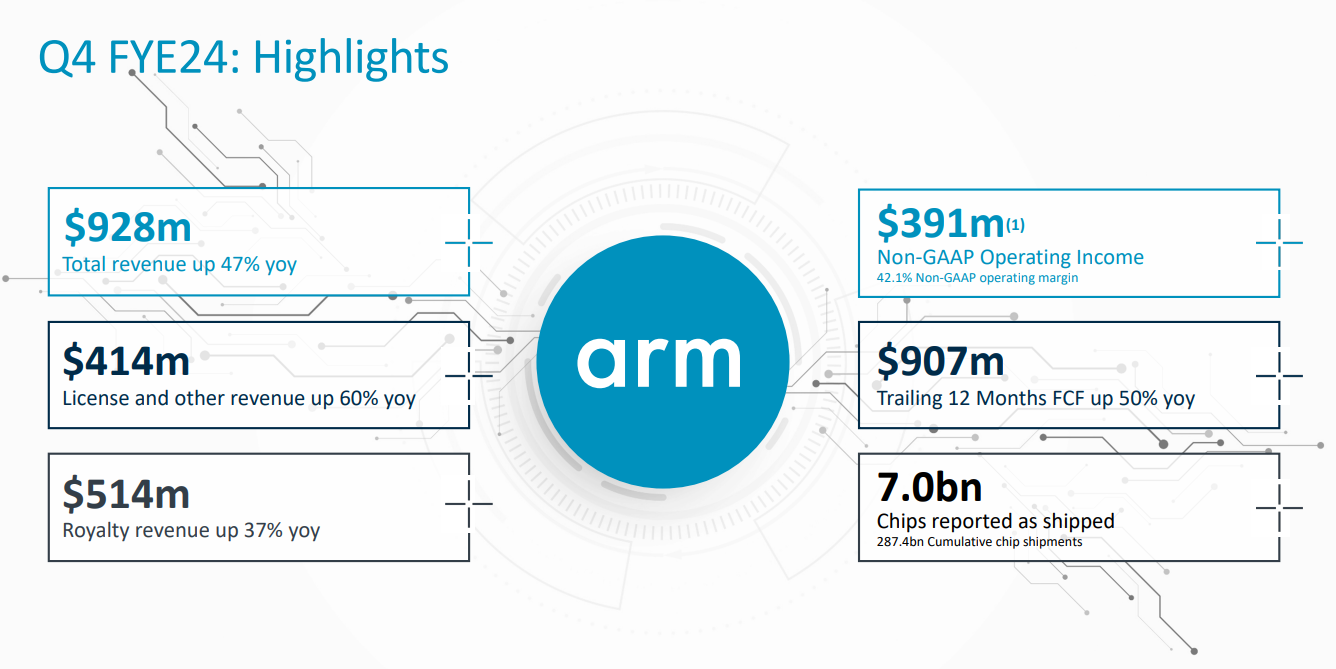

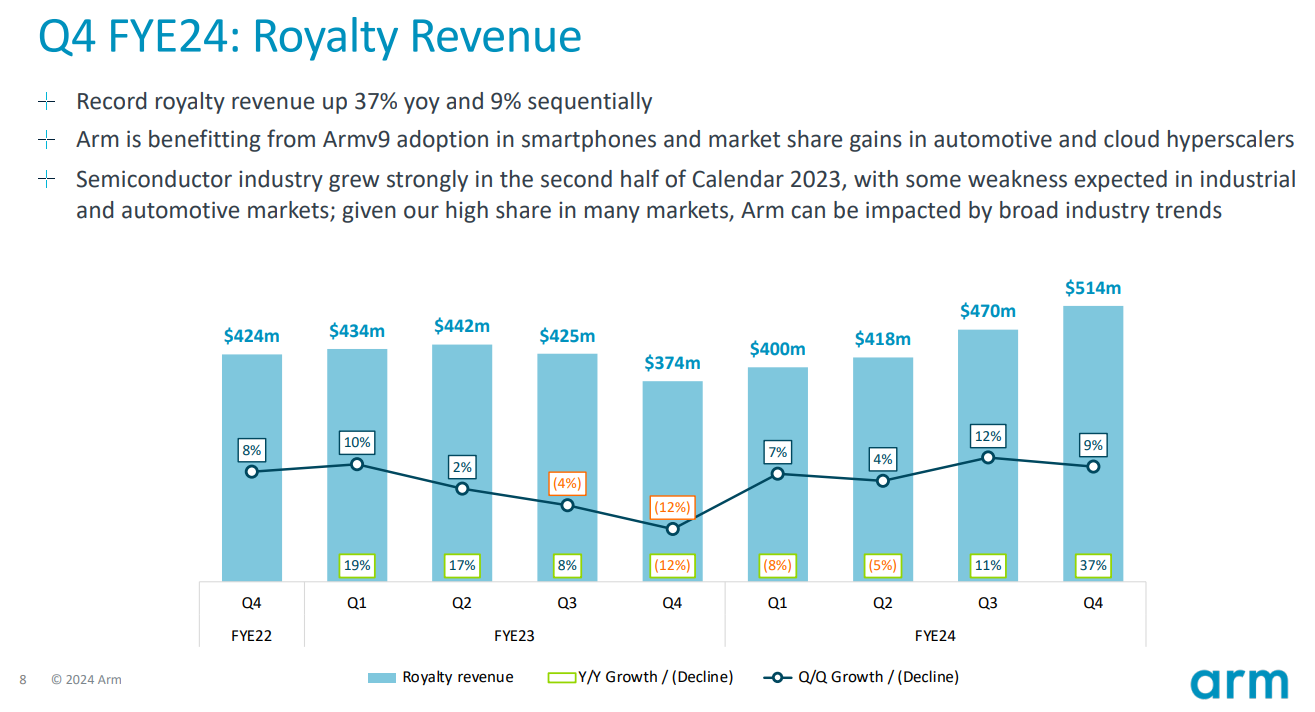

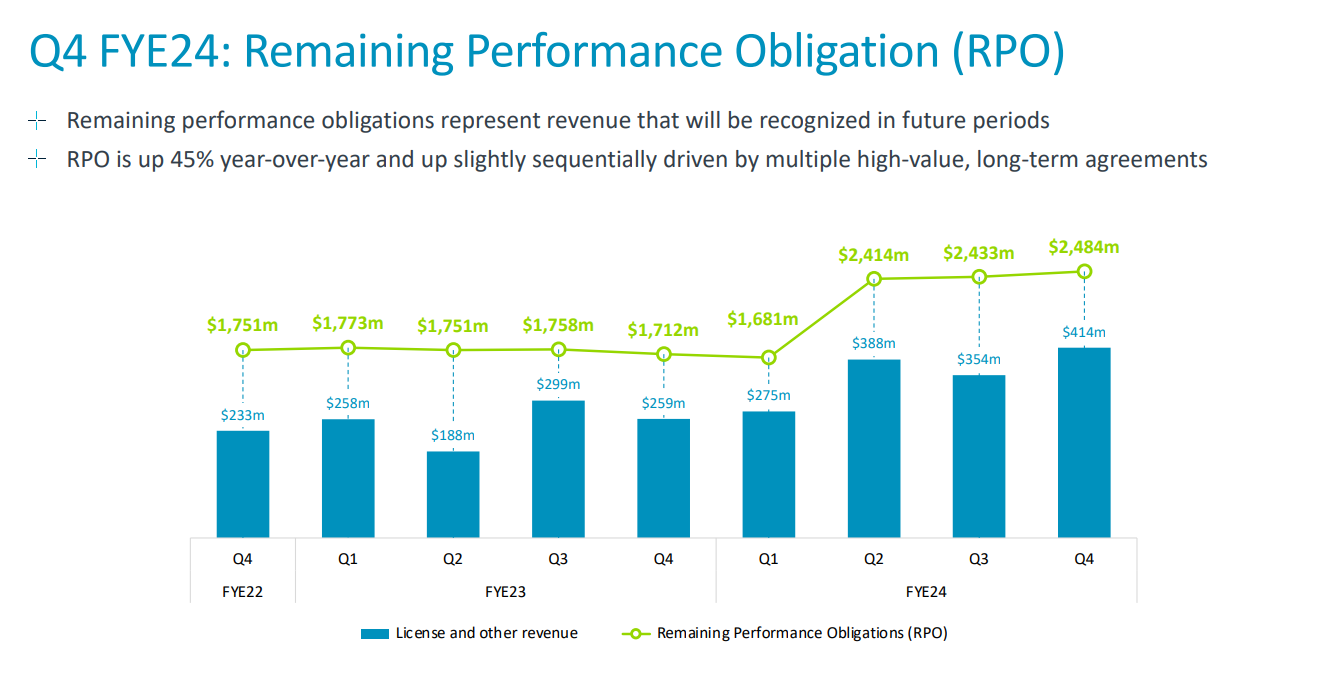

收入同比增长 47%,达到 9.28 亿美元,其中许可证收入猛增 60%,达到 4.14 亿美元,特许权使用费收入增长 37%,达到 5.14 亿美元。芯片总出货量达 70 亿片。

调整后的每股收益为 0.36 美元,超过一致预期的每股收益 0.30 美元。

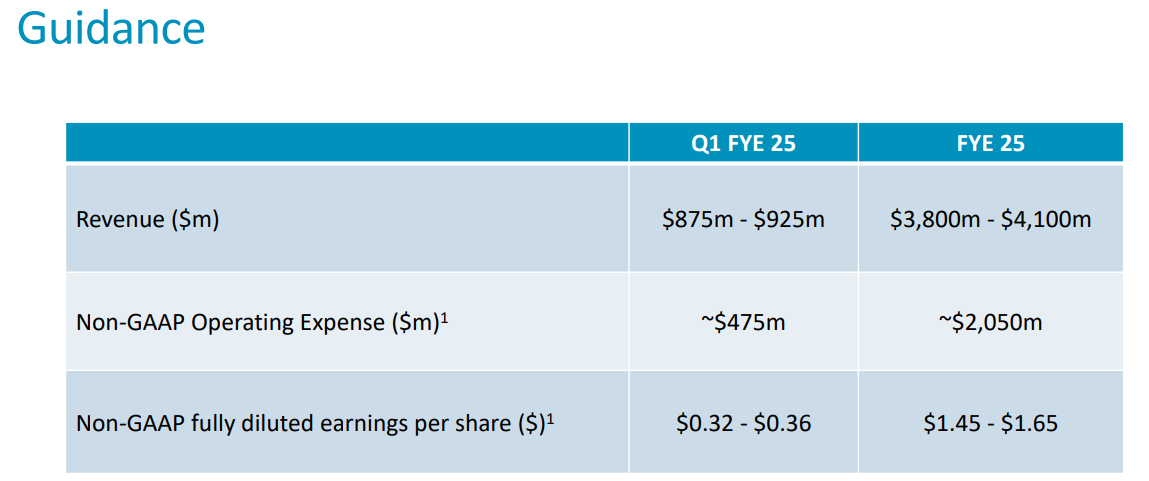

对 2025 财年第一季度的指导,调整后每股收益介于 0.32 美元和 0.36 美元之间,预计收入介于 8.75 亿美元和 9.25 亿美元之间,略低于共识。

2025 财年全财年指导目标:调整后每股收益介于 1.45 美元和 1.65 美元之间,预计收入介于 38 亿美元和 41 亿美元之间,低于分析师预期。

投资亮点

首席执行官 Rene Haas 表示,Armv9 架构的加速采用以及智能手机和基础设施市场芯片销量的增加,推动了第四季度业绩的强劲增长。

Arm正在推进计算子系统战略,将IP块组合成完整解决方案,帮助客户缩短上市时间并提供高性能方案。

特许权使用费业务同比增长 37.4%,主要原因是平均价格上涨

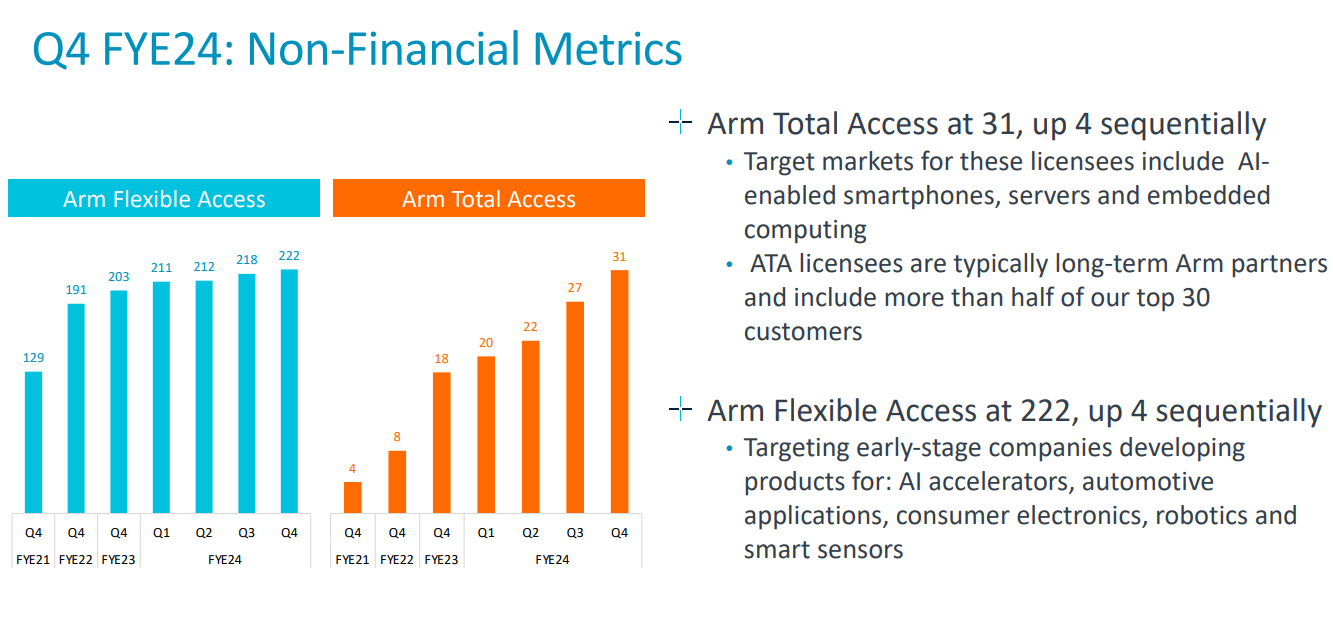

在人工智能需求增长的推动下,公司的授权客户数量持续上升。虽然受半导体周期影响,ARM 授权芯片数量有所下降,但单芯片授权费同比增长了 53.1%。

研发费用挤占了部分利润,营业利润连续下降,呈现出增收不增利的局面。

虽然下一季度的指导意见有可能出现下滑,全年的指导意见也很一般,但还是为 2026 和 2027 财年设定了至少 20% 的收入增长目标。

公司目前的指引可能难以支撑目前近100倍市盈率的估值。

此外,这可能对其他人工智能芯片公司的指导性预估是个不好的信号,比如 $英伟达(NVDA)$ ,因为投资者预期增加,会对这些公司的股价造成更大的波动。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56