中邮证券:给予美年健康买入评级

中邮证券有限责任公司蔡明子,古意涵近期对美年健康进行研究并发布了研究报告《2023年业绩符合预期,2024Q1面临高基数收入下滑,盈利能力仍稳健》,本报告对美年健康给出买入评级,当前股价为4.68元。

美年健康(002044) 2023年收入实现高增长,盈利能力明显恢复 公司发布2023年年报:2023年营业收入108.94亿元(+26.44%)归母净利润5.06亿元(+190.45%),扣非净利润4.63亿元(+181.61%)经营现金流净额20.24亿元(+30.34%)。 2023年体检服务收入105.61亿元(+28.81%),拆分量价来看,控股门店接待人次1755万(+13.7%),参股+控股接待人次2834万(+13.0%),综合客单价(包含入职体检和职业病检查,剔除核酸检测)620.8元(+11.2%);从收入构成来看,团检:个检占比80%:20%个检占比同比+2.8pct。 盈利能力随着规模效应加强明显恢复:2023年毛利率为42.79%(+8.35pct),其中体检服务毛利率为42.06%(+9.51pct)。2023年销售费用率为23.53%(-0.38pct),管理费用率为7.64%(-1.68pct)研发费用率为0.58%(-0.08pct),财务费用率为2.74%(-0.61pct) 2024Q1收入由于高基数等有所下滑,费用端合理 2024Q1营业收入18.01亿元(-14.91%),归母净利润-2.87亿元(-66.67%),扣非净利润-3.02亿元(-71.58%),经营现金流净额-5.43亿元(-807.2%)。 公司收入同比下滑主要因为:(1)体检行业存在明显季节性特征Q1为业务淡季,到检人次较少导致季度收入相对较低;(2)2023Q1由于承接2022年底因为疫情未到检需求导致基数较高;(3)2024Q1社会恢复常态运转,企业年度会议增加,个人出行增加,皆导致签单客户延迟到检。 利润方面,同比2023Q1,2024Q1收入减少3.16亿,营业成本同比减少1.28亿(毛利率下降4.68pct至28.04%),期间费用减少0.22亿(合计费率+5.65pct),营业利润减少1.65亿,没有其他较大额度的费用,再加上所得税费用减少0.24亿,少数股东损益减少0.27亿归母净利润减少1.15亿元,由此利润同比下滑主要系收入规模下滑固定成本摊薄减少导致毛利率下滑,费用率整体合理,利润端仍在正常经营范畴内,提质增效仍在显现。 创新产品打开业绩增量空间,个检业务提升迅猛 公司打造了一系列创新产品,“脑睿佳”在行业内率先实现阿尔茨海默症的早期风险评估,“肺结宁”优化“体检+绿通”业务模型,“美年心理健康服务”提供心理健康科普资讯和心理健康全方位解决方案;此外,公司还延伸检后服务,重点布局胃肠中心、中医中心、睡眠中心等医疗专项中心,打开业绩增量空间。 公司成立个检发展中心,推动个检营销全年常态化,增加用户粘性和复购率。2023年公司在个检业务方面提升迅猛,抖音快手等短视频渠道已成为个检渠道业绩增长主力之一,美年臻选实现注册量、日活流量双增长,此外,公司还与华为等国内大模型技术公司论证开发医疗数智AI健管大模型,致力于推出业内首个健康管理AI机器人“健康小美”,为用户提供专业智能的“数智健管师”服务。 组织变革加大管理,培养人才助力后续发展 2023年公司陆续成立华南与华中两个大区,落位22个城市群。同时,公司启动管培生计划,选拔和培养一批拥有跨领域创新经营和精细化管理能力的青年干部。2024年,公司计划在全国各地全面建立城市群,逐步立区,加速提升组织力,进而推动管理提效,且将强化干部管理,调整优化人才结构;启动中青班二期计划,持续推进管培生计划,储备优秀青年人才。 盈利预测与投资评级 我们预测公司2024-2026年营收分别为123.10/141.56/162.80亿元,归母净利润分别为8.13/12.27/15.25亿元,对应PE分别为21.80/14.46/11.63倍,维持“买入”评级。 风险提示: 精细化管理能力提升不及预期。

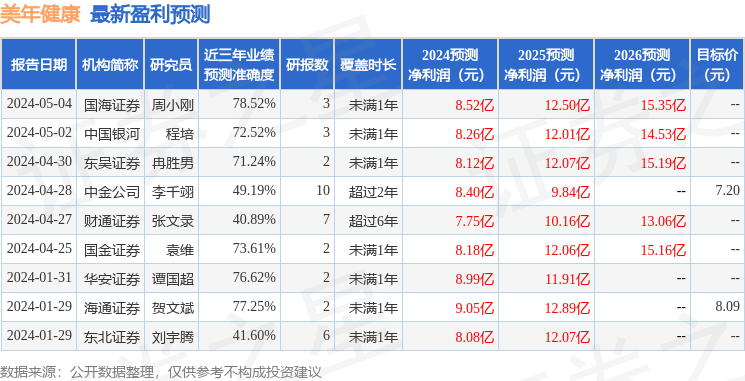

证券之星数据中心根据近三年发布的研报数据计算,国海证券周小刚研究员团队对该股研究较为深入,近三年预测准确度均值为78.52%,其预测2024年度归属净利润为盈利8.52亿,根据现价换算的预测PE为20.59。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级7家,增持评级1家;过去90天内机构目标均价为7.18。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38