港股杀回来了!

五一假期才第二天,港股的首个交易日表现就十分惊艳!

昨夜美联储维持基准利率不变,海外市场表现震荡。早盘微微低开后港股迅速拉升,恒生指数终于突破年线,站上18000点。

截至收盘,恒指涨超2.5%;科技板块维持近期强势表现,恒生科技指数猛拉4.45%。

虽然降息态度依旧没有变化,但美联储居然给了“意外之喜”,加上节前国内政治局会议整体定调积极,A50和中概股表现强势,乐观的市场情绪再度于港股集中爆发!

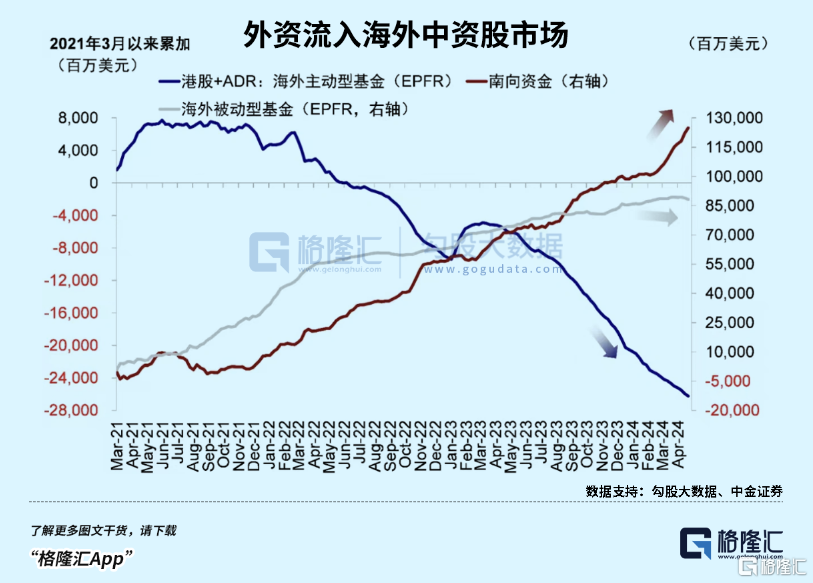

近两周恒指从低点反弹幅度超过10%,外资的持续流入印证了由日股向港股切换的资金动向,过去两年回调幅度较大的地产、互联网、汽车板块进行着一轮估值修复。

新一波技术性牛市,还能走多久?

01

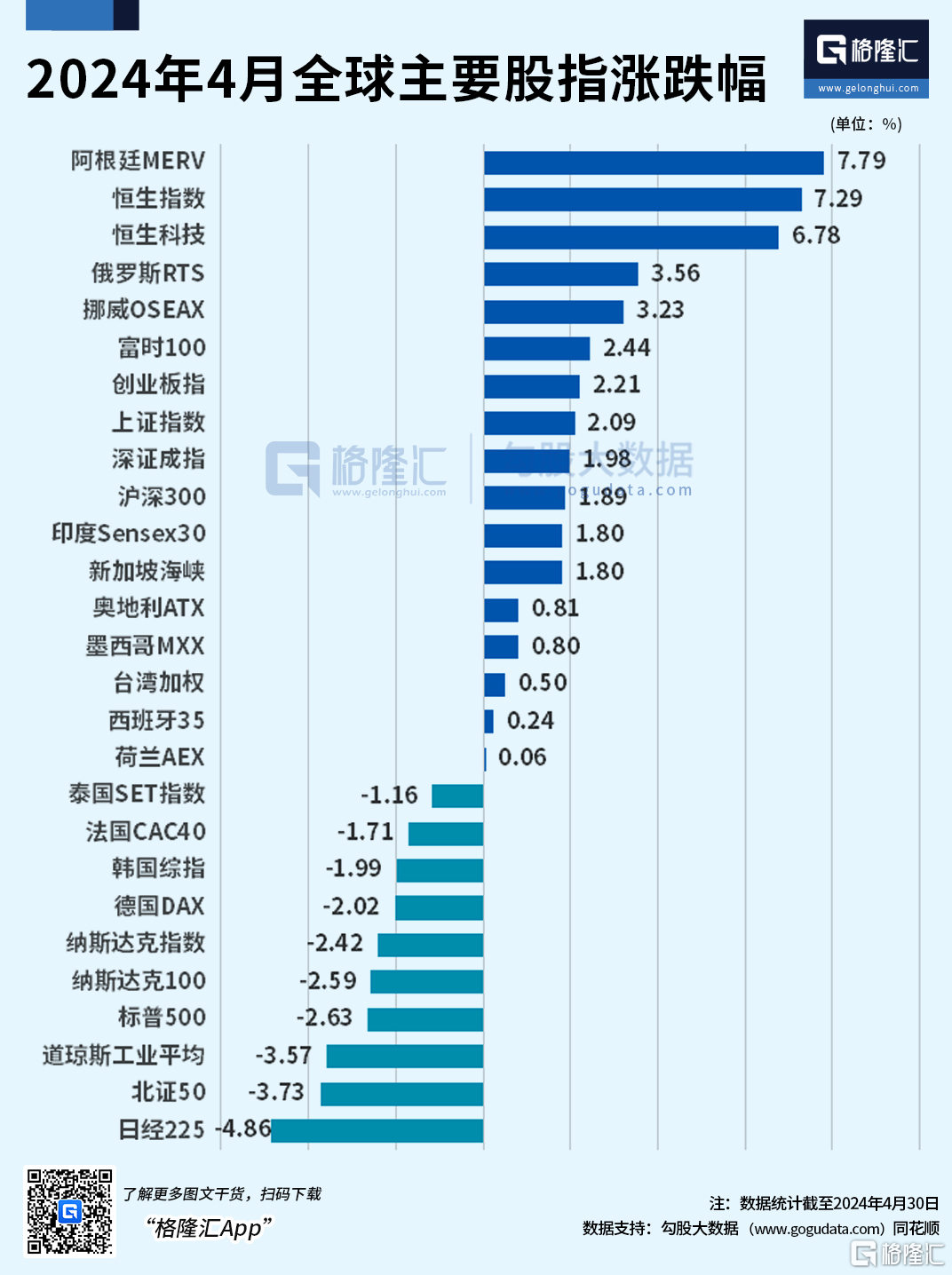

近期资金的持续涌入,加上外资投行持续配合唱多,把恒指买成了4月表现最好的全球主要股指,涨幅超过7%。

涨幅力度回顾近两年港股走势,真的罕见!

早在3月份,摩根士丹利就发布报告称,全球资金正在重返中国股市。随着看跌情绪有所缓和,全球长期投资者撤出中国股票市场(A股和港股)的行动已经按下暂停键。

数据显示,截至上周三,EPFR海外主动型资金流出港股市场3.1亿美元,较此前一周流出4.2亿美元规模收窄,但已连续第43周流出。

按下暂停键可能是一个早期迹象,除了交易型资金的回归,配置型或许也在重新考虑其在整个亚洲地区的资产配置。

主要考虑因素有两个,一个是国内基本面的改善,另一个是外部环境的压力,例如,日本央行加息,美国科技股的估值波动。

国内方面,上月瑞银集团将中国大陆和香港股市上调至增持,理由是尽管中国房地产和宏观形势令人担忧,但对企业的盈利表现依然乐观。

同时,政策预期的升温提供一定催化。

4月19日证监会发布《5项资本市场对港合作措施》;财政部提出支持央行逐步增加国债买卖利好流动性等,包括一线城市地产政策的松绑,均使投资者对之后其他关键措施的推进产生积极预期。

同时,节前政治局会议定调颇积极。首先对一季度经济表现总体肯定,“呈现增长较快、结构优化、质效向好的特征,经济实现良好开局”。其次,政策指出“乘势而上,避免前紧后松”,这是一个重要的定调,积极的宏观政策后续仍将延续。

此外,本次会议聚焦地产政策和财政发债备受关注。会议首次提出 “统筹研究消化存量房产和优化增量住房的政策措施”,相比两会时“加大保障性住房建设和供给、完善商品房相关基础性制度”框架性的表述也更加具体。

国外方面,最近日元加速贬值的趋势削弱了海外资金投资日股的回报,可能导致外资考虑将配置重心从日本转向香港。

日股在一季度领涨全球后,近几周有所回落,在日股进行回调的同时,恒生指数却成为了4月表现最好的指数。

目前,香港股票整体比日本便宜得多。恒生指数的预期市盈率为8.5倍,而日经225指数的预期市盈率则超过21倍。

昨夜的“意外之喜”,来自美联储超预期的QT刹车。

尽管美联储重申继续保持高利率,通胀下降缺乏进一步进展,降息需要更多信心,加快结束缩表的目的,是为了防止市场流动性陷入再次枯竭的局面。

众所周知,今年美国国债的到期规模多达8.9万亿美元之巨史无前例,而且大部分都还是1年内的短债。随着美联储缩表,美股上涨,用于再融资的短债越来越少,流动性一枯竭,到时所有资产都得跌。

两周以前纽约联储预计,可能在明年年初或者年中结束缩表,当时美联储的缩表速度差不多是950亿美元/月,时间刚好对得上。

为了不让流动性危机重演,美联储计划6月起,月度缩表上限从600亿美元降至250亿,远超市场预期的降速实际相当于给市场每年增加1.2万亿美元的流动性,给美债发行强行续命。

消息一公布,市场对流动性紧张的焦虑得到大幅缓解,美债价格上涨,股指也出现波动。

但是控制放水的阀门一旦松开,降低通胀的难度也会增加,降息节奏可能也要受影响了。

02

板块方面,零售业、汽车、软件、制药、房地产等涨幅领先,能源、电信、公用事业表现疲软。大盘权重股表现强势,腾讯涨3.8%,美团涨8.77%,比亚迪涨4.36%,京东涨4.88%。

受政策预期和4月销量提振,今天汽车股全线爆发,截至收盘,新势力蔚来涨20.7%;零跑汽车涨15.10%;小鹏汽车涨8.24%;理想汽车涨3.46%。

消息面上,4月蔚来共交付1.56万辆,同比大增134.6%,新势力中交付量仅次于理想汽车,后者在Mega营销不利后扛住逆风,采取降价策略,重新反超问界拿下新势力品牌销冠。

而势头一直勇猛的问界AITO交付量意外环比下滑,4月交付25086辆,环比下滑20.93%。其他车企,零跑汽车4月交付1.5万辆,同比实现近72%的增幅;小鹏汽车4月交付近9400辆,同比增长近33%。

风头正劲的小米汽车持续爆单,自4月3日开启正式交付以来,小米汽车在28天时间里完成交付7058辆,截至4月30日,小米首款车型SU7锁单量88063辆。但是产能爬坡还需一段时间,近期交付量预计不会太高。

此外,近日汽车以旧换新细则出台,二季度有望密集释放需求。机构表示,3月初提出“以旧换新”以来,终端观望订单明显积累,预计本轮补贴有望拉动258万辆增量,支撑全年内需向上,叠加出口持续景气,行业增速有望提升到双位数。

港股内房股近期利好频频。

最近成都、南京、北京等各地楼市优化政策不断推出,同时,政治局会议关于地产政策的表态加强对存量住房措施的针对性。

今天碧桂园服务、万科企业涨幅超10%,越秀地产涨9.57%,龙湖集团涨超8%。

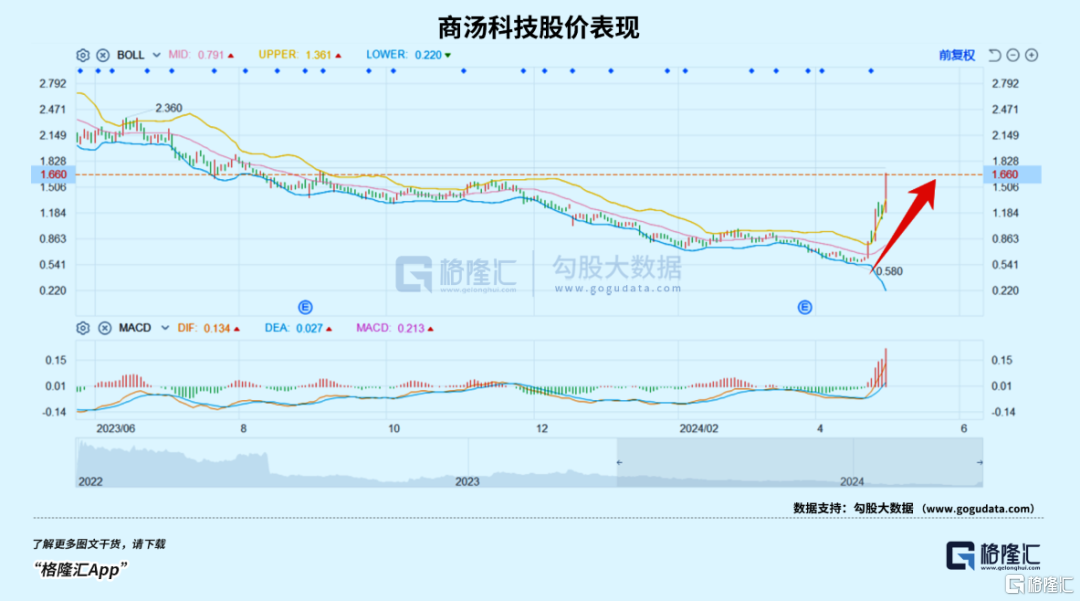

科技股方面,自4月23日商汤科技发布“日日新SenseNova5.0”大模型,性能全面对标GPT-4 Turbo后,其股价连续两周上涨超160%。

近期商汤在生成式AI领域存在感强烈。在2024北京车展上,商汤首次展示了面向量产的端到端自动驾驶解决方案UniAD的道路测试表现,同时还带来了以多模态场景大脑为核心的AI大模型座舱产品矩阵以及全新座舱3D交互演示。

据商汤科技联合创始人王晓刚透露,面向量产的真·端到端自动驾驶解决方案UniAD目标是到明年有量产落地。

03

港股作为一个特殊的存在,基本面看国内,流动性看国外,在过去几年因为种种原因,遭受较为严重的下挫。但此次在没有南下资金的情况下大涨,显示出外面资金对于港股的看法正在偏向正面。

我们跟踪到的调研纪要显示,目前确实有外资的长线投资(long-only)机构在增配中国股市,港股是主要的,其次是A股。

不过,从交易风格上看,此次回流总体偏“交易型”,主要是调仓需要。因为过去3年,全球资金在持续增配美股和日股,已经显著超配,而对中国则是显著低配。

但到了今年3月,美国通胀数据很强劲,美联储年内的降息预期一再推后,亚太区的货币显著贬值,特别是日元,因为长线的配置资金,一般不会刻意对冲汇率,虽然在日股上赚了钱,但又在汇率上亏了回去,而最近日股下跌,日元爆跌,加速了海外资金配置中国区股市的节奏。

另外,港股以港元计价,港元又是联系汇率制,绑定美元,所以美元资金无需考虑汇率问题。而且之前港股跌幅太大,性价比很高,所以港股大涨也就不足为奇。

至于今天的大涨,则多了一个可能,是外资趁美联储放鸽、美股反弹,而且没有南下资金参与,所以先抢跑,也不排除收假回来之后等南下资金接盘。

所以,如果外围继续造好,本周港股继续上涨的概率还是很高的,有仓位的投资者可以继续持有,一边享受休假,一边继续赚钱。

然而,需要提醒大家的,正如前面所说,目前还只是交易型资金的调仓,这种调仓暂时看,并非完全相信中国经济基本面反转,虽然刚结束的政治局会议,罕见地提出要处理国内的房地产库存问题,这在很大程度上改变了资本市场对于中国经济基本面的看法。

但要资本市场完全翻多,还需要更多的数据验证。外资此时增配港股,很大程度只是觉得现在的估值便宜,同时汇率稳定性也有,具备相对选择的优势。

而交易型资金存在的一个重要风险,就是相对短线,一旦美股、日股等外围资本市场完成调整,重回上涨,那资金有可能从港股抽走,重新拥抱外围资本市场。

所以,从稳健的角度上看,如果盈利不错的情况下,投资者也可以逐步减仓,锁定利润。但如果是坚定相信经济基本面已经反转,并且配合海外流动性放鸽的情况下,继续持仓甚至做多,也是不错的策略,只要做好风险管控,以及做足必要的风险对冲就行。

04

因为假期错开的缘故,每逢五一、十一这种大假期,外围市场都存在不同程度的抢跑,或大涨或大跌。所以,留意此时的外围市场,对于节后的操作很重要。

从这两天的外围市场看,港股走得较好,利好因素也比较多,而美股因为要博弈议息会议,波动性大了一些。不过在昨晚鲍威尔放鸽之后,加上美股在前段时间已经经历了一波抛售潮,未来应该会逐渐进入新的买入阶段。

虽然全球经济总体上依然疲软,但股市的气氛并没有很差,实属难得。因为,我们依然维持谨慎看多的总体看法,不管是美股、日股还是港股。

至于A股,也已经迈过3100点的门槛,和外围股市一样,气氛同样不错。而这几天外围股市上涨的板块,节后很可能会延续到A股。

不过,也会出现一些变化,例如前段时间,主要是内资在玩,聚焦在高股息、AI等主题。但如果外资的增量继续流入,可能会短暂打破这一均衡市场,因为外资非常喜欢的白马股,大多仍然处在相对低位,有可能迎来一波新行情。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33