东吴证券:给予广发证券买入评级

东吴证券股份有限公司胡翔近期对广发证券进行研究并发布了研究报告《2024一季报点评:整体业绩下滑,泛财富管理业务表现相对韧性》,本报告对广发证券给出买入评级,当前股价为13.21元。

广发证券(000776) 事件:公司发布2024年一季报,2024Q1公司实现营业收入49.49亿元,同比-23.59%;归母净利润15.38亿元,同比-28.67%;归母净资产1399.62亿元,同比+13.93%。 投资要点 重资本业务收入整体下降:1)权益市场波动,公司自营业务收入下滑。2024Q1,权益市场动荡,债市表现相对稳健,截至2024/03,万得全A/中债综合指数分别-2.85%/+1.98%;公司自营业务收入同比-23.0%至11.30亿元(占比总营收22.8%),主要系公司本期处置交易性金融工具投资收益减少。2)利息支出增加,公司利息净收入下降。截至2024年3月末,市场两融余额1.54万亿元,较年初-6.8%,公司利息净收入同比-53.2%至4.38亿元(占比总营收8.9%),主要系公司本期卖出回购利息支出增加及融资融券利息收入减少。 泛财富管理业务收入整体下滑,投行业务增长亮眼:1)市场交易活跃度回升,经纪业务收入小幅下滑。据Wind,2024年一季度A股日均成交额同比+1.89%至8,954亿元,公司经纪业务净收入同比-6.19%至13.58亿元(占比总营收27.4%)。2)资管及基金管理业务收入下滑。2024年一季度,市场公募基金/权益基金保有量分别同比+9.38%/-11.87%至28.81/6.30万亿元,易方达/广发基金保有量分别同比+8.41%/+1.72%至17,932/1,2827亿元,权益基金保有量分别同比+8.88%/-20.16%至6,358/3,009亿元,公司资管及基金管理业务收入同比-23.0%至16.07亿元(占比总营收32.5%),预计主要系权益基金管理费下调及权益基金规模收缩影响。3)投行业务增长亮眼。据Wind,2024年第一季度市场IPO/再融资/债承规模分别同比-77%/-76%/-3%至224/362/61,959亿元;公司投行业务收入同比+47.25%至1.48亿元(占比总营收3.0%),预计主要系公司债券承销规模增长,及公司投行业务整体基数较低导致。 董事会将迎换届,优势业务或将增强:2024年4月15日,公司宣布董事会审议通过相关议案,董事会成员做出了调整。董事会等重要部门的人员调整与公司业务转型发展密切相关。广发证券董事会执行董事候选人的组成,有利于公司发展战略的稳定和延续,同时突出了公司的战略重点。本次四位执行董事候选人具有丰富的泛财富管理、投资、投行等经验,有利于进一步统筹旗下资产管理机构的优势资源,强化“财富管理+资产管理”业务优势,持续提升财富管理能力,更好服务居民理财;同时,进一步深化“研究+投资+投行”联动模式,锤炼全业务链、全生命周期的综合金融服务能力,切实提升服务实体经济的质效。 盈利预测与投资评级:中期角度来看,市场交易情绪及投行业务受制于周期调节因素的影响,但市场长期向好的方向不变,政策利好推动证券行业高质量发展,广发证券有望抓住机遇突破发展,以更优质的泛财富管理业务持续吸引客户规模扩大,我们小幅下调对公司的盈利预测,预计2024-2026年的归母净利润为70/90/107亿元(前值为76/92/107亿元),当前市值对应2024-2026年PB为0.69/0.66/0.63倍,维持“买入”评级。 风险提示:监管趋严抑制行业创新,行业竞争加剧,经营管理风险。

证券之星数据中心根据近三年发布的研报数据计算,方正证券许旖珊研究员团队对该股研究较为深入,近三年预测准确度均值为66.03%,其预测2024年度归属净利润为盈利69.94亿,根据现价换算的预测PE为15.92。

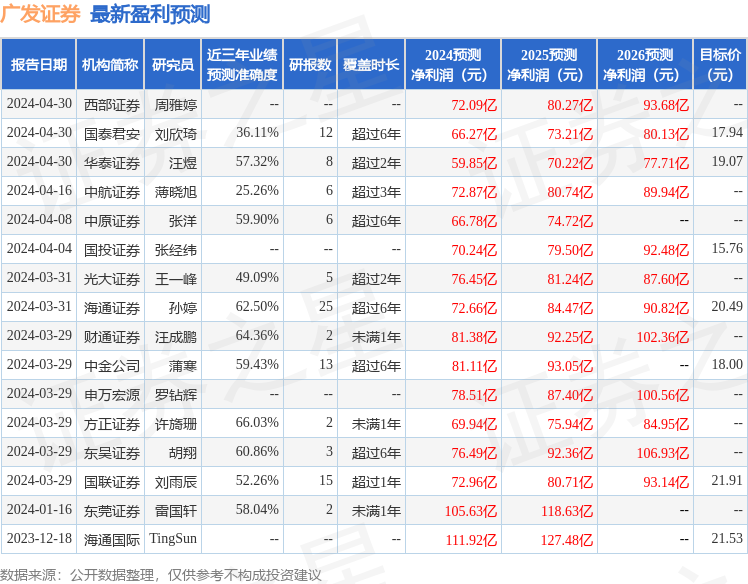

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级11家,增持评级4家;过去90天内机构目标均价为18.59。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26