东吴证券:给予鼎胜新材买入评级

东吴证券股份有限公司曾朵红,阮巧燕,岳斯瑶,胡锦芸近期对鼎胜新材进行研究并发布了研究报告《2024年一季报点评:电池箔盈利基本见底,包装箔逐步减亏》,本报告对鼎胜新材给出买入评级,当前股价为10.42元。

鼎胜新材(603876) 投资要点 24Q1实现归母净利0.3亿元,环减54%,符合市场预期。公司24Q1营收51亿元,同增14%,环增6%,归母净利0.3亿元,同减80%,环减54%,扣非净利0.27亿元,同减81%,环减58%,24Q1毛利率10%,同减4pct,环增1pct,符合市场预期。 24Q1电池箔出货同比持平微增,24年有望实现25%增长。我们预计公司24Q1电池箔出货2.6万吨,同比微增5%左右,公司4月起排产环增明显,我们预计Q2出货有望同增30%,全年电池箔出货有望达16万吨,实现25%左右增长。盈利方面,Q1电池箔单吨扣非利润降至0.2万元左右,环比下降0.1万元,主要系加工费下降及产能利用率较低所致,当前铝箔加工费基本见底,我们预计24年单吨利润有望达0.25万元左右,25年有望恢复至0.3万元左右。 24Q1包装箔亏损逐步缩窄,后续需求逐步恢复有望扭亏为盈。我们预计24Q1包装箔出货6.5万吨左右,环比增长明显,Q1单吨亏损缩窄至0.05万元/吨左右,公司目前具备意大利12万吨+德国1.5万吨食品包装箔产能,由于海外厂生产成本较高及产能爬坡导致亏损,后续随着海外包装箔需求恢复,我们预计24年可逐步扭亏为盈。我们预计24Q1空调箔及板带出货10万吨左右,环比持平,基本维持微利。 费用控制良好,资本开支显著下滑。24Q1期间费用率7%,同比下降0.7pct,费用控制良好;24Q1末底存货43.4亿元,较年初增长12%;24Q1计提资产减值损失0.2亿元,计提信用减值损失0.3亿元。24Q1经营活动净现金流-5.5亿元,同环比转负;24Q1资本开支0.5亿元,同比下滑31%。 盈利预测与投资评级:由于海外包装箔需求仍较弱,我们下调公司2024-2026年盈利预测,我们预计2024-2026年归母净利润4/6/8.5亿元(原预期为5.0/7.3/9.5亿元),同比-25%/+52%/+40%,对应PE为24x/16x/12x,维持“买入”评级。 风险提示:原材料价格持续上涨,电池箔扩产不及预期,竞争加剧。

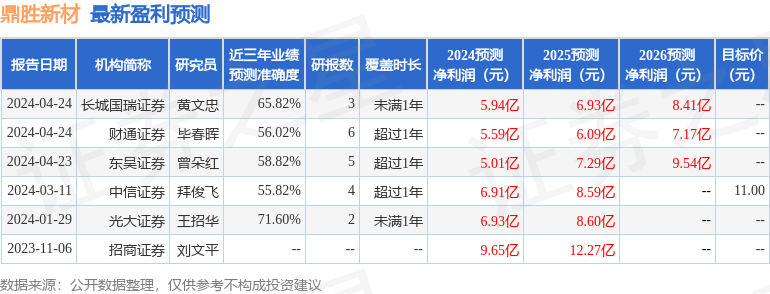

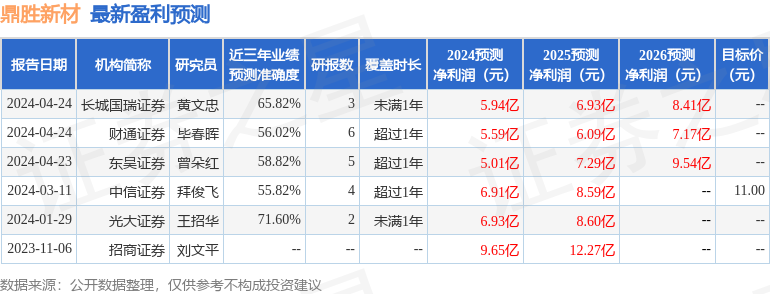

证券之星数据中心根据近三年发布的研报数据计算,光大证券王招华研究员团队对该股研究较为深入,近三年预测准确度均值为71.6%,其预测2024年度归属净利润为盈利6.93亿,根据现价换算的预测PE为13.36。

最新盈利预测明细如下:

该股最近90天内共有4家机构给出评级,买入评级2家,增持评级2家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38