五大行集体公告,中期分红!类固收价值凸显,银行ETF(512800)3日吸金1.49亿元!

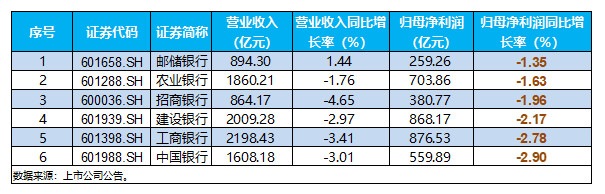

4月29日晚间,国有六大行一季报悉数亮相,数据显示,一季度国有六大行合计实现盈利3517.59亿元。除交行外,五大行净利润增速有所放缓,其中工行、农行、建行、中行一季度的营收与净利出现双降。与净利润增速放缓相对的是,六大行主动放缓规模增速,力求资产质量保持稳定,在“量、价、险”之间寻求新的平衡点。

此外,值得注意的是,工商银行、农业银行、中国银行、建设银行、交通银行集体披露有关2024年度中期利润分配相关安排, 股息总额占归属于母公司股东净利润的比例不高于30%。

此前披露的年报显示,国有六大行分红水平稳定,合计拟分红金额超4100亿元,其中工商银行和建设银行分红总额均超千亿元。

东兴证券认为,整体来看,银行业营收和盈利下行预期已较充分、估值隐含不良率处于高位。当前利率中枢趋势性下行之下,板块高股息配置价值仍突出。看好稳健国有大行的高股息配置价值和优质区域小行高成长逻辑下的估值溢价提升。

平安证券表示,持续降息以及“资产荒”愈发严重对银行经营负面影响较为显著,一季度重定价压力的进一步释放或将带动行业息差进一步收窄,但在股票配置层面,无风险利率的持续下行也使得银行基于高股息的类固收配置价值进一步凸显。

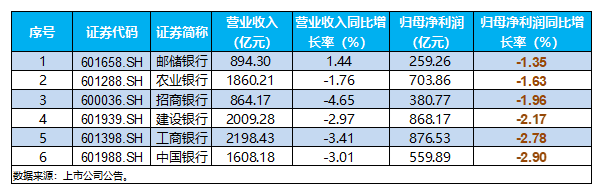

近期已有资金借道ETF积极布局银行板块,上交所数据显示,银行ETF(512800)近3日连续吸金,合计获净流入1.49亿元。

图片来源:Wind

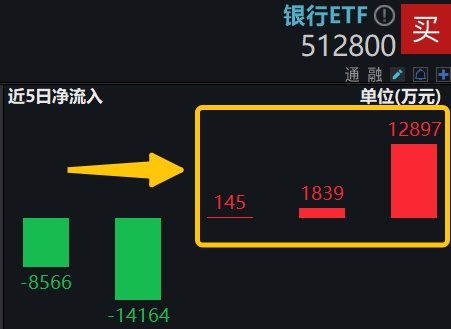

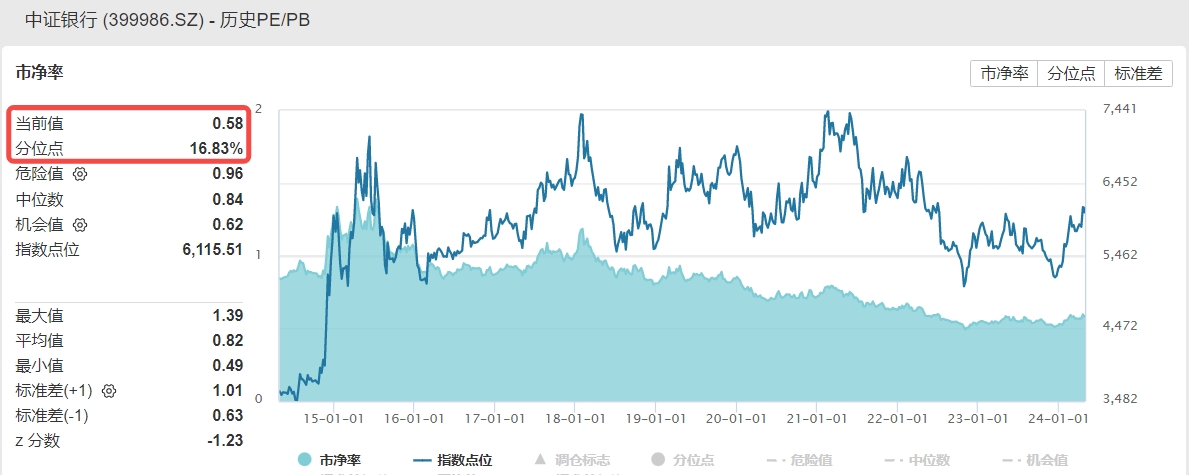

截至目前,42只上市银行均为破净状态,截至4月29日,中证银行指数市净率PB仅为0.58倍,低于近10年83%的时间区间,板块安全边际与性价比充足。低估值、高股息、可持续等红利核心要素推动,有望带动银行估值修复。

图片来源:Wind

看好银行板块估值修复行情的投资者,相关产品银行ETF。银行ETF被动跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是跟踪银行板块行情的高效投资工具。

数据来源:沪深交易所。

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26