美国银行:超级大盘股将继续引领市场 直到利率引发衰退担忧

2024-04-29 08:32:01

— 分享 —

摘要:美国银行策略师表示,美国股市将继续依赖少数几只超级大盘股来指引方向,直到实际利率上升引发经济衰退担忧。Michael Hartnett为首的团队指出,美国十只最大股票合计在标普500指数市值中的占比达到创纪录的34%,而全球十只最大股票在MSCI全球指数中的占比达到创纪录的2

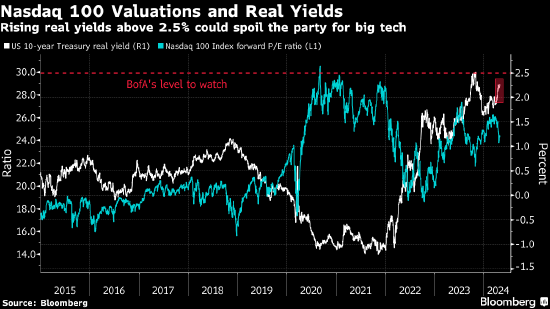

美国银行策略师表示,美国股市将继续依赖少数几只超级大盘股来指引方向,直到实际利率上升引发经济衰退担忧。

Michael Hartnett为首的团队指出,美国十只最大股票合计在标普500指数市值中的占比达到创纪录的34%,而全球十只最大股票在MSCI全球指数中的占比达到创纪录的23%。

策略师在一份报告中写道,这种高集中度将保持下去,直到实际10年期收益率上升到3%左右,或者收益率上升与信用利差扩大共同构成经济衰退的威胁。经通胀因素调整后的债券收益率高企被视为意味着金融状况吃紧,也常常是股市泡沫破灭的诱因。

尽管4月份走势动荡,但包含英伟达、苹果和亚马逊在内的所谓科技七巨头仍保持了今年年初以来相对于市场其他股票的大幅领先表现。

周四微软和Alphabet公布的业绩强劲,预计会令大型科技股的涨势得以维持。

美国银行策略师们写道,市场目前的定位的是“无着陆”的情景,也就是利率长期高位但经济增长依然强劲,这将有利于风险资产,尤其是周期性资产。

不过策略师们指出,通胀加速的风险对风险资产不利,会引发市场波动,并有利于现金、黄金和大宗商品。

敬告读者:本文为转载发布,不代表本网站赞同其观点和对其真实性负责。FX168财经仅提供信息发布平台,文章或有细微删改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33