触及十年估值谷底,爱尔眼科否极泰来?

在即将迎来小长假的前夕,4月26日,港A市场难得地展现出独立行情。当日,北上资金积极涌入,狂买金额高达200亿元,为市场注入了一股强大的活力。与此同时,A股三大指数也表现抢眼,成交量更是突破万亿元大关。

在这一片繁荣景象中,爱尔眼科凭借其不俗的业绩表现脱颖而出。刚刚发布2023年年报以及2024年一季报的爱尔眼科,其成绩单令人瞩目,股价也在当日呈现飘红态势,以3.19%的涨幅完美收官。资金净流入更是达到了1.71亿元,显示了市场对公司的充分认可与看好。

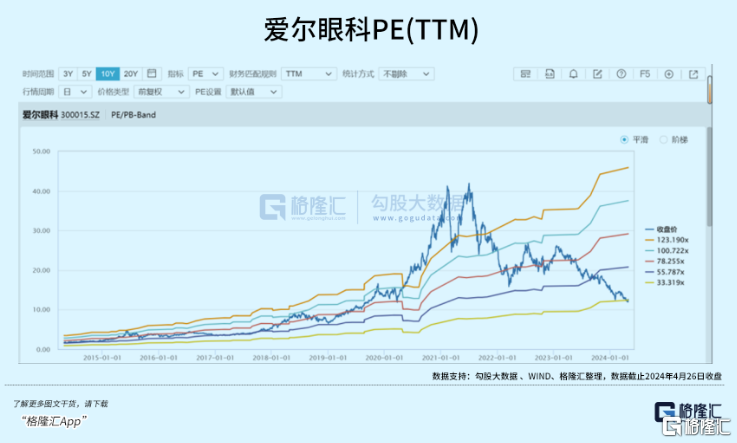

然而,尽管业绩亮眼,如今的爱尔眼科股价已经从高位回撤达到了70%,动态市盈率也处于过去十年的历史低位,仅在30倍左右徘徊。

这一现状不禁让人思考:在当下充满不确定性的外部环境下,被誉为“眼科茅”的爱尔眼科,其估值是否已经趋于合理区间?市场的担忧究竟源自何处?我们又该如何看待其后续的发展走势?这些问题无疑值得我们深入探究和思考。

01

担忧or机遇?

相较于医疗服务板块高峰到近百倍PE估值,如今以爱尔眼科为代表的医疗服务行业板块估值已经回归至30X附近,并非如今市场追捧的“香饽饽”。而这内在的担忧,可以从行业需求、公司财务情况两个维度来看。

担忧点一:外部经济环境较弱,“金眼银牙”的眼科赛道行业增长逻辑能否延续。

结论:眼科β坚挺,需求弹性大,渗透率提升空间充足。

一方面,2023年以来,医疗服务板块已经展现出较强的韧性。疫情期间,医疗诊疗情况波动较大,伴随着积压需求逐步释放,医疗服务板块呈现稳健恢复姿态。根据浦银国际数据显示,2023前三季度,民营医疗机构整体营业收入同比增长24%,扣非净利润同比增长83%。

其中,兼具刚性与消费属性的眼科板块表现亮眼。在最新披露的爱尔眼科2023全年数据中,公司全年门诊量突破1500万人次,同比增长34.26%;手术量突破110万例,同比增长35.95%。其中,公司的白内障业务更是呈现出快速增长趋势,全年收入同比增长55.24%。伴随着白内障晶体国采保量,居民支付意愿增强,白内障整体需求厚度有望进一步扩容。

另一方面,我国眼科需求持续增加,经济环境变动不改渗透率提升趋势。

作为世界人口大国,中国眼科疾病及视力损伤患者群体基数庞大,眼科疾病成为中国一项重大公共卫生挑战。据《中国眼病疾病负担现状及三十年变化趋势》 2021年发布的数据显示,2019年中国眼病患病人口总数为2.1亿,相较1990年,2019年中国人群眼病患病总人数增加了134.6%。其中,中国中度和重度视力障碍患病率的增长速度较快,眼科疾病防治工作仍然面临巨大挑战。

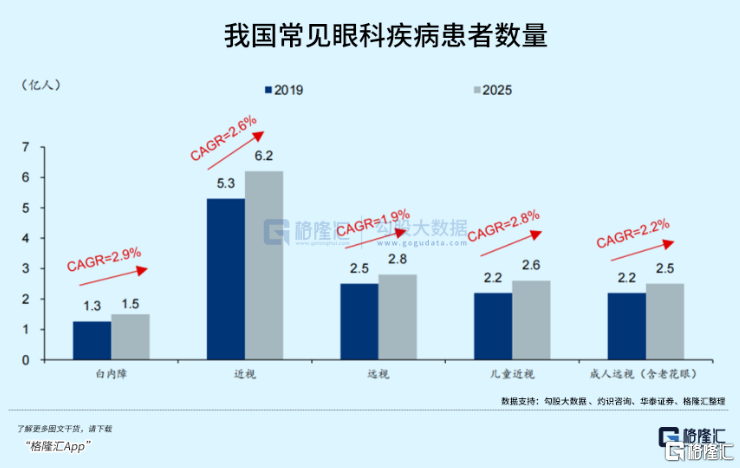

未来,随着人口老龄化趋势加快、学生户外活动时间相对缩减、不科学使用电子产品行为增多等因素的综合作用,我国眼科疾病患者数量有望持续增长。根据华泰证券预测,2025 年我国白内障、近视和远视患者数将分别达到 1.5 亿、6.2 亿和 2.8 亿,其中儿童近视和成人远视(含老花眼)患者数将分别达到 2.6 亿和 2.5 亿,这些眼科疾病患者的就诊需求将长期存在,就诊渗透率有望持续提升。

担忧点二:爱尔眼科的盈利情况能否持续。

结论:民营眼科医疗机构“一超多强”格局已形成,龙头企业有望呈现强者恒强竞争格局。

目前,国内民营眼科医疗服务行业蓬勃发展,已涌现出多家规模较大的眼科专科连锁医院集团,“一超多强”的行业格局已经确立。其中,爱尔眼科凭借完善的服务网络、创新的发展模式和卓越的管理水平已成为行业公认龙头,从其最新披露的财务数据中就可以窥知一二。

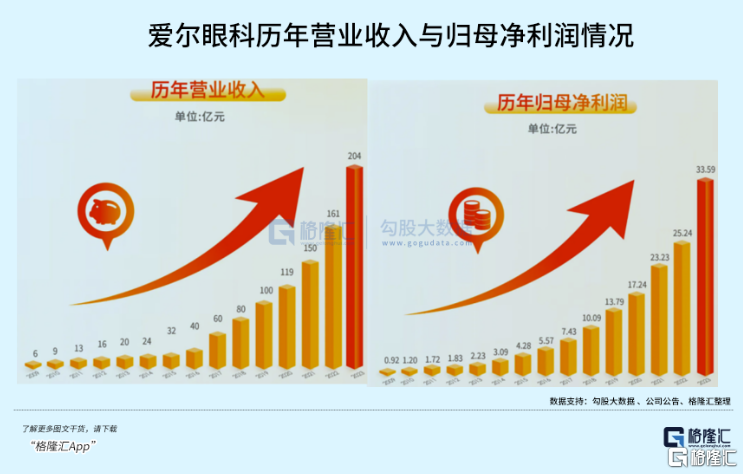

在收入端方面,根据公司最新公告披露,2023年爱尔眼科的营业收入成绩斐然,首次跨越了200亿大关,具体数值达到了203.67亿元,实现了同比26.43%的显著增长。自公司上市以来,其营收的年复合增长率也稳定地保持在26.50%的高位。在2024年的第一季度,相较于同业较为低迷的表现而言,公司营业收入继续保持稳健增长态势,达到了51.96亿元,同比增长3.5%,显示出良好的发展势头。

分业务线上来看,得益于公司品牌影响力持续提升,经营规模不断扩大,诊疗需求回升等因素,2023年,公司屈光、白内障、眼前段、眼后段、视光服务、其他项目分别实现收入74.31亿元、33.27亿元、17.91亿元、13.86亿元、49.6亿元和14.18亿元,分别同比增长17.27%、55.24%、33.74%、31.31%、31.25%和0.17%。

在利润端方面,公司同样交出了一份亮眼的成绩单。据公司公告显示,2023年公司实现的归母净利润高达33.59亿元,同比增长了33.07%,这一增幅进一步凸显了公司盈利能力的稳步提升。此外,自上市以来,公司的归母净利润年复合增长率也达到了29.30%,显示出稳健且可持续的增长趋势。而在2024年第一季度,公司归母净利润达到8.99亿元,同比增长15.16%,继续巩固了公司在行业内的领先地位。

值得注意的是,爱尔眼科也延续了过往大手笔的分红方案,增强投资者信心。

根据爱尔眼科发布的2023年年度分红预案,公司计划向每10股股东派发现金红利1.5元(含税),预计派发现金总额将达到约13.95亿元,相较于上一年度近乎翻倍。这一举措充分体现了公司对股东的回报和尊重。截至2023年底,自公司上市以来,爱尔眼科已累计现金分红约56.34亿元,这一数字高达其IPO募集资金净额的6.4倍。这一成绩不仅展现了公司稳健的财务状况,更彰显了其对股东利益的高度重视和持续承诺,进一步推动公司的持续发展和市场地位的提升。

02

爱尔眼科的后手:开启新十年高质量发展

实际上,要想回答一家公司的盈利模式是否可持续,不仅要看过往的经营状况,还要看公司的未来发展规划。而在这方面,爱尔眼科也留了后手,为下一个十年规划迈进。

一方面,公司继续推进实施的“1+8+N”战略,将有望成为公司业绩发展的重要驱动因素。

其中,“1”是指将长沙爱尔打造成世界级眼科医学中心。公司利用其在学术与医疗领域的影响力独树一帜,从而提升整体的品牌影响力,并结合公司独特的分级诊疗模式,不断为下层医院提供更先进的诊疗技术指导、输出更专业的医疗人才。

“8”是指在北京等地建立起8 家国家级区域眼科医学中心,使爱尔眼科的影响力可在全国各地均衡发展。其中,长沙、上海、广州、成都、重庆等眼科中心已运营,武汉、沈阳正在推进建设中,北京、深圳已开始筹备,进行装修中。2023年公司“1+8”模式已显成效,各地区营业收入表现亮眼,其中东北地区(+35.13%)、西南地区(+28.97%)、华东地区(+34.92%)、华北地区(+33.87%)、华南地区(+21.87%)以及西北地区(+74.71%)均呈现出增长姿态。

“N”是指各地基层眼科医院,借助龙头医院和上级医院的带动,持续提高医疗水平,落实分级诊疗模式,优质医疗下沉到基层市场,医疗机构之间联动发展。

另一方面,公司积极扩展海外市场,向上打开市场天花板。

创立于2002年的爱尔眼科,医疗网络布局早已走出国门,遍及亚洲、欧洲以及北美洲市场。截至2023年12月31日,爱尔眼科品牌医院、眼科中心及诊所在全球范围内共有875家。其中,中国内地744家(包括上市公司旗下428家,产业并购基金旗下316家),中国香港8家,在海外布局突破123家眼科诊所,包括美国1家,欧洲108家,东南亚14家。

作为全球化眼科医疗机构,当前公司海外收入占比约为11%。虽然境外机构在当地已经有较强影响力,但行业高度分散,市占率还有较大提升空间。根据公司规划,未来公司海外收入占比将不低于30%。

此外,爱尔眼科在医教研领域不断发力,为创新突破注入了源源不断的新活力。

在2023年,爱尔眼科医教研一体化发展再上新高度。公司成功获批纵向项目69项,横向项目立项81项,展现了强大的科研实力。同时,公司专家在学术领域也取得了丰硕成果,发表了被SCI/Medline期刊收录的论文107篇,中文核心期刊/统计源期刊论文42篇,主编或参编了行业专著14本,以及行业共识/指南22部。

更为重要的是,爱尔眼科已成功构建起“多院”“多所”“五站”“五中心”“四基地”“一平台”“一室”医教研一体化创新平台体系,形成了完整的教育培训体系,包括校企合作、科研平台、院士工作站等多个教培系统,均取得了显著进展。这些举措不仅提升了公司的整体科研水平,也为培养更多优秀的眼科人才奠定了坚实基础。

03

投资如何做到反脆弱?

回到我们最初的问题上来,如今的爱尔眼科估值是否已经进入合理区间?投资如何才能做到反脆弱?

先来看一下当前爱尔眼科的估值水平。根据WIND数据显示,截止2024年4月26日收盘,爱尔眼科PE(TTM)仅为33.82倍,不仅回归至疫情前估值水平,更是处在过往十年中估值中枢下限区间,创历史新低。

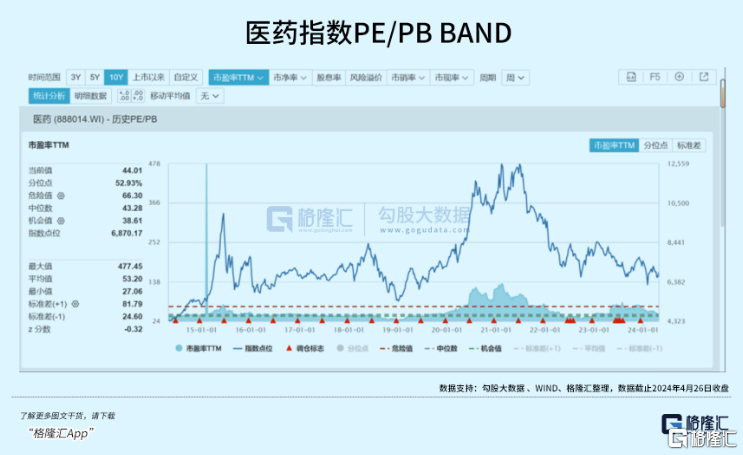

而爱尔眼科所处的医药板块近年来也并不好过。在经历了2020年至2021上半年高峰期后,整体板块回撤明显,至今已经连跌4年。虽然在过往十年医药板块的PE(TTM)还处于中位数左右位置,达到44.01倍,但市场投资情绪似乎迈入寒冬。除了例如美联储加息、地缘政治等外部宏观不确定性因素增加外,医改深水区下的政策扰动,行业变动的不确定性也使得不少投资情绪并不乐观。

值得注意的是,这一切信号的背后也正在蕴育出新的机会。

在“健康中国”推动、老龄化趋势明显的背景下,眼科赛道依旧长坡厚雪。爱尔眼科董事长陈邦指出,“基于眼科需求的基本趋势,完全有理由预见:在居民支出谨慎之时,眼科将是最有韧性的行业之一;在居民信心增强之后,眼科将是最有弹性的行业之一。”

从投资的角度来看,低估值的优质个股也有望迎来春风。国盛证券表示:“在国九条出台后,投资风格转化,央国企、高分红、低估值、大市值等也因此受到市场青睐。但医药市场青睐度不够高,并且大市值标的并没有受到市场关注,所以指数走势较弱,重点关注其中低估低位高股息个股。”

作为眼科领域的龙头企业,爱尔眼科报表依旧稳健,成长空间较大,多家券商机构持续看好。根据WIND数据显示,当前一致性目标价为25.04元,向上增长空间达到98.28%,可谓吸引力十足,值得长期关注与期待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47