突发!大佬开始卖出这只10倍明星股

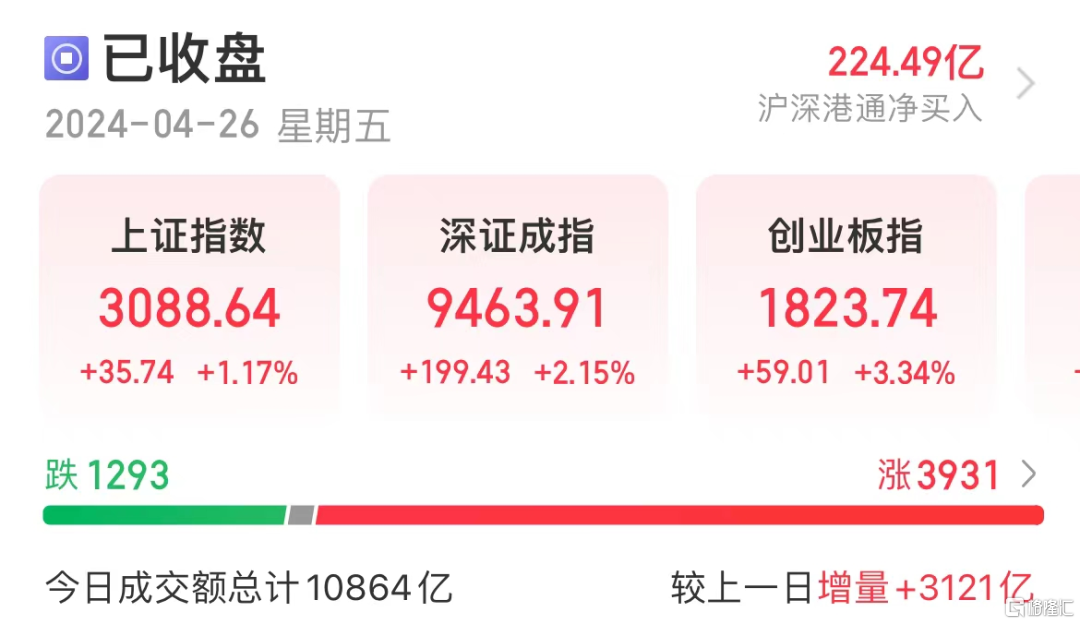

A股沸腾了,北向资金净买入224.49亿,净买入额创有史以来最高。

截至昨天,年初至今外资净买入最多的公司有宁德时代、五粮液、贵州茅台、美的集团、招商银行,净买入额均超40亿。

号称“牛市旗手”的证券板块异动暴涨,证券ETF涨超6%。

消息面上,国务院发布关于金融企业国有资产管理情况专项报告审议意见的研究处理情况和整改问责情况的报告。报告显示,集中力量打造金融业“国家队”。推动头部证券公司做强做优,支持上海、深圳证券交易所建设世界一流交易所。另外,国联证券公告,公司正在筹划通过发行A股股份的方式,收购民生证券股份有限公司控制权并募集配套资金。

1

大佬开始减持这只明星股

2018年买入,持有6年,股价涨超10倍,6年分红超614亿,大佬开始减持这家明星公司了。

陕西煤业2023年实现营业收入1708.72亿元,同比增长2.41%;净利润212.39亿元,同比下降39.67%。净利润同比下滑,但仍选择大手笔分红,推出127.49亿元的分红方案。

陕西煤业昨天发布2024年一季度报告,第一季度归母净利润46.52亿元,同比下降32.69%。

一季报十大股东名单透露关键信息,大佬张尧在一季度减持401.09万股陕西煤业。

张尧出现在陕西煤业前十大流通股股东名单上是在2018年。2018年年中,张尧第一次出现在陕西煤业十大股东名单上,持股6800万股。2019年年报,张尧持有陕西煤业8546万股。随后在2019年一季报、2022年半年报中显示其减持2023年四季报显示,张尧持有8712万股。

张尧是谁?大多数投资者可能不熟悉。

张尧是深圳投资圈内“大佬中的大佬”,他不替别人理财,拥有百亿身家,是一位极其富有传奇色彩的人物。据证券时报,张尧在1999年~2018年期间在A股和港股赚取了2000倍的收益,2018年至今张尧重仓的煤炭股涨幅在1倍以上,25年约有4000倍收益。

对于买入陕西煤业的逻辑,张尧说:2018年末时账上有131亿的货币资金,每年赚上百亿利润,经营活动产生的现金流量净额近200亿元,而陕西煤业当年的最低市值为700亿元,这意味着陕西煤业通过经营活动,五六年就可以让投资者回本。

有人算过一笔账,2023年陕西煤业的分红方案是每股派发2.18元,而2018年至2022年每股分红已经达到5.68元,意味着陕西煤业最近6年的分红已经覆盖了2018年中的平均买入成本。

也就是说,张尧通过分红就拿回了投资的大部分本金,叠加过去6年的10倍涨幅,这笔投资回报不菲。

张尧分享过他的投资理念:用持股数乘以每股利润作为自己的利润,以收到的股息作为自己的现金流,构成自己的利润、现金流体系。通过关注自己的总利润和总现金流,这个核心要回到关注拥有企业的股份数量,这就是一种认知的升华,这种认知可以减缓短期股价波动对自己的心理冲击。回到了投资的本质,买股票就是买公司,既然是买公司你当然希望同样的钱多拥有公司的份额。

张尧曾讲过:“我个人的经历可以作为一个例证,说明通过价值投资在中国是行之有效的,通过价值投资持续获得不错的收益、乃至实现财富等级的跨越是有可能的。”

2

林园投资买入一家陶瓷公司

知名投资机构林园投资以32.02万股的持仓量,新进成为华瓷股份第四大流通股股东。按一季度末15.24元/股算,持仓市值487.98万。

林园投资管理规模超百亿,从持仓市值看,不到500万,仓位占比很小。

华瓷股份是一家从事陶瓷制品设计、研发、生产与销售公司,公司2024年第一季度实现营业收入2.80亿元,同比增长7.95%;实现归属于上市公司股东的净利润0.46亿元,同比增长10.24%;实现扣非后归母净利润0.38亿元,同比增长44.43%;实现基本每股收益0.18元,同比增长10.21%。

投资大佬林园此前通过重仓贵州茅台、片仔癀等公司实现财富大增长,近年来,他在公开场合多次强调看好老龄化赛道。

在格隆汇嘉年华,林园先生表示,现在具备牛市初期的所有条件,又是一个大机会,看养老、老龄化的机会。过去几年医药行业经过了一些风雨,医药行业在舆论上是不利的,这就是我们说的危机。我们买危机永远不会错。三聚氰胺的时候买牛奶,美国金融危机买金融股,闭着眼睛买都不会错,这是常识。但是常识的背后是有一个未来大的消费市场不会变,这也是常识。如果我们研究的未来消费市场是萎缩的,那就不是常识了。所以我们研究的医药老龄化市场,如果往后看30年,今天的消费相对是零。

3

反转?最早看空恒大的分析师新观点来了

反转来了,最早警告恒大暴雷的分析师发表最新观点,看好中国房地产股票。

2021年,瑞银大中华区房地产分析师——约翰·林,罕见对中国恒大集团给予卖出评级,当时该举动令市场一片哗然。当时约翰·林将目标价从之前的14.50港元下调至6港元,成为19位关注恒大的分析师中唯一一位给予该公司卖出评级的分析师。

后来市场验证了他的预测。恒大股价在当年4月开始暴跌逾90%,当年下半年暴雷,14个月后停牌。

如今这位地产行业首席分析师再出山,约翰·林预测:中国房地产市场将逐步复苏,而当下大多数分析师认为该市场尚未触底。

在香港接受采访时他表示:“经历三年的看跌之后,由于政府的援助,我们第一次对中国房地产行业变得更加乐观。”

他预测,明年某个时候房屋需求和供应将恢复到历史平均水平,在21个主要城市拥有大量投资组合的开发商的股票可能会出现反弹。

约翰·林预计,虽然中国今年的房地产行业销量和价格不会上涨,但降幅会有所缓解。他认为,一旦房价稳定下来,被压抑的需求将会回归,因为过去三年的房地产价格下跌周期导致人们推迟购买。

本轮房地产调整,大家普遍担心会不会经历日本和美国的房地产泡沫破裂危机。

对于这个问题,约翰·林认为,中国大陆的房地产市场比日本和中国香港更健康,其危机程度也不及后二者严重。他指出,其原因是中国城市化率和家庭杠杆率较低,并且实施了严格的外汇管制,这些因素结合在一起,使中国能够比日本更好地管理房地产泡沫。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56