Meta,一句话带崩美股

本周,Meta、微软以及谷歌三大AI科技巨头的业绩即将经受市场检验,在此之前,年内股价都经历了一波上涨。

结果昨晚,Meta先丢了个大雷。

虽然2024年第一季度的营收和每股收益均超出市场预期,但Meta预计下一季度的营收增长将低于市场预期。

并且,CEO马克·扎克伯格在财报电话会议上提到,公司需要在智能眼镜和混合现实等尚未开始盈利的领域进行更多投资,并且对AI的投资还需要较长的时间来获得回报。

这些信息进一步加剧了市场的担忧,导致股价在盘后交易中一度暴跌超过18%。

01

财务数据上,去年聚焦主业,同时降本增效的Meta一直在上演超预期的困境反转剧本。

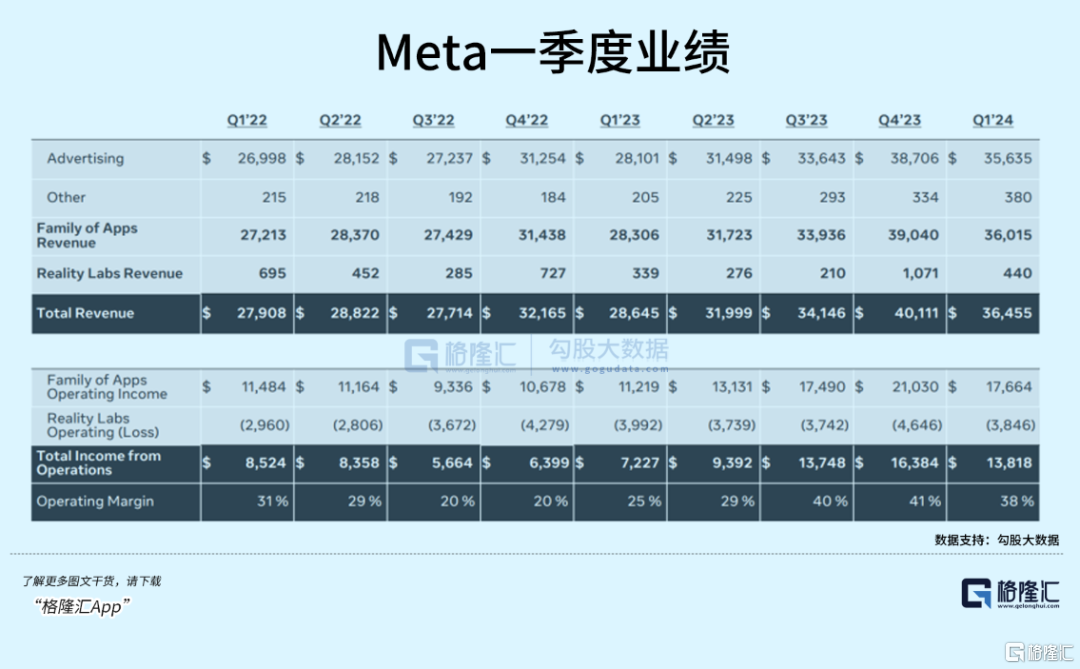

Meta 2024年第一季度的总营收为364.55亿美元,超出了分析师预期的361.6亿美元;净利润为123.69亿美元,与上年同期的57.09亿美元相比显著增长;经营利润率达到了38%,与上年同期的25%相比大幅上升。

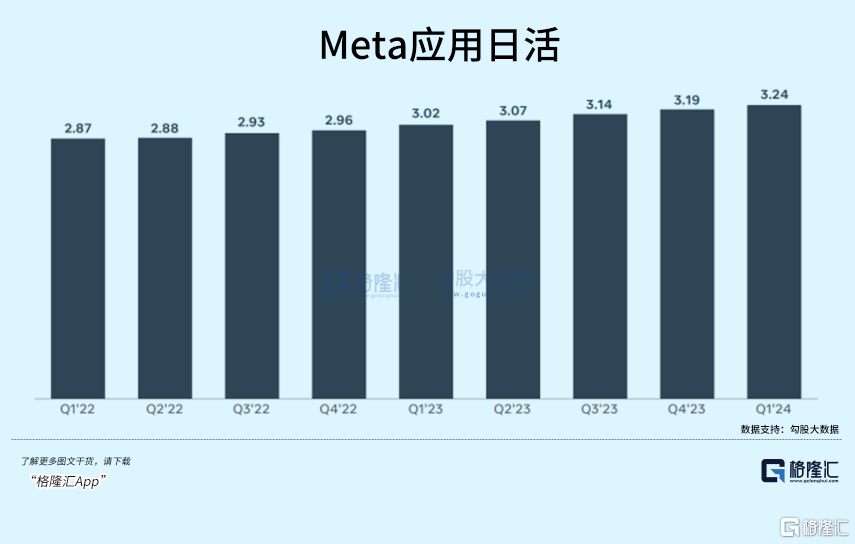

经营数据上,“应用全家桶”(包括Facebook、 Instagram、WhatsApp和Messenger等服务)日活达到32.4亿人次,同比增长7%。

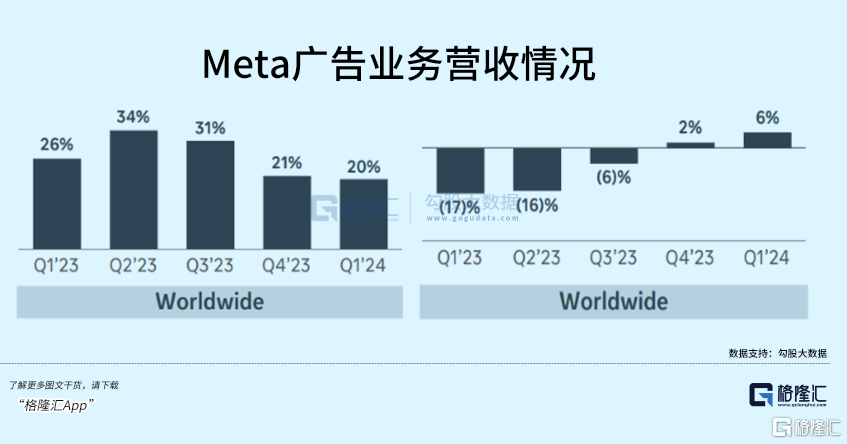

来自广告业务的营收增长了27%,高于预期。反映到了量价上,去年广告展示量同比增长20%,平均价格增长了6%。

Reality Labs业务营收增幅不大,亏损(38.46亿美元)也只是略微收窄。

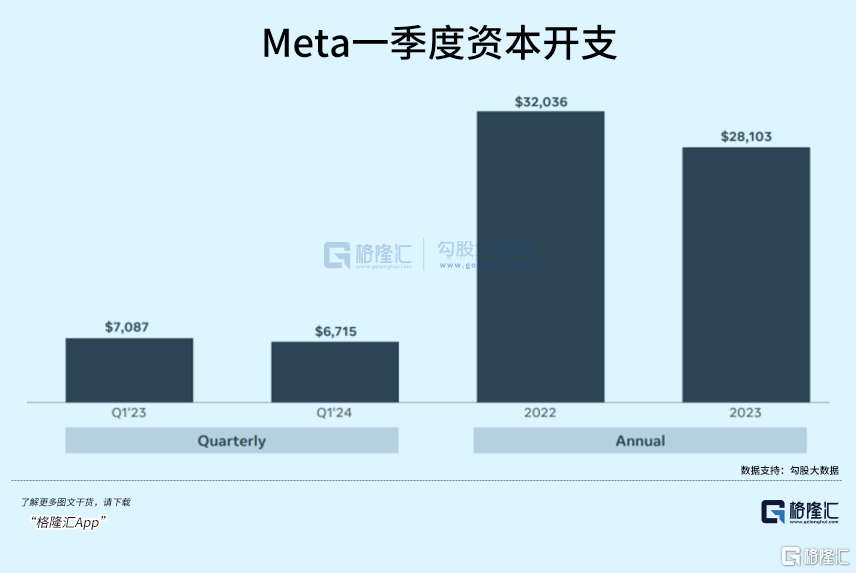

在第一季度中,Meta的资本开支达到了67.2亿美元,回购了价值146.4亿美元的A类普通股,并派发了12.7亿美元的股息;员工数量相比上年同期减少了10%。

02

小扎表示,他们正倾注现有资源倾斜向AI,目标是将他们的AI服务高效商业化,公司用最顶尖的人才、数据、以及计算资源来打造世界最领先的开源模型。

实现这个目标,需要花费数年的时间周期持续投入,来扩大Meta AI的渗透人群,也就是说,目前的投入产出比并不足以让他们挣到更多的钱,他们当前并不注重盈利指标。

恐怕就是言下之意,盘后把美股投资者们吓得不轻。

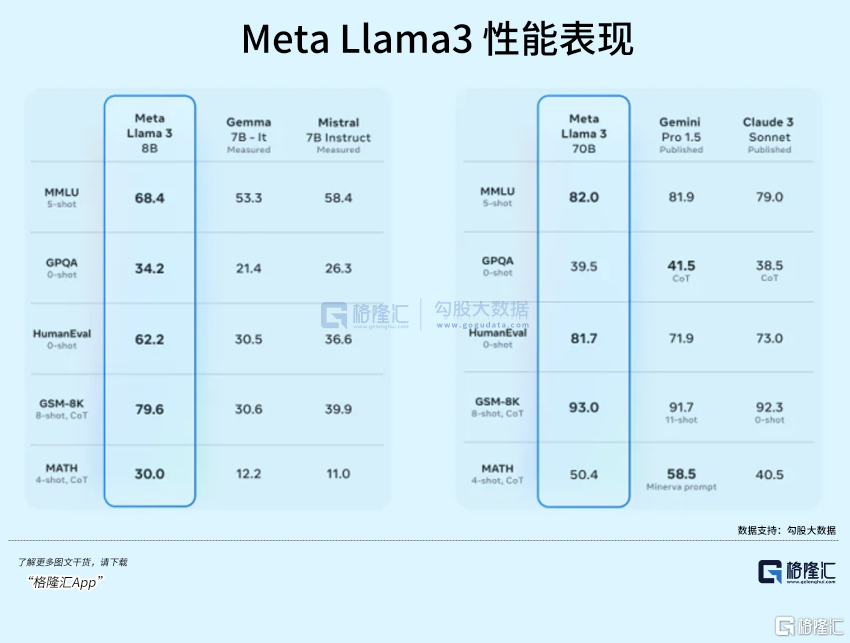

最新发布的Llama-3性能相当不错。Meta提供了8B、70B和400B+三个版本的开源模型,其中70B版本的性能已达GPT-3.5+水平,逼近GPT-4,而400B+版本有望进一步缩小与GPT-4的差距。

贡献更突出的是,LlaMA-3打破了业界对Chinchilla定律的认知,其8B、70B版本的训练数据规模分别高达15T和50T tokens,远远超过预测的8B规模最优数据量160B和70B规模最优数据量(1.4T)。

就是说,通过持续喂入海量优质数据,即使是8B和70B的小模型也能获得超出预期的能力提升。

商业化方面,Meta已将LLaMA-3应用于全新AI助手,并将通过Facebook、Instagram等平台和AR眼镜推出服务。

目前Meta AI最大的帮助是优化Meta的广告营销和算法推荐机制,比如两个为广告主量身定做的工具,Advantage+ Shopping and Advantage+ App Campaigns, 今年目前的收入已经超过去年的两倍。

同样将继续亏损的,还有Reality Labs业务。

去年Meta也在AR眼镜里植入了自己的AI系统,在战略定位上,小扎已经不再过度强调RL是如何有助于实现Metaverse的,但用了一种新的概念来重新诠释他们的产品。

可穿戴式AI工具,对于Meta当然是以眼镜的形态。这个在去年刚刚成为创业新潮流,植入了大模型的移动终端有了更加丰富的交互体验。并且,人们对下一代移动计算平台的形态还保留着期待,去年苹果通过Vision Pro展示了空间交互的魅力。

小扎认为,智能眼镜业务未来不仅仅受惠于硬件成本投资,更重要的是,所有应用生态的使用价值最终都会聚集在这个不断完善的智能终端中。

只有这样,当人类的移动生活转移到下一个智能终端入口时,AI的加速发展将帮助Meta的产品服务在其中生根发芽。

其次将从应用场景的角度来丰富产品形态,这里小扎做了一些布局思考,眼镜可能是更适合做可穿戴式AI的产品,不光在形态设计上能够多样化,当开源Horizon OS之后,把底层架构的问题解决之后,整个VR/AR生态也将随之获益,以后会出现各种定位的智能眼镜产品,如办公、娱乐、运动等等。

当然,“诗与远方”聊到最后,投资人关心的是要继续亏钱多久,最终还是让他们倒吸一口凉气。

作为致力于长期投入的RL不会放慢脚步,CFO重申了今年对Reality Labs的运营亏损将同比显著增加的预期。

最后,Meta增加了全年的资本开支范围,之前的范围是300-370亿美元,这次调整为350-400亿美元。

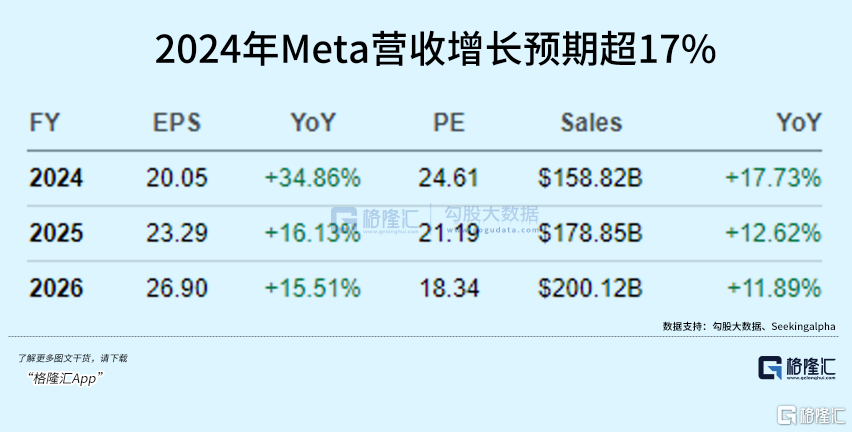

尽管Meta的第一季度业绩超出了预期,但公司预计第二季度的销售额为365亿至390亿美元,其中间值377.5亿美元意味着18%的增长,这一预期低于分析师预期的383亿美元。

03

虽然,资本开支的增长似乎无可厚非,但Meta AI对于业务的赋能方向清晰而明确,开源Llama-3出来的反响也不错,投入周期长一点,投资者会更加容忍,总好过相信两年期不着边际的元宇宙。

然而,市场对Meta今年的增长预期超过17%,而公司二季度预计只有14%-22%的增长幅度,那么下半年怎么办?

因为利润预期被压缩,估值较高所以引起股价震动,但长期AI驱动公司业务增长的逻辑并未动摇。二季度指引低于预期的现象应该更多受广告业务的影响,究竟是因为宏观因素,还是竞争格局变化,才是短期内估值下滑最大的风险点,特斯拉就是一个典型例子。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56