疫苗龙头,没了2800亿

4月23日,智飞生物单日闪崩12%,接着2个交易日继续下跌3.3%。拉长时间看,现价已经较2021年5月历史高峰回撤了77%,市值蒸发2800亿元。

当前,智飞生物最新PE为10.9倍,而2020年最高峰时高达120倍以上,最新PB为2.5倍,而2020年高峰时近50倍。PE和PB均创下2010年上市以来新低。

市场究竟为何将一家疫苗龙头“砍到”如此便宜的估值水平?智飞生物基本面发生了什么变化?

01

2023年,智飞生物营收529.2亿元,同比增长38.3%,归母净利润为80.7亿元,同比仅增长7%。营收规模一如既往实现了高速增长,且创下历史新高,但归母净利润远不及2021年巅峰的百亿大关。

一季度营收仅增长2%。这是2017年公司代理默沙东HPV疫苗以来最差的一季度表现。

这让市场尤为警惕,担忧HPV疫苗市场的天花板,亦是23日股价暴跌的重要因素之一。归母净利润大幅下跌28.3%,系2011年以来首次一季度负增长。

净利润大幅下滑主要原因是四价HPV疫苗的销售额相对有所下降,九价HPV疫苗的占比上升,但九价HPV和四价HPV疫苗相比利润率不同,反映在财报上,营收变化不大,但利润大幅缩水。

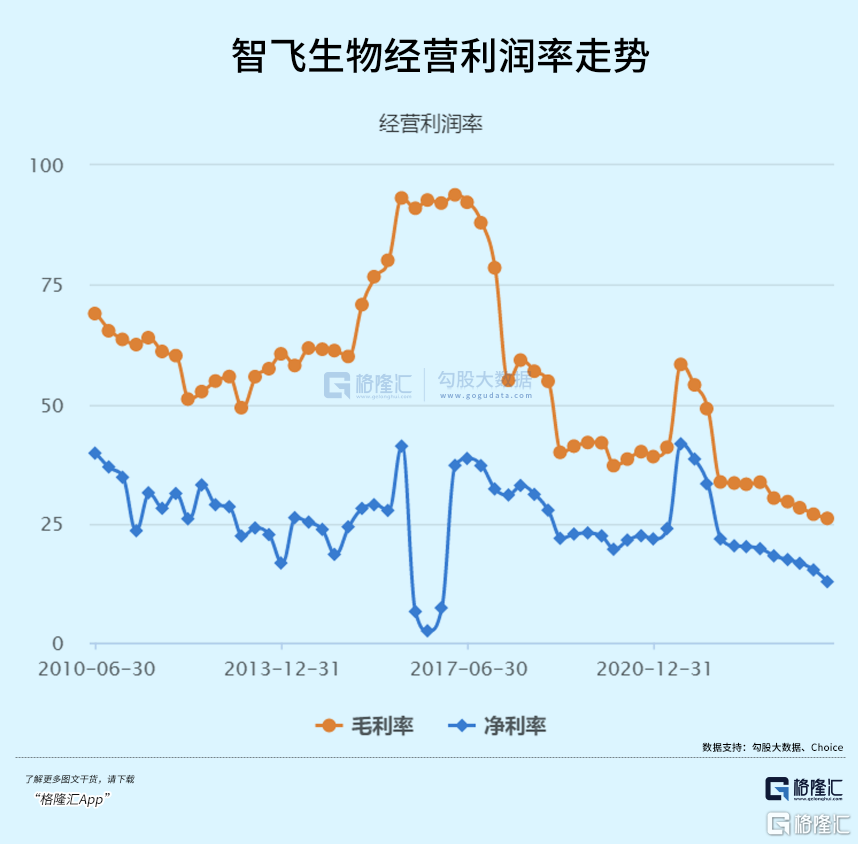

再看盈利能力。截止2024年一季度末,公司毛利率为26%,创下2010年上市以来新低,较2017一季度末大幅下滑超67%。究其原因,一方面,自主产品毛利率高达89.38%,但占营收的比例大幅下滑至不足2%。另一方面,代理产品毛利率持续下滑至25.68%,系代理产品结构变化所致。

其实,即便同一款产品,默沙东也有意压缩中间代理商的利润空间,毕竟代理规模越来越大。

净利率方面,2024年一季度为12.79%,几乎创下历史最低,且下行趋势非常明显。其实,期间销售总费用率(三费+研发费率)亦不断下降,并创下新低,但毛利率大幅下滑,最终导致净利率表现羸弱。以致于公司ROE水平在近年来也处于下降通道。

分红方面,智飞生物2023年分红金额为19.15亿元,占净利润的比例为23.7%。与自身对比,相较于2021年的9.4%、2022年的10.6%略高一些。横向对比医药同行,该比例又明显偏低。比如沃森生物2023年股利支付率达到33.75%。

综上来看,智飞生物业绩增长遇到了一些瓶颈,且盈利能力持续下滑,表明基本面有所恶化,亦是股价持续下跌的核心驱动力。

02

在2017年以前,智飞生物还是一家营收体量很小,在行业内几乎没有什么话语权的疫苗公司。业绩表现也不温不火,营收从2010年上市当年的7.37亿元反而下滑至2016年的4.46亿元。

2017年之后,公司发展出现拐点。当年,智飞生物与默沙东签署了HPV疫苗独家代理权,也标志着外资HPV疫苗将首次进入中国市场。后来,公司业绩一飞冲天,营收从2017年的13.4亿元飙升至2023年的529亿元。

2017——2019年,中国HPV市场规模从9亿元飙升至99亿元。期间,获批上市的仅有2家外资疫苗产品,包括默沙东的HPV四价及九价,葛兰素史克HPV二价及四价。因为九价苗更受市场欢迎,默沙东则几乎垄断了国内HPV疫苗供应。那时的智飞生物可谓实现了躺赢。

后来,国产HPV疫苗陆续获批上市。万泰生物HPV二价于2019年12月底获批,2020年5月正式上市销售,打破了默沙东专利壁垒,且产量高、价格实惠,具备强劲实力抢占HPV疫苗市场蛋糕。2021年,万泰二价苗才上市1年半有余,占据HPV市场的65%,远远超过默沙东的30%。

2022年3月,沃森生物二价HPV疫苗获批上市,加入争夺HVP疫苗市场蛋糕的行列中来。自此,两家国产苗上市,不断蚕食默沙东的市场份额。

默沙东亦没有坐以待毙。2022年8月,该公司宣布将九价HPV适用人群获批扩展至9至45岁适龄女性。此前,该类疫苗在中国接种人群年龄限制为16至26岁适龄女性。

这一招对国产二价苗厂商具备不小杀伤力。因为九价苗覆盖病毒类型更多、更全,现在又把年龄范围扩大跟二价苗一样了,自然会加剧市场竞争。

为了抢夺市场,两家国产厂家升级了价格战。2023年,万泰生物二价苗在药品集中采购的中标价格为116元/支——344元/支,而2022年为329元/支——344元/支。

2024年3月,据广东省2023年入学适应女生HPV疫苗采购项目结果显示,万泰生物以116元/支的价格中标约135万针。当月,据江苏政府采购网披露,万泰以86元/支中标499206支二价HPV疫苗采购项目。这一价格,也创下了国产HPV疫苗竞标价的历史新低。

短短4年时间,万泰二价苗价格从上市之初的329元/支降低至百元以内,降幅高达74%。这标志着HPV疫苗市场谁也无法躺赢,高毛利的时代已经一去不复返了。

在此大背景下,万泰生物、沃森生物去年营收、利润均出现滑铁卢表现。智飞生物业绩增长还算稳健的,但更加严峻的挑战还在后头。

03

据弗若斯特沙利文数据,预计国内2030年HPV市场规模将达到690亿元,2020—2030年年复合增速高达17.7%。

如此庞大的市场蛋糕,国内疫苗厂家加速推进研发进度。目前,布局九价苗的企业数量不少,进入到临床研究Ⅲ期的企业主要有万泰生物、沃森生物、康乐卫士、上海泽润、瑞科生物。

今年4月,万泰生物的九价HPV疫苗III期主临床试验V8期访视(共设置12次访视)的现场工作已完成,正在进行标本检测工作。近期公司又收到了第三方统计公司交付的主要数据初步分析结果,主要结果符合预期。同时,公司正同步开展新药注册申请资料的撰写工作。

此外,康乐卫士万泰生物九价HPV疫苗的推进时间线十分接近。2023年12月,该公司称旗下九价HPV疫苗的Ⅲ期主临床试验V8期访视的现场工作已完成,正在进行标本检测工作,且可以作为迭代疫苗来申报上市。

为了加快国产HPV疫苗上市,政策也给予了支持。去年7月,国家药监局发布《人乳头瘤病毒疫苗临床试验技术指导原则(试行)》,放宽HPV疫苗的临床试验标准,有利于缩短已有HPV疫苗获批上市企业,在更高阶苗的研发周期。

据国内专家预测,最快今年下半年就有希望看到第一个国产九价苗的上市。一旦上市,这对于智飞生物的竞争压力恐怕有要大了一分,因为营收大头基本全来自代理产品,而代理产品的大头就是九价苗。

未来,伴随着更多国产九价苗上市,市场或将出现与二价苗一样的内卷窘境,价格在集采以及激烈的市场竞争中出现大幅下跌。此外,默沙东将不是独家九价苗供应商,签发量可能也会大幅放缓,那么代理商智飞生物可能在不远的时间内出现“量价齐跌”的窘境。

时间早晚的问题,智飞生物业务基本盘将面临较为严重的冲击,这亦是当前市场担忧的地方。

04

未来,中国HPV市场规模在政策、价格等影响因素下,可能并不会有券商机构当前预期的那么乐观。比如,政策方面,早在2022年4月,世卫组织(WH0)就曾在官网发布消息,世卫组织免疫战略咨询专家组(SAGE)召开会议,对1剂次HPV疫苗接种的证据进行了审议,得出的结论是:单剂量HPV疫苗即可提供可靠的保护,与2剂或3剂的接种方案效果相当。

今年3月,默沙东宣布计划开展九价HPV疫苗单剂次接种方案的临床试验,用以评估单剂次接种方案与已获批3剂次接种方案相比的保护效力和安全性。

倘若如WHO建议的那样,HPV疫苗三针变一针,加上潜在的销售价格下移,HPV市场规模将被大幅度压缩。未来,智飞生物代理HPV的生意将不可避免地出现恶化。

当然,智飞生物还有其它潜在增长点。其一,跟更多外资大厂合作代理销售疫苗。2023年10月,公司宣布与葛兰素史克签署独家经销和联合推广协议。按照协议,2024年至2026年,双方约定的重组带状疱疹疫苗采购金额至少超200亿元。要知道,GSK的带状疱疹疫苗Shingrix也是全球销售前十的大品种。

其二,自营疫苗产品有望贡献一定增量,包括肺炎疫苗、狂犬和流感疫苗,不过体量实在太小。

但以上两大潜在增长点,还是不足以对冲HPV代理生意潜在的下滑风险。

所以综合来看,智飞生物未来业绩可能还继续面临更大压力,目前的基本面还没看到触底的信号,持有者恐怕需要做好继续耐心等待黎明的心里准备。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56