通胀和衰退的对冲工具——伯克希尔哈撒韦

多元化的业务线,庞大的现金流······这让巴菲特旗下伯克希尔哈撒韦成为一个传奇的公司。最近,这家富有传奇色彩的公司还被认为是一个出色的对冲通胀和衰退的工具。

作者:James Foord

论文摘要

伯克希尔哈撒韦在过去一年表现相当不错,并有望在接下来的一年做得更好。

该公司不仅拥有一个出色的股票投资组合,而且还拥有一些自己的优秀业务。

虽然可能并非有意为之,但沃伦·巴菲特已经将伯克希尔定位为既是通货膨胀的对冲工具,也是经济衰退中的弹性公司。

长期结构性增长

伯克希尔有着长期的成功记录,这也依赖于一些简单但关键的原则。在很大程度上,伯克希尔的成功可以归因于以合理的价格购买优质公司。巴菲特做得非常好,有很多理由相信这将持续下去。

巴菲特之前提到过,他坚信美国的顺风,并以持有像可口可乐和美国运通这样的大型美国公司的大量仓位而闻名。

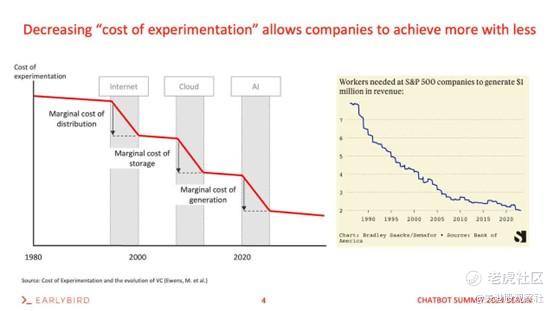

尽管批评美国经济越来越流行,而且关于这个问题的悲观文章也不少,但技术已经大幅提高了生产力,而人工智能正在加速这一进程。

美国拥有世界上最大和最先进的科技公司,以及该领域最优秀的人才,因此美国非常有利地从这一点中获益。生产力的提高将转化为需求,我们已经看到了这一点,因为许多经济学家继续对美国经济的强劲感到惊讶。

多元化的收入来源

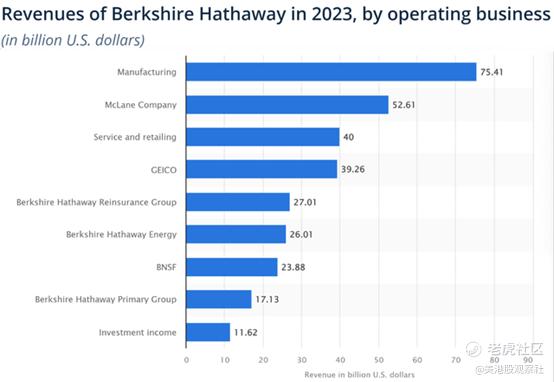

一只好的长期股票是具有多样化收入来源的股票,因为这可以保护它免受市场和竞争变化的影响。这绝对是伯克希尔的情况,它不仅仅是一个投资基金。

正如我们所看到的,投资收入只贡献了116亿美元的收入。伯克希尔最大的业务部门实际上是制造业,其次是麦克莱恩公司,这是一家面向零售公司和餐馆的全国性供应链企业。

伯克希尔收入的一小部分来自其保险部门GEICO和其铁路公司BNSF。在等式的另一边,就是伯克希尔的投资组合。

现在,虽然这里有一些很棒的公司,但这确实不是一个非常多元化的投资组合,目前超过40%的投资组合是苹果的股票。然而,有一些事情很让人喜欢。

首先,伯克希尔一直在通过雪佛龙和西方石油建立一个重要的能源仓位。尤其是西方石油,伯克希尔持股比例超过28%。另一方面,虽然这里没有显示,但伯克希尔也在海外有一些非常有趣的投资,特别是在日本和南美。

此外,伯克希尔继续持有五家大型日本公司的被动长期股权,每家公司都以高度多元化的方式运营,这与伯克希尔自身的运营方式有些相似。去年,在我和格雷格•阿贝尔(Greg Abel)前往东京与这五家公司的管理层交谈后,我们增持了这五家公司的股票。

来源:2023年股东信。

此外,伯克希尔还持有Nu Bank的一些股票。

总的来说,伯克希尔确实有多个收入来源,涉足多样化的行业甚至国家。

盈利能力和现金流

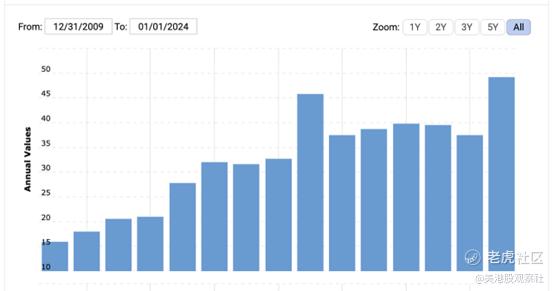

利润和现金流是必须的,尤其是当我们必须考虑到通货膨胀和经济衰退的风险时。现金流最终决定了股票价格,这是巴菲特非常了解的。

在过去的10年里,伯克希尔的现金流一直在稳步增长,保持了稳定的增长率,并实现了出色的盈利指标。

再次,如果不相信美国经济保持强劲,那么一家拥有健康现金流、强劲资产负债表的公司,也会比那些没有现金流的公司表现得好得多。

资产负债表实力

资产远远超过负债,账面上有创纪录的现金,这是持有伯克希尔的另一个很好的理由。

伯克希尔拥有380亿美元的现金和短期投资,如果资产价格从这里下降,这将使其处于一个令人难以置信的位置以获益。

一个好的通货膨胀对冲工具

综上所述,考虑到当前的宏观前景,伯克希尔似乎是一个不错的投资对象。

正如之前所讨论的,随着地缘政治紧张局势的加剧,通货膨胀似乎更加确定,我们也不应忘记提到,外部冲击可能会使经济陷入衰退。

在这方面,通过其股票持有,伯克希尔相当有理由受到通货膨胀的保护。能源股应该在这种环境中表现良好,而伯克希尔的许多运营业务,如物流和保险,应该能够迅速适应通货膨胀。

另一方面,由于其创纪录的现金量,相信伯克希尔非常适合从股市抛售中获益。巴菲特已经多次证明,在这些困境时期,他能够为伯克希尔达成伟大的交易。

风险

话虽如此,伯克希尔最近也面临问题,股票并不便宜,以1.5倍账面价值交易。

此外,公司还面临其公用事业和铁路业务的问题:

在BNSF,自从我们14年前购买以来,超出GAAP折旧费用的支出总计已达220亿美元或每年超过15亿美元。哎哟!这种差距意味着BNSF支付给其所有者伯克希尔的股息将定期大大低于BNSF报告的收益,除非我们定期增加铁路的债务。我们不打算这样做。

要过很多年我们才能知道BHE森林火灾损失的最终总数,并能够明智地决定未来在脆弱的西部州投资的可取性。监管环境是否会在其他地方发生变化还有待观察。

来源:股东信。

总结

总之,伯克希尔在这一点上确实有一些吸引力。该公司为即将到来的事情做好了准备,并拥有多样化的收入来源。虽然这不会极大提升你的投资组合回报,但它似乎是一个很好的地方,以实现我们长期持有的多样化。

$伯克希尔(BRK.A)$ $伯克希尔B(BRK.B)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26