茶百道港股上市首日收跌26.86% 中金公司为其独家保荐人

4月23日消息,茶百道上市首日低开10.06%,盘中跌幅一度扩大至38%,最终收跌26.86%,现报12.8港元,成交额2.11亿港元,总市值189.14亿港元。

公开资料显示,茶百道此次上市发行价为17.5港元/股,发行1.48亿股,募资总额为25.86亿港元。中金公司(8.64,0.03,0.35%)为其独家保荐人、独家整体协调人、联席全球协调人;花旗为其联席全球协调人;其他包销商包括招银国际、建银国际、申万宏源、招商证券国际、富途证券、老虎证券、复星国际证券、迈时资本、恒宇证券。

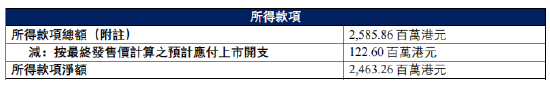

上市费用高达1.226亿港元

根据4月22日茶百道发布的分配结果公告,茶百道所得款项总额为25.86亿港元,上市费用为1.226亿港元,所得款项净额为24.63亿港元。

据悉,上市费用中约7780万港元包销佣金(2%的包销佣金、1%的酌情奖金)、法律顾问及申报会计师专业费用4070万港元、其他费用开支1150万港元等。

港股年内最大规模IPO

此外,以茶百道募资规模看,它是今年以来香港市场最大规模的首次公开募股。

LiveReport大数据显示,截至一季度,今年港股IPO的累计募资规模为47.32亿港元,其中速腾聚创以10.59亿港元募资额位列首位,按茶百道公告,公司全球发售1.48亿股,最终发售价每股股份17.50港元,所得款项净额24.63亿港元,已超出速腾聚创,为一季度港股IPO总募资规模的近一半。

业绩方面,招股书显示,2021年至2023年,公司收入分别为36.4亿、42.3亿和57.0亿元,年复合增长率达25.1%;毛利分别为13.0亿、14.6亿和19.6亿元,年复合增长率达22.9%,且毛利率维持在34.4%。公司在2021年至于2023年经调整净利润分别为9.0亿、9.7亿和12.6亿元,净利润年复合增长率为18.2%,2023年的经调整净利率达到22%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26