民生证券:给予中洲特材买入评级

民生证券股份有限公司近期对中洲特材进行研究并发布了研究报告《2023年年报点评:高原料成本拖累业绩,东台产能释放成长可期》,本报告对中洲特材给出买入评级,当前股价为8.95元。

中洲特材(300963) 事件:公司发布2023年年报及2024年一季报。2023年,公司实现营收10.85亿元,同比+24.42%;归母净利润0.83亿元,同比+3.15%;扣非归母净利润0.74亿元,同比-4.49%。2023Q4,公司实现营收2.89亿元,同比+4.70%,环比+3.40%;归母净利润0.05亿元,同比-77.07%,环比-82.56%;扣非归母净利润0.05亿元,同比-78.73%,环比-81.36%。2024Q1,公司实现营收2.46亿元,同比+10.26%,环比-14.93%;归母净利润0.15亿元,同比-27.26%,环比+198.52%;扣非归母净利润0.15亿元,同比-24.41%,环比+219.67%。 量:产销量同比增加,结构持续优化。2023年高温合金产量5731.03吨,同比+30.34%,销量6027.55吨,同比+13.68%。2023年,公司钴基、镍基等高端高温耐蚀合金材料占比不断提升,公司铸件、锻件、焊粉、焊丝钴基、镍基高端材料综合占比42.9%,同比上升6.17%。 价:镍钴价格下行,高原料成本影响毛利率。2023年公司毛利率约17.35%,同比下滑2.63pct,23Q4毛利率约12.69%,同比下滑5.49pct,环比下滑6.31pct,24Q1毛利率约17.93%,同比下滑4.47pct,环比提升5.24pct。2023年镍均价约16.83万元/吨,同比下滑12.89%,钴均价27.38万元/吨,同比下滑35.99%。23Q4,镍均价约13.77万元/吨,环比下滑16.71%,钴均价24.42万元/吨,环比下滑11.29%。24Q1,镍均价约13.12万元/吨,环比下滑4.71%,钴均价22.30万元/吨,环比下滑8.68%。公司会对镍、钴原材料进行提前备货,23Q4镍、钴价格快速下行,导致备货原料成本较高,拖累公司毛利率。 子公司:2023年,江苏新中洲实现营业收入6.35亿元,同比增加41.39%;净利润774.63万元,同比减少63.04%。23H2公司营收为3.29亿元,净利润-581.27万元。23H2净利润下滑主要系:1)对部分大额订单在销售价格上给与了一定让利;2)为应对订单多、客户要求交期短等需求,对中间工序的半成品备货量增加,而镍、钴等主要金属材料市场价格呈现下降趋势,导致整体毛利下降;3)江苏新中洲二期、三期项目投资规模较大,为加快项目建设,人力资源成本、营运成本等均有增加。2023年,公司江苏新中洲二期募投项目已完成工程主体建设,目前正在进行设备安装调试,部分工序已开始试生产;三期项目研发大楼正在装修,车间主体厂房建设已完工,部分设备也在陆续进厂进行安装调试。 投资建议:公司深耕民用高温合金产品,下游主要应用领域油气资本开支增加,公司产品订单旺盛。此外,公司产品逐步向新能源、核电、海工等领域拓展,产品需求空间打开。随着东台项目产能投放,公司产品交付能力将大大提升,公司业绩释放可期。我们预计2024-2026年,公司归母净利润为1.13、1.44、1.82亿元,对应4月22日股价的PE分别为19/15/12X,维持“推荐”评级。 风险提示:项目不及预期风险,原材料价格波动风险,市场竞争风险等。

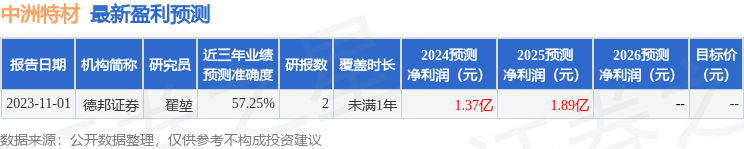

证券之星数据中心根据近三年发布的研报数据计算,德邦证券翟堃研究员团队对该股研究较为深入,近三年预测准确度均值为57.25%,其预测2024年度归属净利润为盈利1.37亿,根据现价换算的预测PE为15.41。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26