梦金园营收破200亿转战港股,毛利率低仅为5.33%受关注

2024年,黄金市场迎来投资热潮,国际金价创下2448.80美元/盎司的历史新高,国内饰品金价亦随之上扬至730元附近。在此背景下,梦金园(H4045.HK)决定转战港股市场,寻求上市机遇。数据显示,公司创始人王忠善家族控制近72%股份。但公司毛利率只有5.33%,与此同时,公司业务发展中的加盟商比例达到98%以上,引发市场关注。

图:国际黄金周线价格走势

历史显示,梦金园在A股市场的上市之路并不顺利。尽管曾三度尝试,但因依赖加盟模式、主营业务收入结构复杂以及存货账面价值较高等因素,梦金园在证监会的审核中遭遇挫折。有相关媒体报道指出,这些因素可能被视为潜在风险,影响其IPO通过。

营收规模突破200亿,但毛利率仅为5.33%行业排名靠后

梦金园是一家总部位于天津,生产基地位于青岛的黄金珠宝企业。多年来,公司专注于黄金首饰的设计、生产与零售,凭借其精湛的工艺和卓越品质,在全国范围内拥有近2800家门店,覆盖了众多城市,为广大消费者提供了便捷的购物体验。

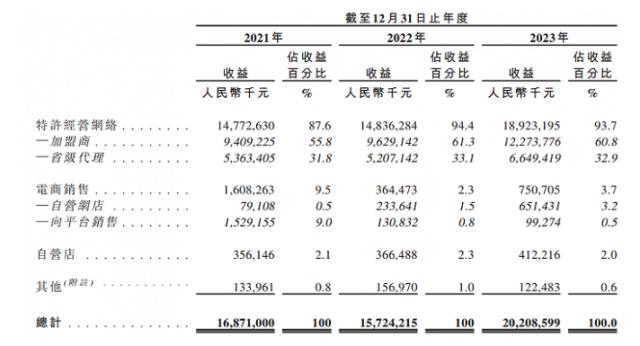

自2021年黄金市场进入牛市以来,梦金园的营业收入也呈现出稳步增长的态势,近三年分别实现168.71亿元、157.24亿元和202.09亿元的营业收入。然而,在这增长背后,梦金园的整体毛利率和净利率却相对较低。

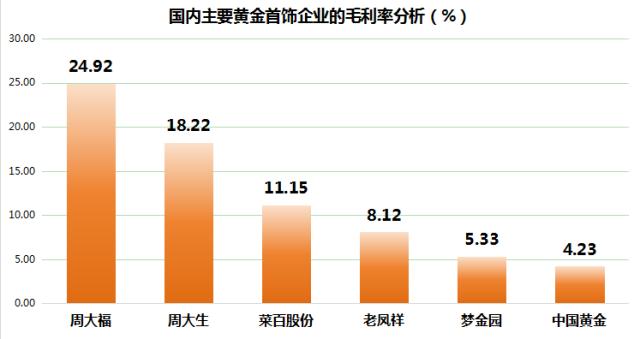

从数据对比来看,2023年梦金园的毛利率仅为5.33%,相较于周大福、周大生等国内营收规模居前的黄金首饰企业,其毛利率低了至少10个百分点。更值得注意的是,梦金园的净利率仅为1.16%,这一数值与黄金市场的繁荣形成了反差。

图:国内6大黄金首饰企业最新一期财报毛利率数据

制作:金融界上市公司研究院;数据来源:Choice

这种较低的盈利质量,某种程度上是梦金园前两次A股IPO未能成功的原因之一。而造成这一现象的主要原因,在于其独特的经营模式——以加盟商为主的销售网络。梦金园的销售模式主要依赖于特许经营网络,其中加盟商占比超过九成。截至2023年,梦金园已拥有近2852家门店,其中加盟店占比高达超过九成。

数据来源:梦金园招股说明书

加盟策略使梦金园能够快速在三线及以下城市进行市场扩张,并获得较高的市场渗透率。2022年,按黄金珠宝收益计算,梦金园在中国黄金珠宝品牌市场中的份额达到了3.8%,位列第五。

然而,加盟模式也是一把双刃剑。尽管梦金园通过“下沉”策略在国内市场实现了广泛的覆盖,但与老凤祥、周大福等家喻户晓的黄金首饰品牌相比,其品牌知名度仍有待提高。因此,梦金园在一定程度上只能通过价格优势来吸引消费者。

为了吸引和维持加盟商,梦金园还需给予各种补贴,包括促销补贴、特别活动及旺季产品支持等。2023年,梦金园给予加盟商的补贴大幅增加,其中促销补贴增加了约6800万元,特别活动及旺季产品支持也增加了超过1000万元。这些补贴进一步压缩了公司的利润空间,导致梦金园在营收规模扩大的同时,净利润却相对较低。

此外,梦金园的产品结构也是影响其毛利率的重要因素。其核心产品黄金珠宝及其他黄金首饰的毛利率普遍偏低,通常在5%以下,远低于钻石镶嵌饰品等高毛利产品。尽管黄金产品销售占据了公司总收入的绝大部分,但由于其低毛利率,公司整体毛利率难以有显著提升。

旧料业务规模高于行业,冲刺A股遇阻

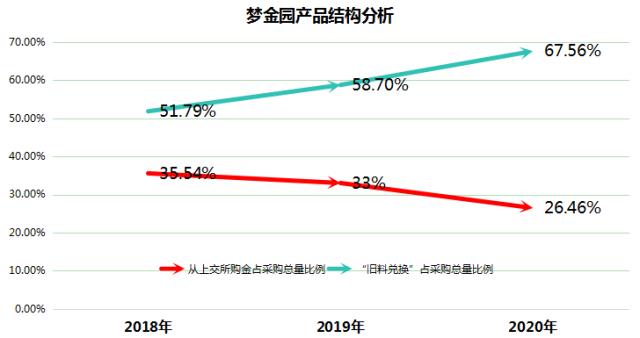

梦金园在此前冲刺A股上市,因涉及旧料业务活动的商业合理性问题而未能如愿。旧料业务,即“以旧换新”的销售模式,虽非梦金园首创,但其在该业务上的高比例却引发了证监会的关注。

据梦金园的IPO材料,2018年至2020年期间,公司从上金所采购的黄金原材料占比逐年减少,而旧料兑换占比则逐年攀升,最高时接近七成。具体而言,这三年间,梦金园从上金所采购的黄金数量逐年递减,占采购总量的比例也相应下降至2020年的26.46%。然而,通过旧料兑换获得的黄金数量却呈现出逐年增长的趋势,占采购总量的比例也逐年上升,旧料兑换采购金额占比更是从2018年的55.51%飙升至71.15%。

制作:金融界上市公司研究院;数据来源:Choice

尽管梦金园表示旧料业务在黄金珠宝制造商及品牌中属于普遍现象,且其旧料业务做法并无重大异常之处,但证监会仍对梦金园从事旧料业务的规模远大于同行业其他上市公司表示关注。根据咨询机构数据,尽管旧料业务属于行业惯例,但梦金园的旧料业务规模仍高于多数可比公司。

而在最新冲刺港股市场时,梦金园还是大幅缩减了旧料业务,表明企业重视旧料业务问题。2021年和2022年,公司旧料业务的黄金数量分别为2.5万千克和1.72万千克,占当年黄金采购及旧料业务总额的比例虽有所下降,但仍保持在40%以上。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56