ETF市场日报:小微盘强势反弹!跨境ETF批量回调

2024年4月17日,Wind数据显示,大盘强势反弹,沪指涨2.14%,深成指涨2.48%,创业板指涨2.11%。连挫两日的微盘股指数强势领涨,盘面上,AI概念集体回升,PEEK材料、低空经济、存储芯片活跃,农业银行、中国银行再创历史新高。全天超5000股飘红,逾200股涨停。

涨幅方面,中证2000等相关小微盘ETF强势反弹

具体来看,2000ETF增强(159553.SZ)、2000增强ETF(159555.SZ)领涨超8%,中证2000ETF增强(159556.SZ)涨超7%,中证2000ETF富国(563200.SH)、中证2000ETF添富(159536.SZ)、中证2000ETF(159531.SZ)、中证2000ETF华夏(562660.SH)、中证2000ETF广发(560220.SH)、中证2000ETF指数(159535.SZ)、中证2000指数ETF(159532.SZ)跟涨超6%。

消息面上,证监会上市公司监管司于2024年4月16日在回应分红和退市有关问题时表示,本次退市指标调整旨在加大力度出清“僵尸空壳”“害群之马”,并非针对“小盘股”。市场有观点认为“本次退市规则修改主要针对小盘股”,这纯属误读。

中金公司认为,未来短期风格或偏向小盘成长,小盘风格占优。

申万宏源证券认为,基本面看小企业长大的概率,流动性看M1-M2剪刀差和利率水平,投资时钟定位看过热期投资小盘占优。从投资者结构角度,私募和量化相对力量占优的阶段,小盘风格占优。2024年分母端支持小盘风格占优,但基本面仍缺乏有效支撑。小盘风格会反复有行情,但需要回避基本面验证期,在赔率降低后需关注政策变化的影响。

跌幅方面,跨境ETF批量下跌,日经指数走弱

盘面上,2024年4月17日,日经225指数收跌1.32%,报37961.80点,失守38000点关口。个股方面,索尼跌超2%,丰田汽车、三菱日联金融、基恩士、日本电报电话、三菱商事、日立、软银集团等多股跌超1%。

平安证券认为,日银货币转向可能对国际资本流动有两方面影响,套息交易(拥有日元空头和高收益货币多头)可能在千亿美元级别,如果全球风险事件爆发可能在短期内引起避险情绪升温和套息交易平仓。本土投资者的海外投资规模约为4万亿美元,22年锁汇对冲交易的日本寿险公司和银行曾赎回3000亿美元债券。后续若日元出现较强升值预期,例如实际消费和投资出现超预期改善或超长端日债收益率绝对水平回到3.5%以上,会带来大规模的本土投资者资金回流。

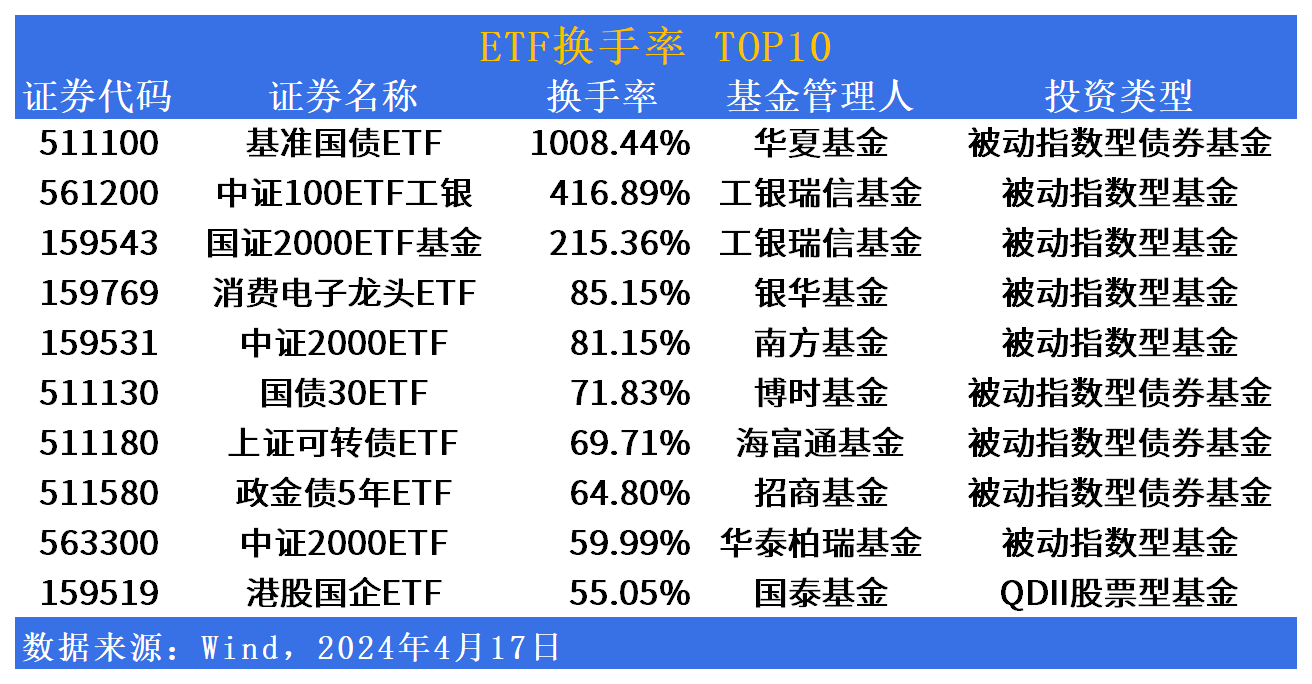

活跃度方面,基准国债ETF(511100.SH)录得超10倍换手,ETF市场量价齐升

具体来看,华宝添益ETF(511990.SH)成交额超200亿元,银华日利ETF(511880.SH)成交额超150亿元。

基准国债ETF(511100.SH)换手率达1008.44%,中证100ETF工银(561200.SH)、国证2000ETF基金(159543.SZ)换手率分别为416.89%,215.36%。

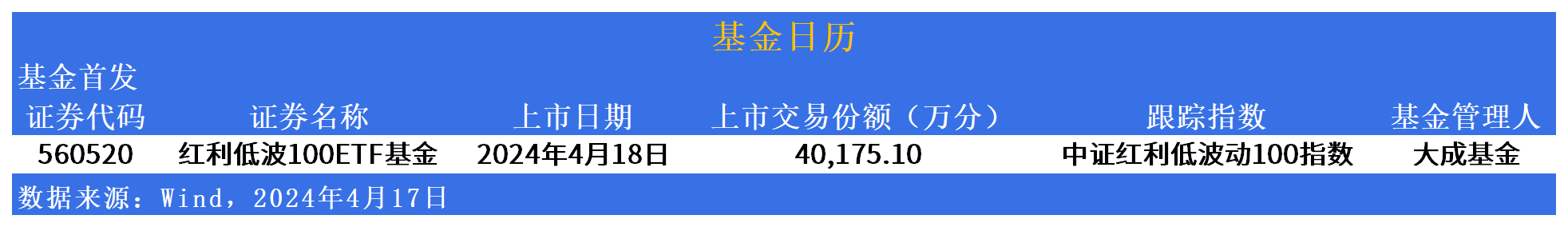

ETF发行市场方面,大成红利低波100ETF基金(560520.SH)将于明日上市

信达证券认为,2023年国有大行在秉持稳健经营原则的基础上,实现了丰厚的利润分配,总计分红金额高达4133亿元,彰显出银行业绩稳健与分红回报可靠的特点。这一数据不仅体现了国有大行的经营实力和对股东利益的重视,同时也增强了市场对银行板块股息收益稳定性的信心。

广发证券认为,近期红利指数创新高,其底层逻辑在于新投资范式下的杠铃策略占优!新投资范式环境下,全球主流机构拥抱“杠铃策略”!应当投资大部分具有确定性的稳健低风险资产,以及少部分高收益高波动的资产,而放弃低效的中等收益的投资。由确定性资产提供安全边际,高风险资产提供超额收益,构建“类期权”,锁定损失的前提下追求投资收益的最大化。对A股而言,“杠铃策略”同样是反脆弱下的最佳应对。确定性溢价将成为未来指引A股投资的重要线索,“杠铃策略”一端的高股息红利资产正处于长牛的初期。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56