东吴证券:给予银都股份增持评级

东吴证券股份有限公司周尔双近期对银都股份进行研究并发布了研究报告《2023年报点评:业绩符合预期,看好2024年海外景气度回升&新品放量》,本报告对银都股份给出增持评级,当前股价为27.49元。

银都股份(603277) 投资要点 产品降价导致收入同比小幅下滑,看好2024年收入端恢复性增长 2023年公司实现营业收入26.53亿元,同比-0.39%,其中Q4实现营业收入5.96亿元,同比+9.49%。分产品来看:1)商用餐饮制冷设备:2023年实现收入19.63亿元,同比-1.11%,其中销量31.07万台,同比+12.60%,收入小幅下滑主要系产品降价;2)西厨设备:2023年实现收入4.51亿元,同比+4.64%,其中销量12.15万台,同比+4.36%,单价基本保持稳定。分地区来看:1)内销:2023年实现收入2.29亿元,同比+91.07%;2)外销:2023年实现收入23.92亿元,同比-4.80%,内销大幅增长主要系2023年公司获得国内某餐饮客户大订单,外销小幅下滑主要系2023年海运费大幅下降,产品随之降价。分销售模式来看:1)OBM:2023年实现收入20.05亿元,同比-0.80%;2)ODM:2023年实现收入6.02亿元,同比+0.39%。展望2024年全年,随着欧美需求恢复,产品价格不利因素消散,叠加万能蒸烤箱、冰淇淋机等新品放量,公司收入端有望迎来恢复性增长。 受益海运费降价和汇率影响,盈利能力提升明显 2023年公司实现归母净利润5.11亿元,同比+13.54%,其中Q4为1.04亿元,同比+32.86%。2023年公司销售净利率为19.26%,同比+2.40pct,盈利水平显著提升。1)毛利端:2023年销售毛利率为43.50%,同比+5.72pct,是净利率提升的主要原因,其中外销和内销毛利率分别为45.28%和30.26%,分别同比+6.88pct和-2.16pct,外销毛利率大幅提升主要系海运成本下降较多。2)费用端:2023年期间费用率为20.69%,同比+2.59pct,其中销售、管理、研发和财务费用率分别同比+3.18pct、+0.12pct、-0.04pct和-0.68pct,销售费用率提升主要系展会费用同比大幅增加,加大国内外市场开拓力度。 趋于完善的海外渠道+新品布局,将推动公司持续稳步成长 相比日本星崎、Middleby等企业,公司营收规模较小,仍有较大提升空间。①海外渠道趋于完善:公司国内外渠道搭建基本完成,尤其海外渠道趋于完善,在国内更是主动去向工程端客户渗透;②布局新品:推出万能蒸烤箱、智能薯条机器人等智能化新产品,将有效补充公司的产品矩阵,有望成为公司新的业绩增长点。其中公司薯条机器人进行了升级迭代,新增自动装盒功能,获得了美国餐饮协会大展颁发的2024年厨房科技创新奖,更加契合客户需求;③产能:泰国生产基地的投产将进一步满足公司海外经营发展的需要,有利于公司国际市场的开拓,优化公司的产能及运输整合能力,并减少单一出口国带来的政策风险。 盈利预测与投资评级:考虑到海外消费需求恢复进程,我们下调公司2024-2025年归母净利润预测至6.65/8.08亿元(原值7.03和8.53亿元),新增2026年归母净利润预测9.56亿元,对应PE为17/15/12倍,维持“增持”评级。 风险提示:地缘政治风险、海运费上涨风险、海外市场拓展不及预期

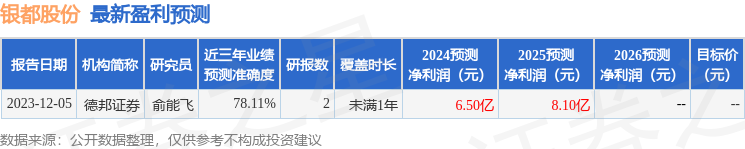

证券之星数据中心根据近三年发布的研报数据计算,德邦证券俞能飞研究员团队对该股研究较为深入,近三年预测准确度均值为78.11%,其预测2024年度归属净利润为盈利6.5亿,根据现价换算的预测PE为17.85。

最新盈利预测明细如下:

该股最近90天内共有2家机构给出评级,买入评级2家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38