倒车接人?还是行情结束?有色龙头ETF(159876)盘中跌近4%,机构:新“国九条”落地,利好有色金属等顺周期板块!

今日(2024年4月15日),黄金股全线下跌,拖累有色金属板块。中证有色金属指数涨幅前10大成份股中,看不到黄金行业个股,倒是在跌幅前10大中,黄金股占据5位。但是,铝、铜等行业个股仍然表现亮眼,铝业龙头中国铝业涨超2%,“铜茅”紫金矿业亦收红。

图片来源:Wind

揽尽有色金属行业龙头的有色龙头ETF(159876)逆市盘整,场内价格早盘一度下探3.9%,全天在水面下震荡,但尾盘拉升,截至收盘,微跌0.34%。

图片来源:Wind

要说“有色金属行情结束”或为时尚早,毕竟国际、国内仍有多重因素催化:

1、区域局势升级,黄金或迎来奇幻之旅

国泰君安证券表示,从资金流向的角度来看,由于区域局势因素,部分海外资金可能会减少对美债的配置,这些资金流向黄金等品种的概率则更大。

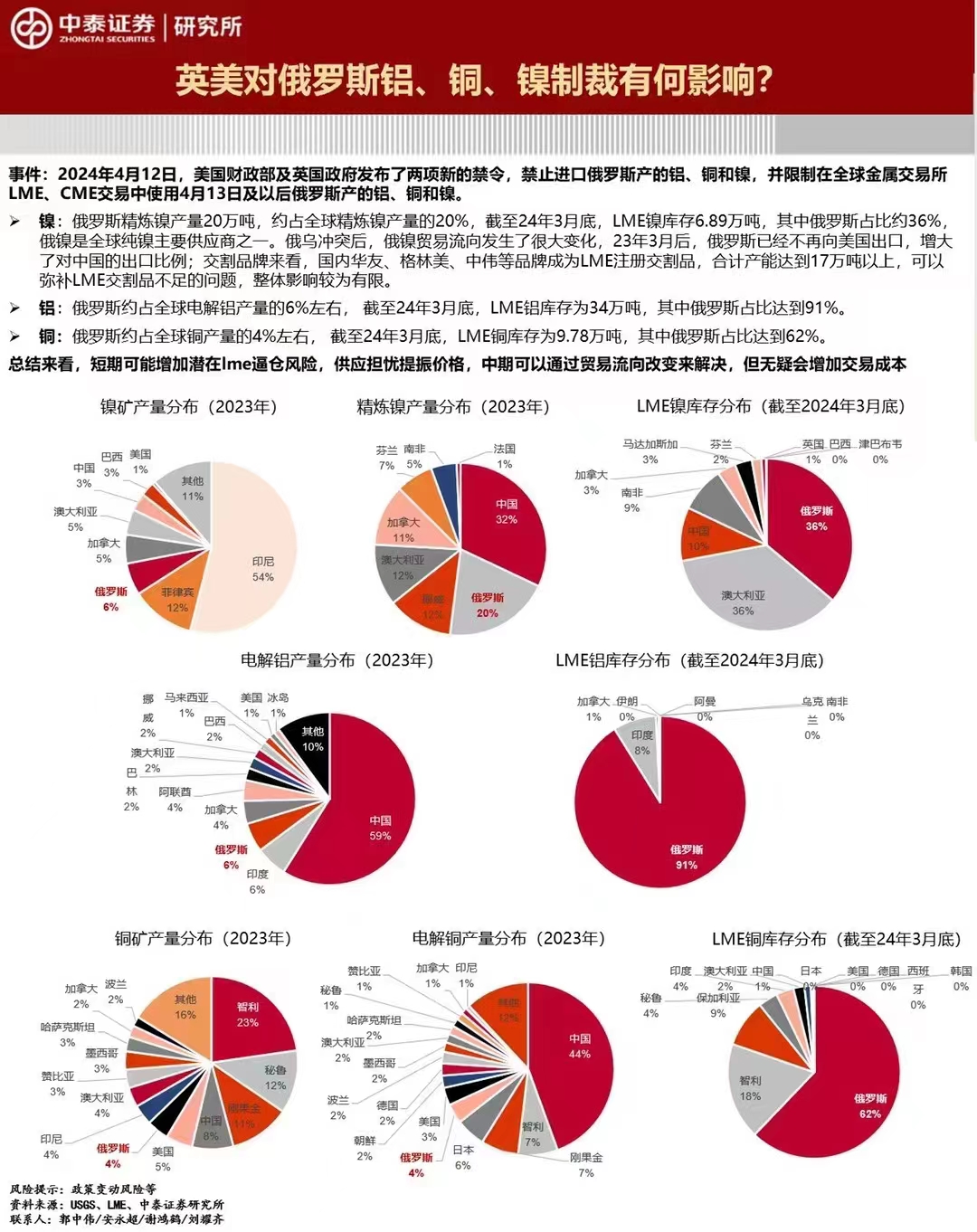

2、俄罗斯金属被限制交割,供应担忧有望推升有色多头情绪

近日,美国宣布对俄罗斯铝、铜、镍实施新的交易限制,新规定限制全球交易所和场外衍生品交易中对俄罗斯金属的使用。

中信建投表示,俄金属被限制交割,推升有色多头情绪。中泰证券认为,美国对俄罗斯交易限制引发的供应担忧有望提振有色金属价格。

中信证券指出,近期各大类资产定价体系紊乱,黄金、美元美债、周期品走势相对独立,避险情绪支撑黄金行情难言结束;供给侧约束强化了石油、铜铝等周期品价格的弹性。

3、新“国九条”落地后,顺周期风格有望占优

近日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》即继2004年、2014年两个“国九条”之后的第三个“国九条”。

招商证券表示,从市场风格演绎情况来看,前两次“国九条”颁布后,钢铁、非银、煤炭、有色金属等传统行业相对占优。

光大证券建议关注顺周期风格。4月份市场或许会处于“强现实、弱情绪”状态,市场风格整体或偏向顺周期。4月份基础化工、有色金属、电子、石油石化、食品饮料及交通运输行业最值得关注。

展望后市,德邦证券表示,2024 年预计全球货币环境由紧向松转变、国内经济逐步修复,有色金属板块或将迎来超额收益,弹性强度排序为贵金属>铜>小金属>铝>稀土,同时重点看好有色新材料领域。

1)贵金属。美国加息末端、降息预期逐渐提升,实际利率下降凸显黄金配置价值。

2)工业金属。政策推动经济预期持续向好,与国内经济相关的工业金属价格有望回升,弹性:铜>小金属>铝>稀土。

3)新材料。看好人工智能材料、人形机器人上游磁材、消费电子折叠屏零部件、钛合金材料、智能汽车零部件、卫星/超导材料等七大领域。

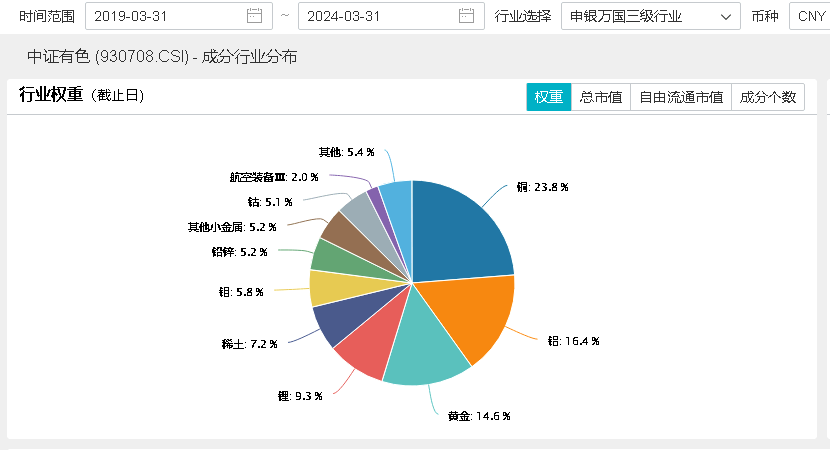

公开资料显示,按照申万三级行业口径,截至3月底,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比21.8%、16%、13.1%,合计占比约50%。有望受益于本轮黄金大涨行情,也有望受益于近日大宗商品上涨周期。

数据、图表来源:Wind,沪深交易所,华宝基金等

风险提示:有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47