股价涨超158%!灿芯股份登陆科创板,聚焦一站式芯片定制服务

4月11日,灿芯半导体(上海)股份有限公司(以下简称“灿芯股份”)在科创板上市,保荐人为海通证券股份有限公司,发行价格19.86元/股,发行市盈率为25.12倍,低于53.50倍的行业市盈率。截止到发稿时间,其股价涨超158%,最新市值约62亿元。

格隆汇了解到,灿芯股份是一家专注于提供一站式芯片定制服务的集成电路设计服务企业,致力于为客户提供高价值、差异化的芯片设计服务,并以此研发形成了以大型SoC定制设计技术与半导体IP开发技术为核心的全方位技术服务体系。

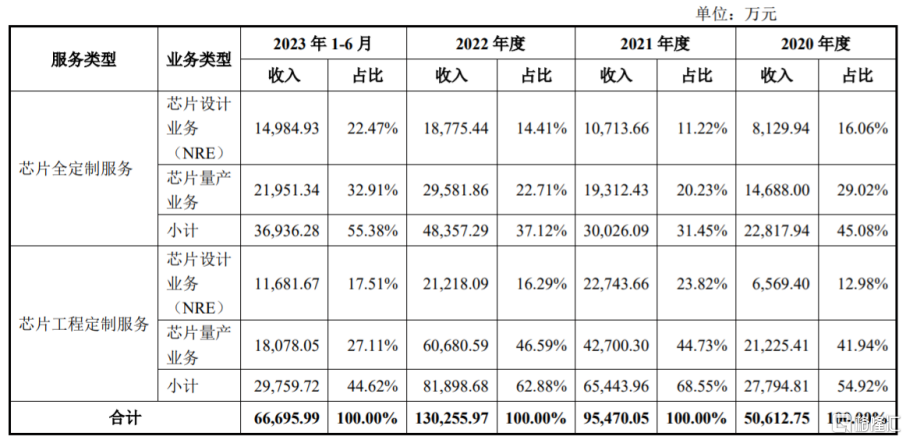

具体来看,2020年至2023年1-6月,灿芯股份的收入主要来自于芯片全定制服务、芯片工程定制服务业务。

公司主营业务收入按服务类型与业务类型构成情况,图片来源:招股书

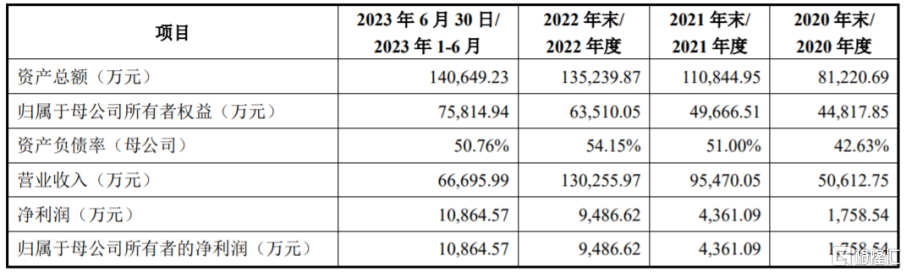

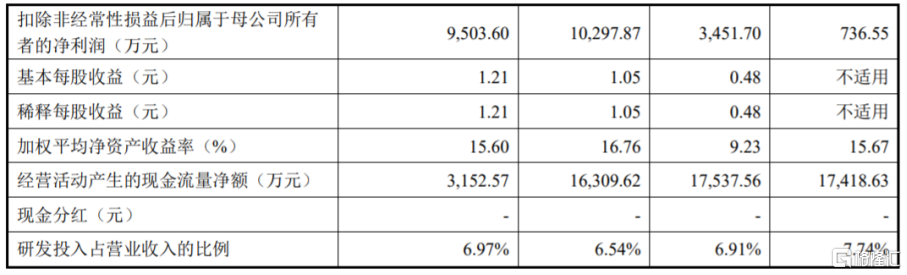

业绩方面,2020年至2022年,灿芯股份实现营收约5.06亿元、9.55亿元、13.03亿元,净利润分别为1758.54万元、4361.09万元、9486.62万元。

据容诚会计师审阅,2023年度公司实现营业收入约13.41亿元,较上年同期增长2.99%;扣除非经常性损益后归属于母公司股东的净利润约1.47亿元,较上年同期增长43.23%,主要系随着公司全定制服务收入占比提高,总体盈利能力较上年同期上升较为明显所致。

主要财务数据及财务指标,图片来源:招股书

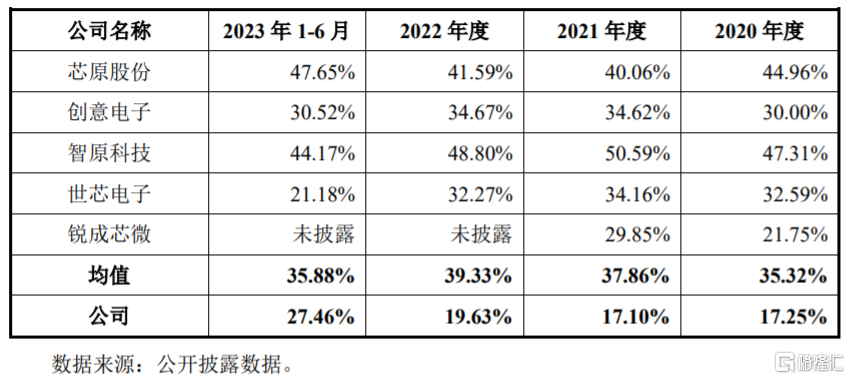

2020年至2023年1-6月,灿芯股份的综合毛利率分别为17.25%、17.10%、19.63%、27.46%,毛利率波动较大,且整体水平低于同行业可比公司,主要系各可比公司芯片定制服务的业务领域、客户类型及经营规模均有较大差异。

公司与可比公司毛利率水平的对比情况,图片来源:招股书

灿芯股份采用Fabless经营模式,对于芯片产业链的生产制造、封装及测试等生产环节采用委托第三方企业代工的方式完成。报告期各期,公司向前五大供应商合计采购金额占当期采购总额的比例在80%以上,其中向中芯国际的采购金额占当期采购总额的比例分别为69.02%、77.25%、84.89%与75.29%,占比较大,存在供应商集中的风险。

值得注意的是,灿芯股份在技术研发与日常经营过程中,根据项目需求需要获取第三方半导体IP和EDA工具供应商的技术授权,如果供应商停止向公司进行技术授权,可能会影响公司的生产经营。

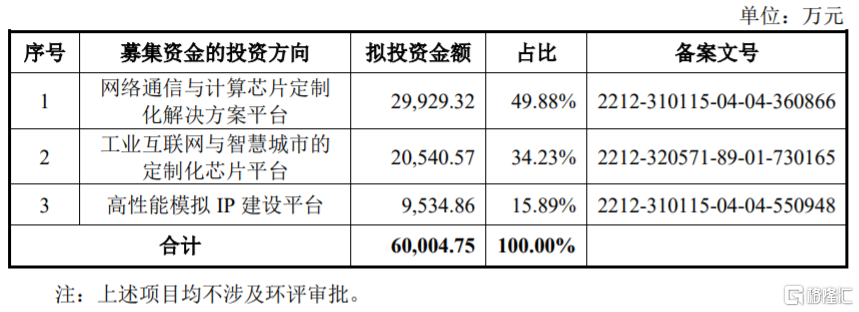

本次IPO所募集的资金主要用于网络通信与计算芯片定制化解决方案平台、工业互联网与智慧城市的定制化芯片平台、高性能模拟IP建设平台。

募资使用情况,图片来源:招股书

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56