毛戈平上市路坎坷:转战港股前大比例分红,家族企业疑云重重

国内彩妆品牌“毛戈平”,在上市的路上长跑7年无果,开始转战港交所。港交所网站披露,4月8日,毛戈平化妆品股份有限公司正式向港交所递交招股说明书,拟主板挂牌上市,由中金公司担任独家保荐人。

早在2016年年底毛戈平首度披露招股书,成为首个推动A股主板上市的彩妆企业,被资本市场一度称为“国内彩妆第一股”,

2021年10月,证监会发布第十八届发审委2021年第113次会议审核结果公告,毛戈平化妆品股份有限公司、江苏泰慕士针纺科技股份有限公司、内蒙古新华发行集团股份有限公司首发事项获通过。

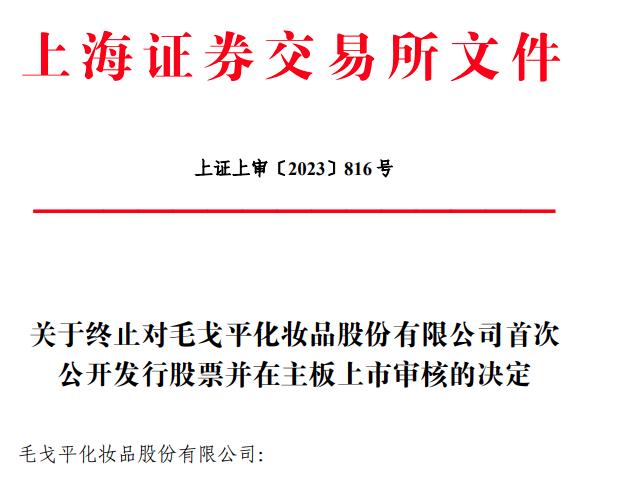

这次首发通过的包括毛戈平共计三家企业,另外两家企业内蒙古新华发行集团、江苏泰慕士先后于2021年12月24日和2022年1月11日上市,而毛戈平在2年多之后的2024年1月4日,等来却是“终止上市”公告。这可以算是公司在上市路上的一件怪事,都已经临门一脚,球却飞了。

就在公司收到终止上市公告后,在2024年2月举行的股东大会上,毛戈平宣布向全体股东宣派股息5亿元,并于3月派付股息,而这次分红的金额远远超过了过去3年的分红总额,早在2021年3月及2023年5月举行的股东大会上,毛戈平分别向全体股东宣派股息2.9亿元。

毛戈平也是典型的家族企业。公司股东毛霓萍、毛慧萍、汪立华分别持有公司11.08%、9.38%、5.97%的股权,毛霓萍、毛慧萍系实际控制人毛戈平的姐姐,汪立华系实际控制人汪立群的弟弟,三者现分别在公司担任副董事长兼副总经理、董事兼副总经理及董事兼副总经理。毛戈平、汪立群及其一致行动人毛霓萍、毛慧萍、汪立华合计持有公司81.88%股权。

今年1月17日、1月25日、1月29日,浦申九鼎以对价5.51亿、1.06亿、7190万向毛戈平夫妇控制的公司分别转让了7.55%、1.47%、0.99%的股份,转让完成后,浦申九鼎不再持有毛戈平任何权益。

换句话说,毛戈平家族用分红买回了九鼎持有的10%股份。

在毛戈平冲击A股IPO的时候,有几个事项曾被监管部门高度关注过:

1、毛利率过高

据报道2017年和2021年,证监会曾两次在发行审核意见中对毛戈平高于欧莱雅、资生堂等国际集团的毛利率提出质疑,要求其说明在研发产品力低于上述品牌情况下,毛利远高于上述品牌的合理性。

2、研发费率低

2023年毛戈平研发成本不足3000万元,对比其可观的营收增长水平,相关投入占比仅有0.83%,研发费率低也成为毛戈平提交上市申请以来,一直被市场关注的焦点。

国内已经上市的化妆品公司:2023年贝泰妮研发费率为5.16%、珀莱雅为2.44%、上海家化2.12%、丸美股份2.83%。

一般来说,企业在A股上市比港股的估值要高一些,随着A股IPO的收紧,毛戈平转道港股,顶着估值缩水的压力,可能也是一种无奈选择。

这一次港股融资规模没有披露,根据之前A股的方案:计划募资11.2亿元,其中,8.06亿元用于渠道建设及品牌推广项目,9713.74万元用于研发中心建设项目,1.08亿元用于信息系统升级建设项目,1.09亿元用于形象设计培训机构建设项目。如果毛戈平在港股的估值低于之前A股,那么以上项目的投资规模,可能要调整了。

根据招股书显示,2023年公司的经营活动所得现金净额为7亿元,现金及现金等价物增加2.5亿元,年末的现金及现金等价物是11.39亿元。公司净利润则从2021年的3.31亿元增至2022年的3.52亿元,并进一步增至2023年的6.63亿元,2021年至2023年净利润复合年增长率为41.6%。

按照以上数据来看,毛戈平不缺钱,手中的现金足够进行对外的投资和扩张,在这样的背景,还顶着估值降低的风险去港股IPO,一个上市公司的外衣真的这么重要吗?