重仓大白马亏1000万!清仓割肉

连跌5年,股价跌出新低,万科股东熬不住了。在无数个难眠夜后,选择清仓割肉认错。

1

割肉离场,1000万打水漂

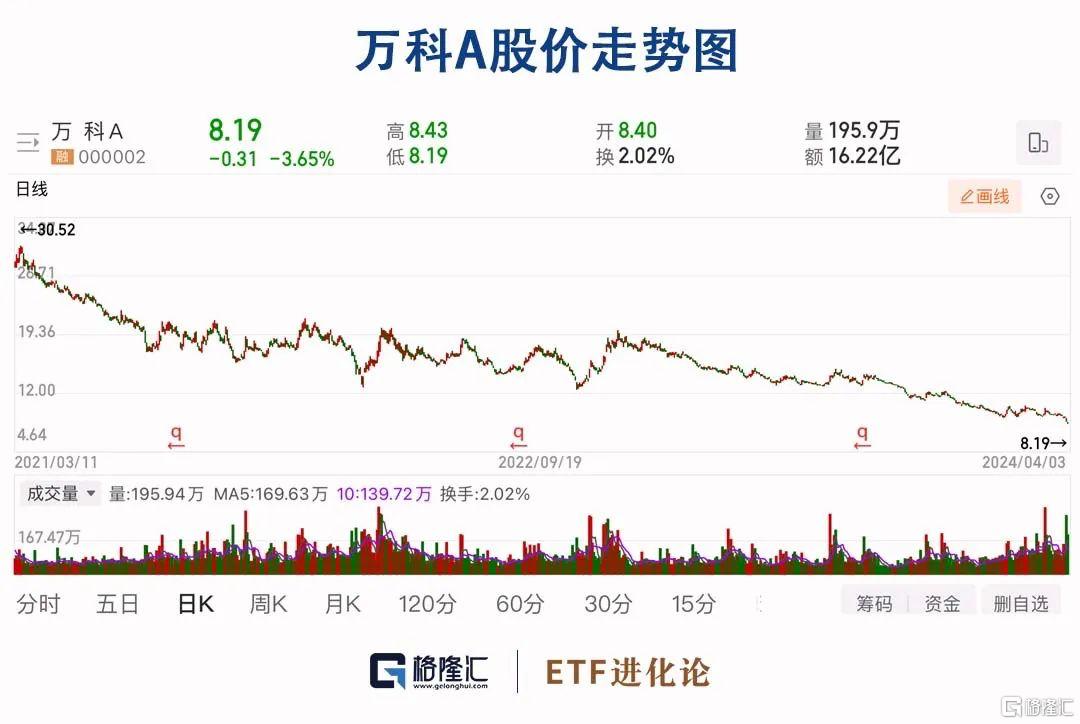

万科A两个交易日下跌8.8%,股价跌至8.19元/股,创2015年以来新低;万科H股两个交易日跌超16%,股价跌至4.52港元/股,创历史新低。万科股价已经连跌5年,自2020年以来,港股万科企业跌超84%,万科A跌超71%。

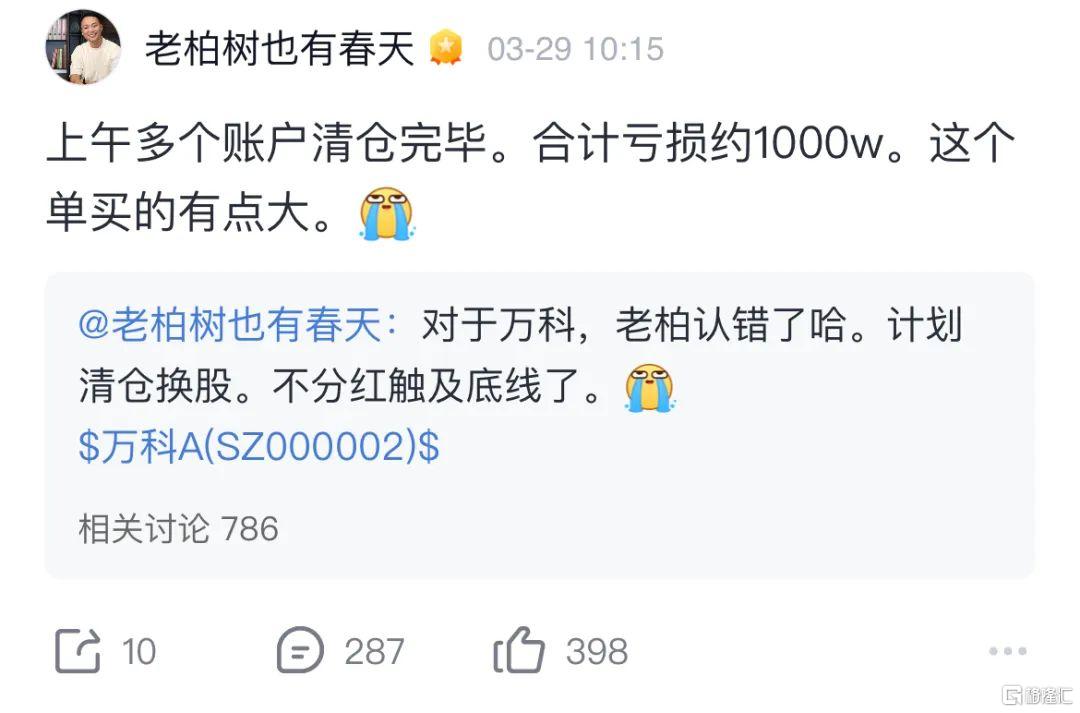

很多万科的股东熬不住了,有大V亏损1000万后割肉:

“对于万科,xx认错了哈。计划清仓换股。不分红触及底线了。”

“多个账户清仓完毕,合计亏损1000w,这个单买的有点大。”

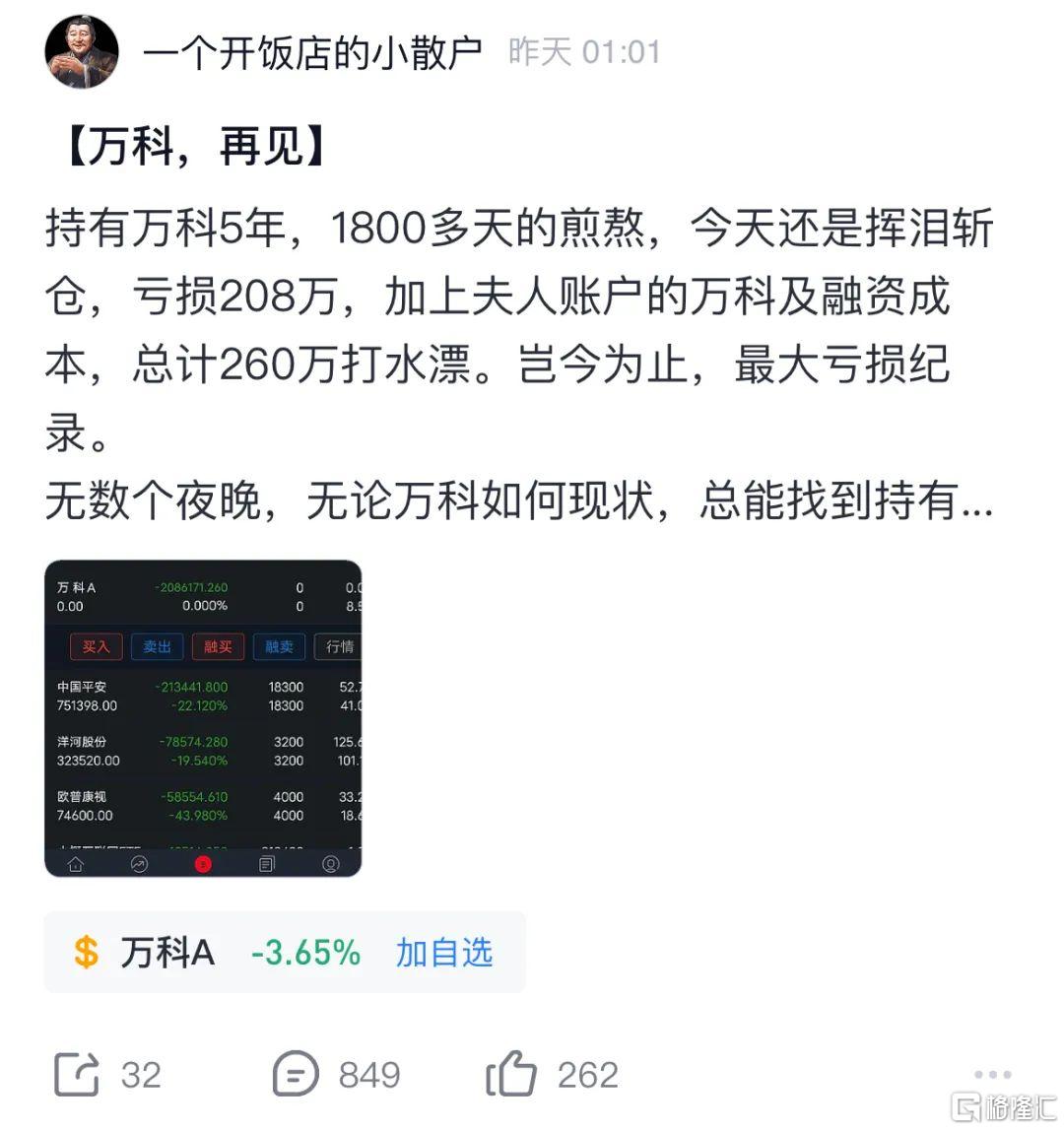

也有散户亏损200多万,认栽离场,挥泪写下《万科,再见》:

“持有万科5年,1800多天的煎熬,今天还是挥泪斩仓,亏损208万,加上夫人账户的万科及融资成本,总计260万打水漂。岂今为止,最大亏损纪录。

无数个夜晚,无论万科如何现状,总能找到持有的理由,直到这次2023年业绩发布会。

每年业绩发布会,全程关注!这没一个多小时的业绩发布会录像,也全程看完,整个管理层的精神面貌萎靡,说话吞吞吐吐,总感觉有更大的困境无法表露。

虽然仍然相信万科会挺过难关,但可能需要更长的时间成本,认栽离场。所谓的万科情结害苦了我,今天卖出的手是颤抖的,教训太过深刻。这次的学费太贵。”

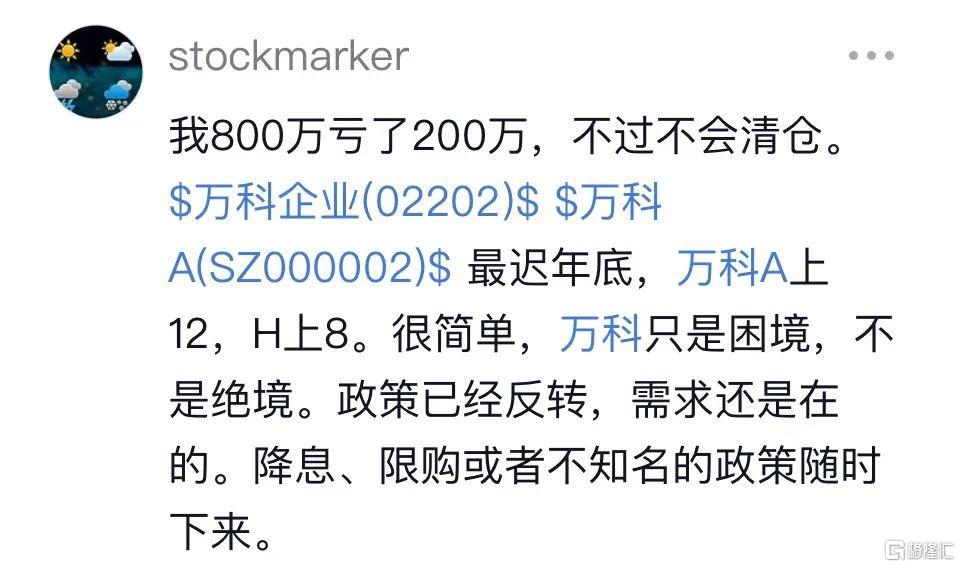

也有投资者在坚持:“800万亏了200万,不过不会清仓。很简单,万科只是困境,不是绝境。政策已经反转,需求还是在的。降息、限购或者不知名的政策随时下来。”

力挺万科的投资者认为,万科大概率不会破产,股东权益够厚,基础运营能力好的,运营资产多的,这一轮活下来的概率大。

万科公布的业绩显示,2023年万科实现营业收入4657.39亿元,同比下降7.6%;归母净利润121.63亿元,同比下降46.4%。

2023年度万科不派息、不送红股,也不进行资本公积金转增股本。这是万科自上市以来首次不派末期息,此前,万科连续31年分红,累计分红1030亿元。

2

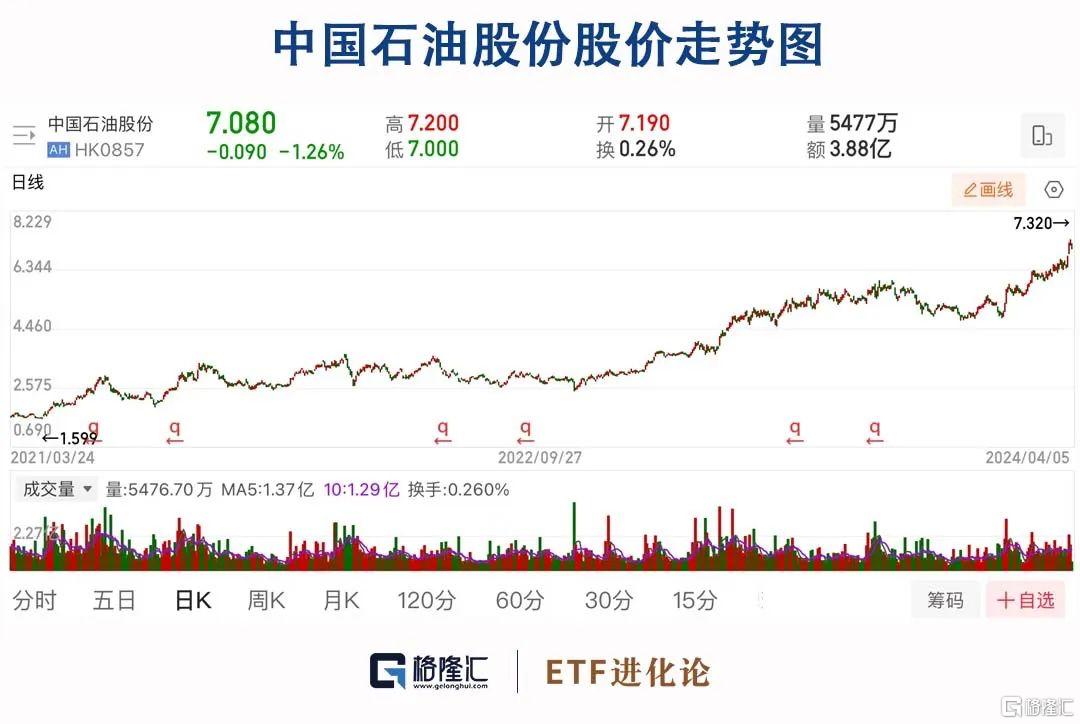

高盛唱多“三桶油”,股民隔空喊话

国际油价走高,布油收涨超1.4%,22个月以来首次收于90美元关口上方。

近日,一则高盛推荐买入中石油、中海油,并上调“三桶油”目标价的研报,引发市场关注。

股民直接隔空喊话:“问君能有几多愁《高盛:买入中石油》 ”。是不是又一次“XX反买,别墅靠海”?

今天港股开盘,石油股集体下跌。

高盛在报告中提到,随着现金流转化为强劲的股息以及潜在的股票回购计划,尤其看好中石油和中海油的股价表现。

高盛将中石油未来一年内的港股目标价上调至7.8港元,A股目标价上调至12.1元人民币。高盛表示,若油价维持在每桶80美元的水平,中石油将成为长期投资者的理想选择,并且这一价格水平有望持续到2025年。

截至4月3日,A股中国石油最新股价10.18元/股,今年上涨44.19%,自2021年以来股价涨幅达217.83%;港股中国石油股份最新股价7.17港元/股,今年上涨38.95%,自2021年以来股价涨幅高达443.59%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

此外,高盛还将中海油的目标价上调至22港元,给予“买入”评级;将中石化的港股目标价上调至4.2港元,A股目标价上调至5.3元人民币。

说起中石油,老股民都会想起20年前中石油与巴菲特的一段渊源。他曾在中石油上赚到一笔不菲收益,2003年买入中国石油股份,获利约7倍后,2007年清仓套现离场。

巴菲特历来以投资消费股著称,但他的实践中似乎总不按常理出牌,比如买入铁路企业,增持石油公司。时隔多年,世界进入新能源时代,巴菲特依旧钟情石油股。

美国市场方面,在原油价格持续攀升以及巴菲特不断增持西方石油的刺激下,能源股已成为比肩科技股的高热度明星。

2022年来多次加仓西方石油,最新数据显示,2023年底伯克希尔拥有西方石油公司27.8%的普通股,还拥有公司的认股权证,伯克希尔已经成为西方石油的第一大股东。

巴菲特为何看好的是西方石油?野村证券指出,西方石油是兼具成长性和稳定性的标的,相对其它石油股具备一定溢价;成长性上,西方石油在产量不变的基础上,储量快速增长(美国二叠盆地为主,中东为辅),保证其具备较高的ROE、毛利率和商业流通能力。稳定性上,野村表示,西方石油现金流比较充沛,分红率相对较高。

3

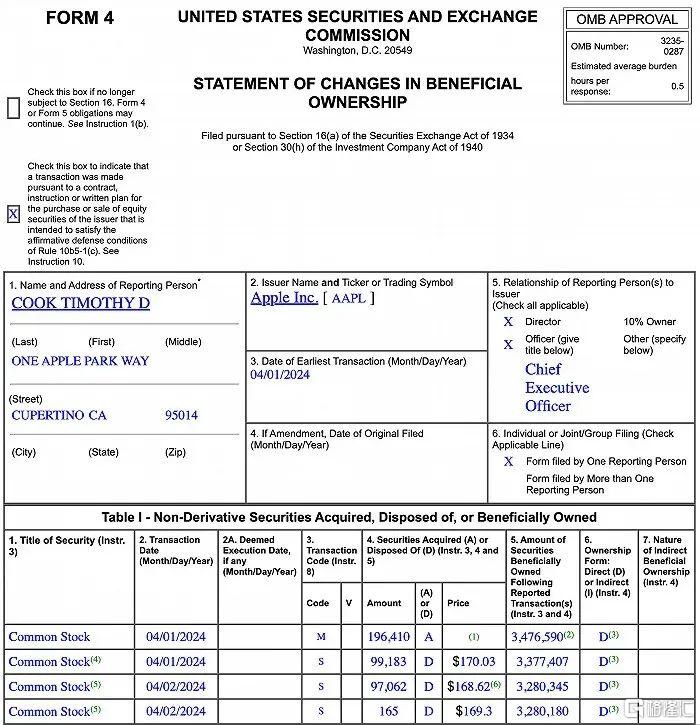

库克又出手套现!

当地时间4月3日,苹果公司在美国证券交易委员会提交的文件中披露,苹果CEO蒂姆・库克于4月1日、2日合计出售19.64万股公司股票,套现3325.86万美元。

本次减持后,库克直接持有的苹果328.02万股,以4月5日苹果公司收盘价算,库克持有苹果公司股票的市值约为5.5亿美元。

苹果近期迎来多个负面消息冲击,遭遇欧盟和美国监管机构的反垄断处罚。苹果被指滥用应用商店规则,受到欧盟罚款18.4亿欧元;美国司法部对苹果公司发起反垄断诉讼,指控这家科技巨头涉嫌存在垄断行为,对消费者、开发者和竞争对手企业利益造成损害。

苹果销量似乎也遇到“瓶颈”,2月iPhone全球销量总计1740万部,较2023年2月的1810万部下降4%。

3月初,高盛集团将苹果公司从“最佳买入名单”中除名,原因是苹果股票表现不佳,市场担心其主要产品需求疲软。

标普500指数一季度迎来近5年最佳开局,累计上涨10.16%,纳斯达克和道琼斯指数分别上涨9.11%、5.62%。然而,今年一季度苹果股价下跌10.82%,跑输标普500指数21个点,创下自2013年以来最差表现。

FactSet数据显示,在关注苹果的44家机构中,目前仅有25家建议买入苹果股票,这是大约4年来的最低水平。

苹果这些年一直在寻找新的增长点,苹果曾表示,公司会围绕三大领域进行发力:汽车、家居以及混合现实技术。

苹果造车项目已放弃,Vision Pro头显预计还需要数年时间才能创造可观的收入。当下,市场对苹果的期待在AI的布局上。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26