国有六大行年报收官!合计归母净利润近1.38万亿元,“宇宙行”依旧最能赚;不良贷款率6家均降,邮储银行0.83%为最优

3月28日,农业银行、中国银行、建设银行、邮储银行披露2023年业绩报告,加之此前“放榜”的交通银行、工商银行,六家国有大行2023年“成绩单”已全部揭晓。

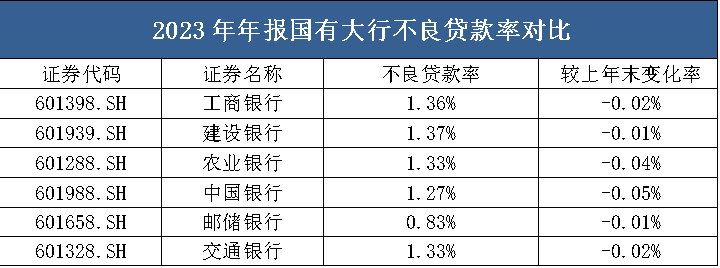

整体来看,2023年国有六大行资产规模稳中有进,“宇宙第一大行”工行依旧稳居榜首,农行则超越建行成为以资产计中国第二大商业银行。业绩方面,国有六大行2023年归母净利润均实现同比增长,合计归母净利润近1.38万亿元,不过净息差仍然面临挑战。资产质量上,截至2023年末,6家银行不良贷款率较2022年末均有所下降,其中,邮储银行的不良率为0.83%,依旧优于其他五家。

六大行日赚超37.7亿

净息差仍面临挑战

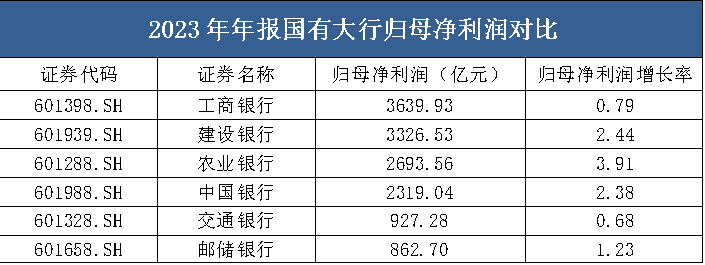

过去一年,国有六大行交出了一份稳健发展的成绩单。从资产规模而言,6家银行均稳步扩表。而在归母净利方面,去年全年六家国有大行累计实现归母净利约1.38万亿元,平均每日盈利超37.7亿元。

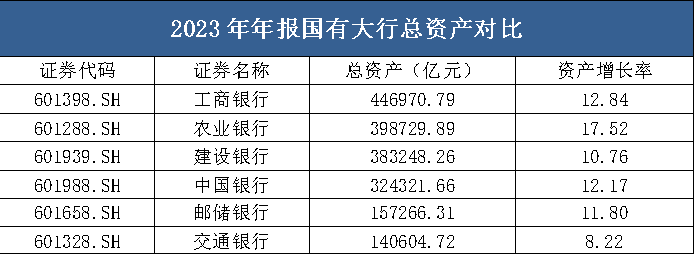

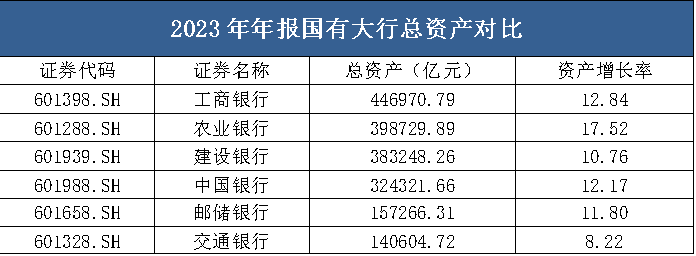

截至去年末,工商银行资产总额达446970.79亿元,以12.84%的增幅排在榜首。其次,农行总资产为398729.89亿元,较上年末增加59475.01亿元,增长17.52%,超越建行成为以资产计中国第二大商业银行。建行2023年末资产总额为38.32万亿元 ,增幅10.76%。

在赚钱能力上,“宇宙行”工商银行依旧稳坐头把交椅。2023年,该行实现归母净利润3639.93亿元,同比增长0.79%。建设银行紧随其后,报告期内,该行归母净利润同比增长2.44%至3326.53亿元。农业银行、中国银行归母净利润则分别为2693.56亿元、2319.04亿元,同比增长3.91%、2.38%。

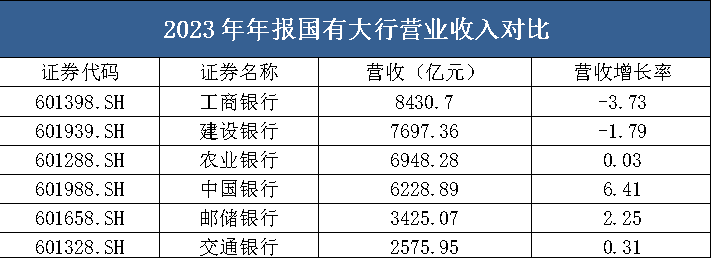

不过,受市场利率下行、持续让利实体经济等因素的影响下,六家国有大行净息差(即净利息收益率)仍面临挑战。截至去年末,工商银行、建设银行两家银行净息差分别降至1.61%、1.70%,均较上年同期下降31个基点,盈利空间受到挤压。与此相对应,工商银行实现营收8430.70亿元,建设银行实现营收7697.36亿元。

在对利润表的分析当中,建设银行指出,受市场环境变化及减费让利等因素影响,该行利息净收入、手续费及佣金净收入较上年均有所下降。新上任的工行董事长廖林,在3月28日召开的业绩发布会上也坦言,当前面临的最大竞争就是低息差和科技变革,未来该行也将主动求变,以应变应,主动应对低息差这样的环境。

不良贷款率6家均有所下降

房地产等重点风险领域整体可控

防控风险是金融工作永恒的主题,资产质量是商业银行的生命线。过去一年,六家国有大行在不良率控制方面成效显著,不良贷款率较上年末下降幅度在0.01—0.05个百分点。

具体来看,截至2023年末,邮储银行不良贷款率依旧优于其他五家为0.83%,下降0.01个百分点;中国银行不良贷款率则降幅最大,较上年末下降0.05个百分点至1.27%;农业银行、交通银行不良贷款率均为1.33%,分别下降0.04个百分点、0.02个百分点;工商银行、建设银行不良贷款率较上年末分别减少0.02个百分点和0.01个百分点至1.36%和1.37%。2023年国有银行不良贷款率情况可谓以“稳中向好”作注脚。

在房地产、地方债等重点的风险领域方面,国有大行也坚决守牢不发生系统性风险的底线,多位银行管理层在发布会上表示,相关风险总体可控。

工商银行副行长王景武表示,在房地产领域,工行加大风险房企和项目的处置出清力度,2023年末,工行境内房地产业不良率较年初下降0.77个百分点;在地方债务领域,工行严格执行国家关于地方债务管理的各项政策规定,按照市场化、法治化和商业可持续原则开展业务,地方债务领域的信贷风险总体可控。

农行副行长张旭光也表示,2023年房地产等领域出现了一些新增不良贷款,但风险总体可控。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26