债市早报:资金面平稳无忧;债市窄幅震荡,银行间主要利率债收益率多数下行

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】3月26日,央行逆回购进一步加码投放,资金面平稳无忧;债市窄幅震荡,银行间主要利率债收益率多数下行;世茂集团披露境外债务重组方案,包括短期工具、长期工具等选项;平安不动产被诉承担4.17亿元债务部分偿还责任,因与世茂建设合作项目公司贷款逾期;桐庐国控因债券募集资金使用违规被上交所予以通报批评;转债市场主要指数集体收跌,转债个券多数下跌;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【国务院国资委即将发布《关于新时代中央企业高标准履行社会责任的指导意见》】据媒体3月26日报道,国务院国资委即将发布《关于新时代中央企业高标准履行社会责任的指导意见》,以推进中央企业ESG建设。作为一种关注企业环境、社会、治理绩效而非财务绩效的投资理念,ESG已成为衡量企业可持续发展能力的新“标尺”。国务院国资委社会责任局副局长汪洋此前表示,对国资央企而言,ESG理念契合我国绿色发展、碳达峰碳中和、现代化治理、共建人类命运共同体等一系列发展要求。因此,更应率先行动,推进ESG理念本土化。

【国资委:推动重大标志性成果在中部地区加速落地】3月25日,国务院国资委党委召开扩大会议。会议指出,要进一步强化产业支撑作用,聚焦先进制造业、新能源汽车、人工智能等重点产业领域,结合中部地区禀赋特点,优先试点打造战略性新兴产业集群,围绕未来材料、未来信息、未来制造,加快培育和发展新质生产力,融通带动中部地区企业加大锻长板、补短板、铸新板力度,共同维护我国产业链供应链韧性和安全稳定。

【国家发改委修订印发社会领域中央预算内投资相关专项管理办法】国家发改委3月26日发布通知,根据《政府投资条例》和中央预算内投资有关规定,修订了社会领域5个中央预算内投资专项(教育强国基础设施建设工程、优质高效医疗卫生服务体系建设工程、文化保护传承利用工程、社会服务设施建设支持工程、积极应对人口老龄化工程和托育建设)管理办法。

【证监会:重拳整治政商“旋转门”,严惩资本市场行贿行为】证监会3月26日消息,证监会近日召开2024年系统全面从严治党暨纪检监察工作会议。会议要求,聚焦铲除资本市场腐败的土壤和条件纵深推进反腐败斗争,深入推进证券发行审核领域腐败问题专项治理,重拳整治政商“旋转门”和“逃逸式”辞职腐败案件,加大对新型腐败和隐性腐败的快速处置力度,推动全方位从严惩戒资本市场行贿行为,加快构建廉荣贪耻的行业文化。

(二)国际要闻

【美国2月耐用品订单环比增长1.4%,核心资本货物订单环比3个月来首次增长】 3月26日,美国商务部公布的数据显示,美国2月耐用品订单环比初值增长1.4%,相较前值大幅回升,预期值1.2%,1月前值-6.1%进一步下修至-6.9%。美国1月核心资本货物订单——扣除飞机的非国防资本耐用品订单2月环比增长0.7%,为三个月来首次增长,超出0.1%的预期值,前值0%上修至0.4%。其中,核心资本货物出货量强劲反弹,环比增长2.7%,扭转了此前下降3.0%的态势,但更多的由季节性因素推升——经季节性调整后出货量环比下降0.4%。该部分出货量被纳入美国国内生产总值(GDP)报告中设备支出的计算中。耐用品环比数据回升主要由运输设备和机械订单增加推动。2月扣除运输类耐用品的订单环比初值增长0.5%,超出预期值0.4%,同比上涨1.3%,前值-0.4%上修至-0.3%。波音“飞机门”影响似乎有所消退,非国防飞机订单环比增长24.6%,国防开支环比下降12.7%。

【美国1月重要房价指数创2022年以来最快上涨,环比表现低于预期】美国重要房价指数——标准普尔凯斯席勒3月26日的数据显示,美国1月房价涨幅较去年12月有所扩大,为2022年以来最快上涨,这意味着买家面临的压力越来越大。具体数据如下:美国1月S&P/CS全国房价指数同比涨6%,为2022年以来最快上涨,12月前值为涨5.6%。美国1月S&P/CS 20座大城市房价指数同比涨6.59%,预期6.6%,12月前值为涨6.13%。美国1月S&P/CS 20座大城市房价指数环比涨0.14%,为连续第12个月上涨,预期为涨0.2%,12月前值为涨0.21%。同日公布的另一数据显示,美国1月FHFA房价指数环比跌0.1%,预期涨0.3%,12月前值为涨0.1%。需要注意的是,尽管标准普尔凯斯席勒的同比数据显示涨幅强劲,但环比来看,该数据和FHFA都不及预期。

(三)大宗商品

【国际原油期货价格转涨 NYMEX天然气期货价格继续收跌】3月26日,WTI 5月原油期货收跌0.33美元,跌幅超过0.40%,报81.62美元/桶;布伦特5月原油期货收跌0.50美元,跌超0.57%,报86.25美元/桶;NYMEX天然气期货价格收跌5.56%至1.531美元/百万英热单位。

二、资金面

(一)公开市场操作

3月26日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了1500亿元7天期逆回购操作,中标利率为1.80%。Wind数据显示,当日有50亿元逆回购及500亿元国库现金定存到期,因此单日净投放资金950亿元。

(二)资金利率

3月26日,央行逆回购进一步加码投放,资金面平稳无忧。当日DR001下行0.31bps至1.774%,DR007上行7.39bps至1.977%。

数据来源:iFinD,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

3月26日,虽然市场仍受基本面悲观预期主导,但在人民币汇率贬值制约货币政策空间以及超长期特别国债落地方式尚未确定的影响下,多空力量持续拉锯,债市窄幅震荡。全天看,银行间主要利率债收益率多数下行。截至北京时间20:00,10年期国债活跃券230026收益率上行0.30bps至2.350%;10年期国开债活跃券230205收益率下行0.25bps至2.510%。

数据来源:iFinD,东方金诚

2.债券招标情况

数据来源:iFinD,东方金诚

(二)信用债

1. 二级市场成交异动

3月26日,13只地产债成交价格偏离幅度超10%。其中,“20万科06”跌超11%,“20万科04”跌超13%,“21万科02”跌超15%,“H0融创03”跌超40%;“H9龙控01”涨超35%,“H0宝龙04”涨超50%,“H8龙控05”涨超73%,“H1龙控01”涨超84%,“H1融创03”涨超99%,“H9金科03”涨超185%,“H1融创01”涨超192%,“H1阳城01”涨超729%,“H0阳城04”涨2500%。

3月26日,4只城投债成交价格偏离幅度超10%。其中,“20蜀州城投债02”跌超19%,“19沛经开”跌超23%,“16贵阳停车场债01”跌超32%,“17连云恒驰02”跌超48%。

2. 信用债事件

平安不动产:公司公告,公司被诉承担4.17亿元债务部分偿还责任,因与世茂建设合作项目公司贷款逾期。

世茂集团:公司披露境外债务重组方案,据公告,重组方案为债权人提供了四个选择,包括短期工具、长期工具、强制可转换债券以及不同工具的组合。

桐庐国控:公司公告,公司因债券募集资金使用违规被上交所予以通报批评。

金科股份:公司公告,公司及控股子公司逾期担保金额345.95亿元,新增诉讼仲裁案金额13.43亿元。

泛海控股:公司公告,原计划3月23日前兑付的一笔剩余本金约1.34亿美元的美元债债拟进一步延期至9月23日前兑付。

方圆房地产:公司公告,“H20方圆1”持有人会议已召开,调整兑付安排议案未通过,增加60天宽限期议案通过,3月27日复牌后仅在上固收采用全价方式转让。

中梁控股:公司公告,香港法院撤销针对公司的清盘呈请。

中国奥园:公司公告境外债务重组进展,自3月28日起可领取新发行股份实物股份证书。

绿城房地产:公司公告,公司已与“23绿城01”0.13亿元未登记回售的持有人就提前兑付达成一致。

泰禾集团:公司公告,“H7泰禾02”逾期未兑仲裁进展,公司近日收到执行通知书,被裁定偿还债券本金5亿元等,预期对公司财务方面无重大影响。

番禺雅居乐:公司公告,“23番雅01”、“23番雅02”实现回售金额2.2亿元、0.2亿元,拟全部转售,回售资金兑付日为3月28日。

遂宁开达投资:公司公告,对“20遂宁开达MTN001”要约收购期限届满,最终收购面额为6.4亿元,占债券收购前存续面额的98.46%。

江苏南通三建:公司公告,公司近期因经营纠纷,存在失信行为,涉及8件案件事项。公司正在积极协调处理各方关系,消除该事项带来的负面影响。

亿达中国:公司公告,公司预计将延迟刊发2023年年度业绩。

金辉控股:公司公告,预计2023年度母公司拥有人应占亏损达到3亿元至8亿元,而2022年度母公司拥有人应占溢利约17亿元。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收涨】 3月26日,A股缩量反弹,当日上证指数、深证成指、创业板指分别收涨0.17%,0.28%、0.44%。当日两市成交额9560亿元,北向资金当日净买入47.25亿元。当日,申万一级行业大多上涨,电力设备、银行、房地产、食品饮料、环保、汽车涨超1%,其余上涨行业涨幅较小;下跌行业中,传媒、计算机、煤炭、通信跌逾2%,其余下跌行业跌幅均不超过1%。

【转债市场主要指数集体收跌】 3月26日,转债市场有所补跌,当日中证转债、上证转债、深证转债分别收跌0.23%、0.19%、0.31%。当日,转债市场成交额556.82亿元,较前一交易日放量92.48亿元。转债市场个券多数下跌,544支转债中,161支上涨,378支下跌,5支持平。当日,上涨个券中,丰山转债涨超11%,奥飞转债涨超6%,银轮转债、卡倍转02、翔丰转债涨超4%;下跌个券中,泰坦转债、金钟转债跌逾9%,翔港转债跌逾5%,中旗转债、金轮转债跌逾4%。

数据来源:Wind,东方金诚

2. 转债跟踪

3月26日,立昂转债公告董事会提议下修转股价格;首华转债公告不下修转股价格,且在未来3个月内(即2024年3月27日至2024年6月26日),如果再次触发下修条件亦不选择下修;上声转债、盟升转债、维尔转债公告预计触发转股价格下修条件。

(四)海外债市

1. 美债市场

3月26日,各期限美债收益率走势分化。其中,2年期美债收益率上行2bp至4.56%,10年期美债收益率则下行1bp至4.24%。

数据来源:iFinD,东方金诚

3月26日,2/10年期美债收益率利差倒挂幅度扩大3bp至32bp;5/30年期美债收益率利差收窄1bp至18bp。

3月26日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行1bp至2.32%。

2. 欧债市场:

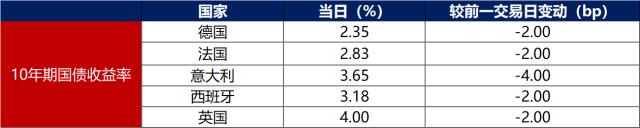

3月26日,主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行2bp至2.35%,法国、意大利、西班牙、英国10年期国债收益率分别下行2bp、4bp、2bp和2bp。

数据来源:英为财经,东方金诚

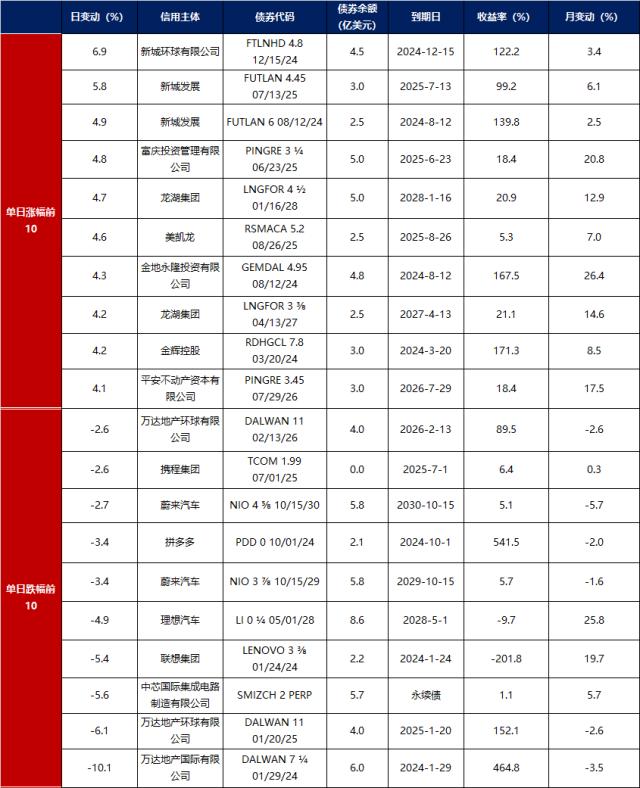

中资美元债每日价格变动(截至3月26日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47