这一轮AI行情,很可能正在复制上一轮互联网牛市!

纳指的投资人每天都在自我拷问,泡沫出现了吗?泡沫要破了吗?

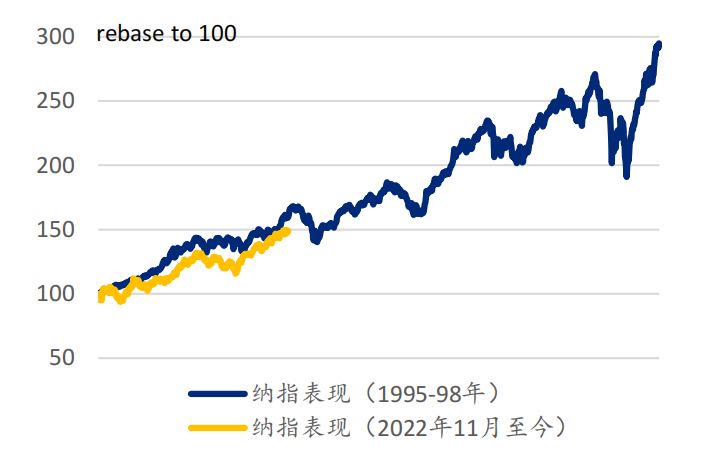

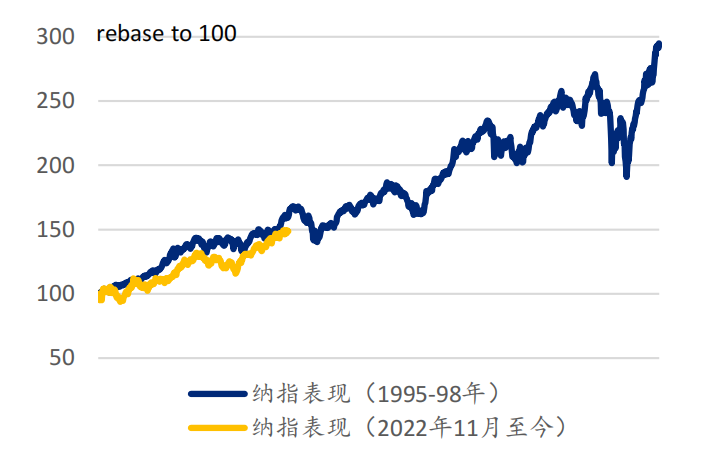

如果你认为AI是一项可以和互联网媲美的技术,那么可以参考一下1995年开始的互联网牛市。

互联网早在1989就已诞生,但最初并未市场化普及。直到1995年网景公司IPO,标志着互联网技术浪潮“奇点时刻”正式到来。随后,浏览器、门户网站和电子商务的兴起推动了互联网的普及和投资热潮。从1995年初到2000年互联网泡沫破灭之前,纳斯达克100指数涨幅超过1000%。

再看当下。我们正处于由AI引发的全球科技变革新阶段。和互联网浪潮的有相似之处在于,由于算力限制,AI在2022年前同样未被普通人广泛接触,直到ChatGPT发布,AI技术才开始向市场普及。而2023年初这轮AI行情以来,纳斯达克100指数涨幅是67%,相比互联网牛市,时间长度和涨幅高度都远远不及。

巧合的是,纳指目前的走势,似乎正在“复制”1995年开始的互联网牛市。

从AI产业链来看,将上下游产业链梳理一遍:

上游基础层:包括芯片和服务器等,也是整个AI上下游产业链中,产生实质性进展的层面,一些头部企业已经出现实际的业绩贡献,具有较高的投资确定性。

代表公司:英伟达、AMD、阿斯麦、美光科技……

技术层:涉及大模型和云计算等,这些技术是AI发展的核心,处在“卷生卷死”的状态。

代表公司:微软、谷歌、Meta、亚马逊……

应用层:包括CRM、游戏、金融、数字设计、教育等领域,这些领域未来可能百花齐放,但目前完全落地仍需时间。

代表公司:数字设计Adobe、网络安全公司Crowdstrike、数据管理Datadog、数据库系统MongoDB,人力服务Automatic Data Procs……

从短期确定性角度来看,上游基础层已经表现出了很高的确定性,包括芯片,服务器等,头部公司都已经产生实际的业绩贡献。

所以我们直观印象中的暴涨,也多集中在基础层,而AI带来的盈利增长,远未广泛传导到中下游。而即使是基础层的盈利驱动,也才刚刚开始。

长期来看,AI技术在未来两三年内将在技术和应用普及上同样可能迎来爆发,各个细分行业很可能会出现百花齐放的景象,除了我们耳熟能详的大型科技股外,中小科技股的未来机遇也很广阔。

上述提到的所有AI产业链上下游公司,无一例外都是纳斯达克100指数成份股。如果AI带来的技术变革可以媲美互联网,那么67%的涨幅相比于1000%,仍然差之甚远。

因此,我们在布局AI相关的投资机会时,可能需要有更长远的视野和足够的波动承受能力,淡定一些,自信一些,才能真正等到AI红利的兑现。

目前很多纳指ETF都已经没有申购额度,溢价也打的比较高,纳斯达克100ETF(159659)每日申购上限1亿份,场内溢价也较为合理,能较好地满足配置需求。

来源:疾走甄姬,已获授权转载,略有删改

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47