崔东树:2月新能源车市场季节性走弱

2月新能源车市场季节性走弱,国内零售环比12月大幅下降,出口仍保持强势平稳。消费升级换购推动增程式和插混增长迅猛,因此2月纯电动车市场的上海等地政策性年初回落较大,影响车市增长较明显。由于低基数的促进,2月新能源乘用车实现同比较强正增长,这也是符合预期的正常表现。

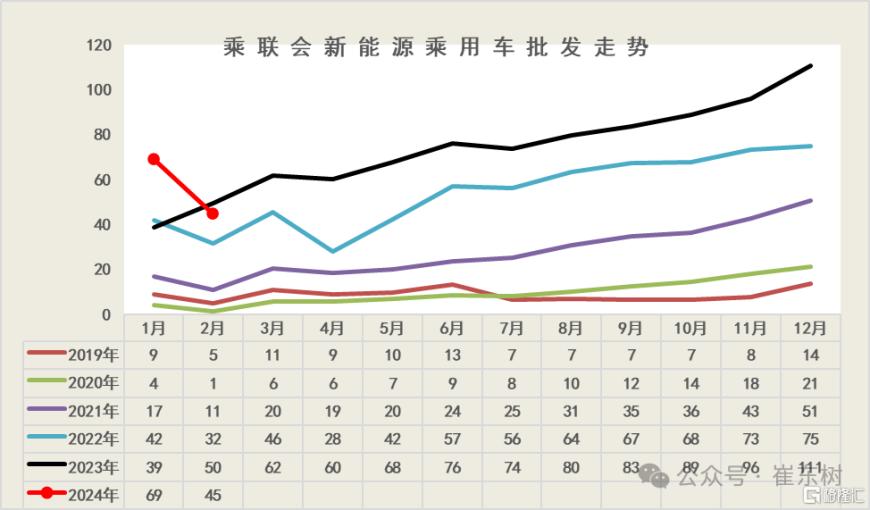

1.2024年2月新能源车批发回落

2024年2月新能源乘用车批发销量达到45万辆,处于当月历史中高位, 由于春节因素和降价干扰,2月回落较大。

2月新能源乘用车批发达到45万辆销量,同比下降10%的幅度较大,但环比下降35%也是较少的。2023年新能源乘用车批发销量达到887万辆,同比增长36%。2024年的1-2月的销量增速在28%,总体温和上涨。

2023年以来由于锂和镍等原材料回落导致动力电池价格有下降的趋势,2月销量较低有利于企业年初减产,去历史库存,实现春节后3月销量的较强增量。

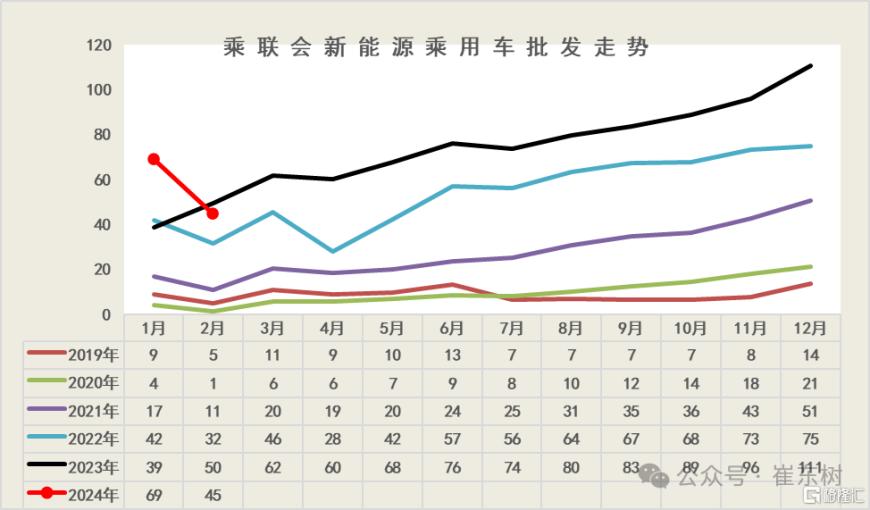

2.2024年2月新能源车零售增速强

2024年2月新能源车市场零售39万辆,同比下降10%,环比下降41%。2022年2月较2021年2月增1.8倍,2023年2月同比增61%,而2024年2月的同比负增长较异常,因为春节销售差,零售增长的速度实际未达到预期。

2023年累计零售775万辆,同比增长36%。2024年1-2月的新能源车的零售107万辆增38%走势相对较稳,低温和燃油车促销潮带来的抑制效应较强。

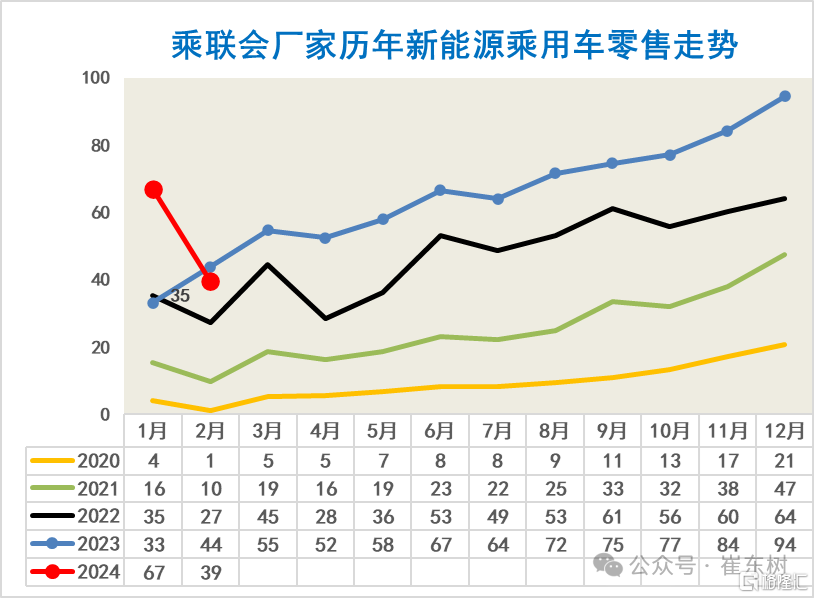

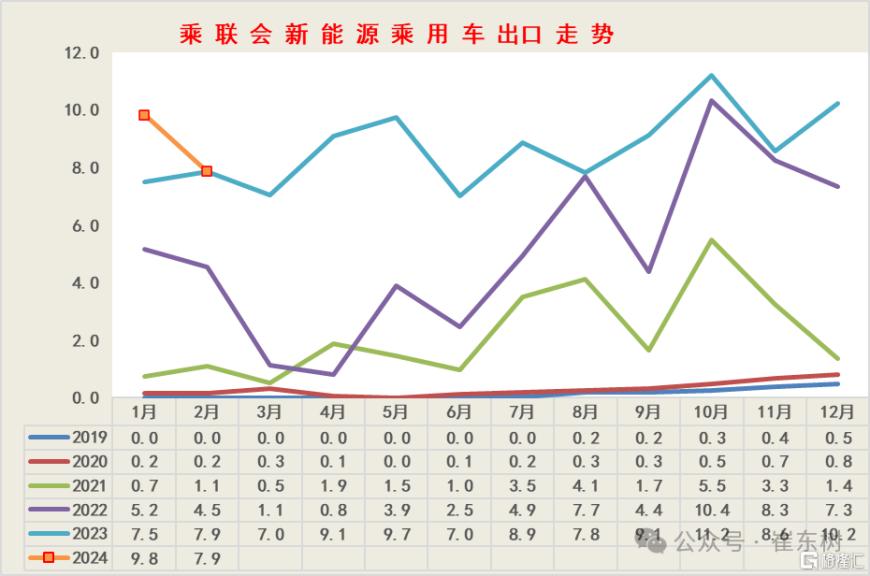

3.2024年2月新能源车出口增速强

2024年2月新能源车出口7.9万辆,同比增长0%,环比下降20%。2023年累计出口104万辆,同比增长71%,占乘用车出口26.4%,较去年同期下降4.8个百分点。

中国制造新能源产品品牌越来越多地走出国门,由于海外认可度持续提升以及服务网络的完善,自主品牌纯电动主要面向发达国家市场,目前出现围堵中国新能源的现象。

2024年1-2月累计出口18万台,同比增15%。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。2023年2月的出口低基数对出口促进加大,未来几个月全年新能源汽车出口预计仍较高增长。

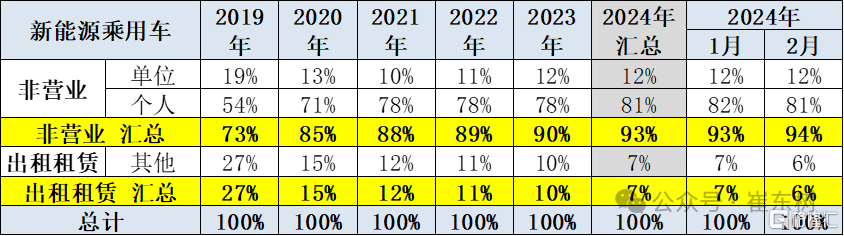

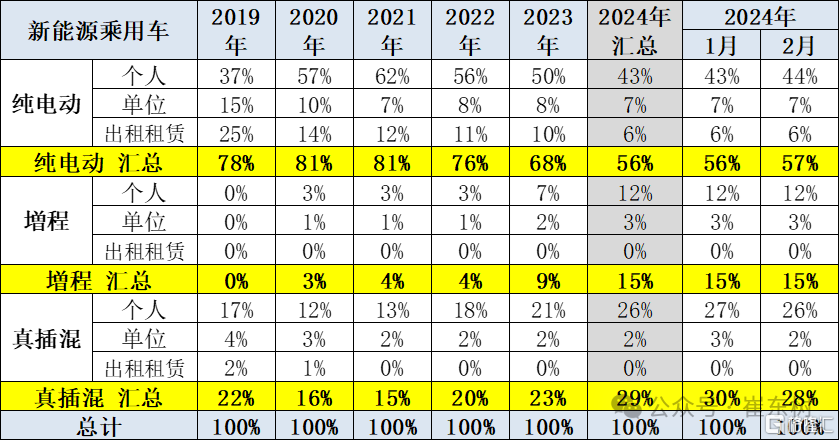

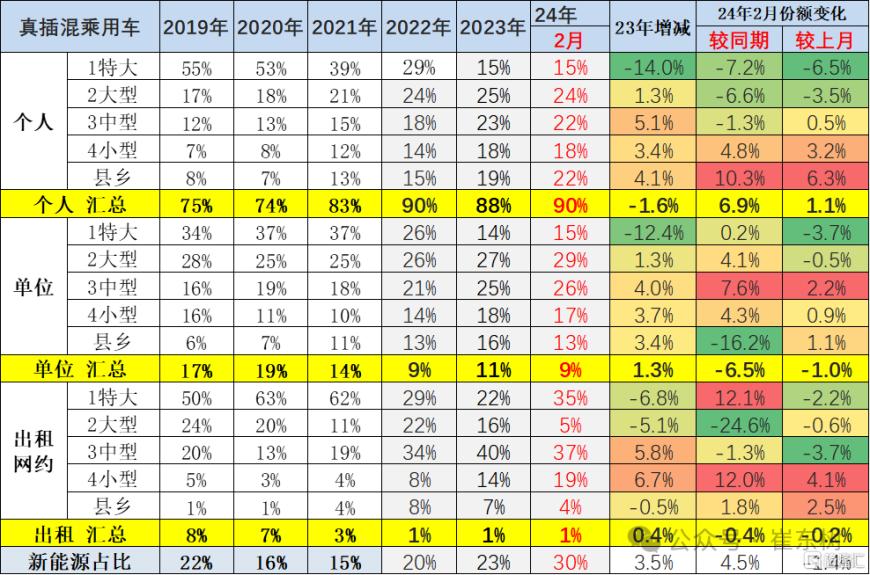

4.新能源乘用车用途特征

2018-2019年新能源乘用车的出租租赁类占比逐步提升,随后2020年开始的纯电动出租租赁的占比持续下降。2月的出租下降,私人消费走强,2023年出租租赁的占比在10%,2月降到6%。

近期插混的私人市场占比也是持续提升,出租租赁的插混需求持续萎缩,纯电动仍是出租最佳选择。2月的纯电动出租租赁比例明显下降。

5.区域市场的表现在逐步改善

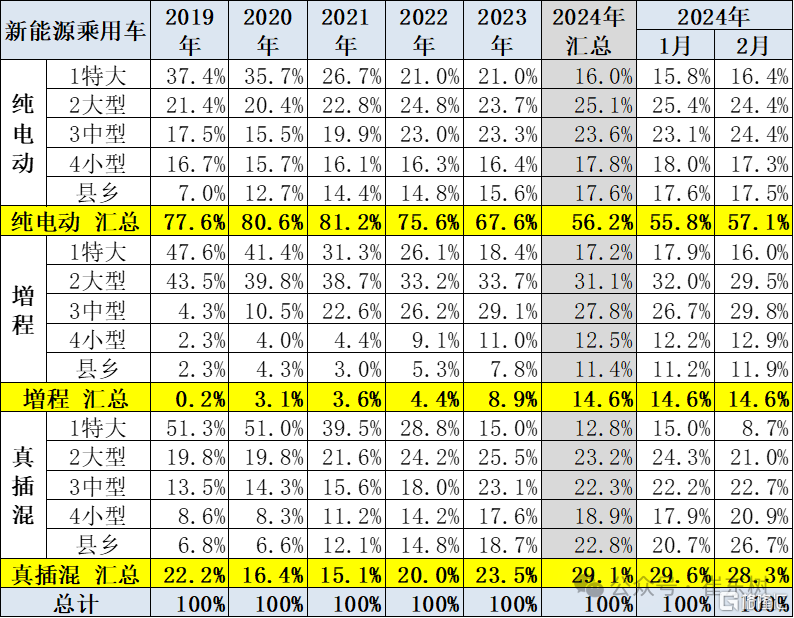

新能源乘用车前几年主要在限购特大城市需求较强,近期持续下行。剔除特大城市的限购因素,2024年纯电动新能源乘用车在大城市占到总销量的比例较2023年下降4个百分点,这也是说明大城市的新能源车市场销量逐步增速放缓,整车和基础的人口规模对需求有约束。由于人口基数大、公共交通差,近期的中型城市市场需求旺盛,县乡市场新能源逐步启动。

6.新能源城市市场的表现在逐步改善

2月的新能源车环比下滑主力是即将逐步限购的上海地区,纯电动销量下降近1万台,带来总体表现较差。2月的新能源车增长主力是苏州、长春等城市。下滑的是上海、深圳、杭州等市场区域。

2024年新能源相对于2023年同期仍是大幅增长,苏州、成都、广州等增长都相对较为迅猛,形成增量的核心推动力量。

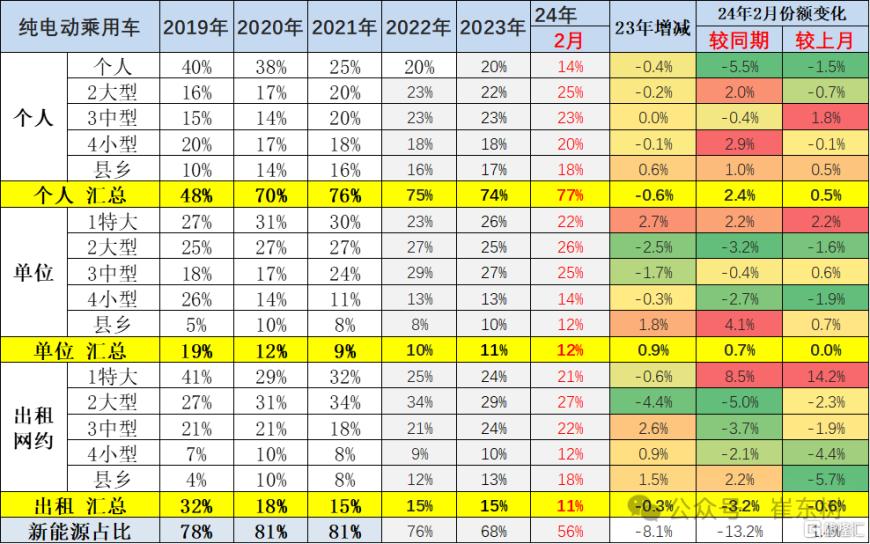

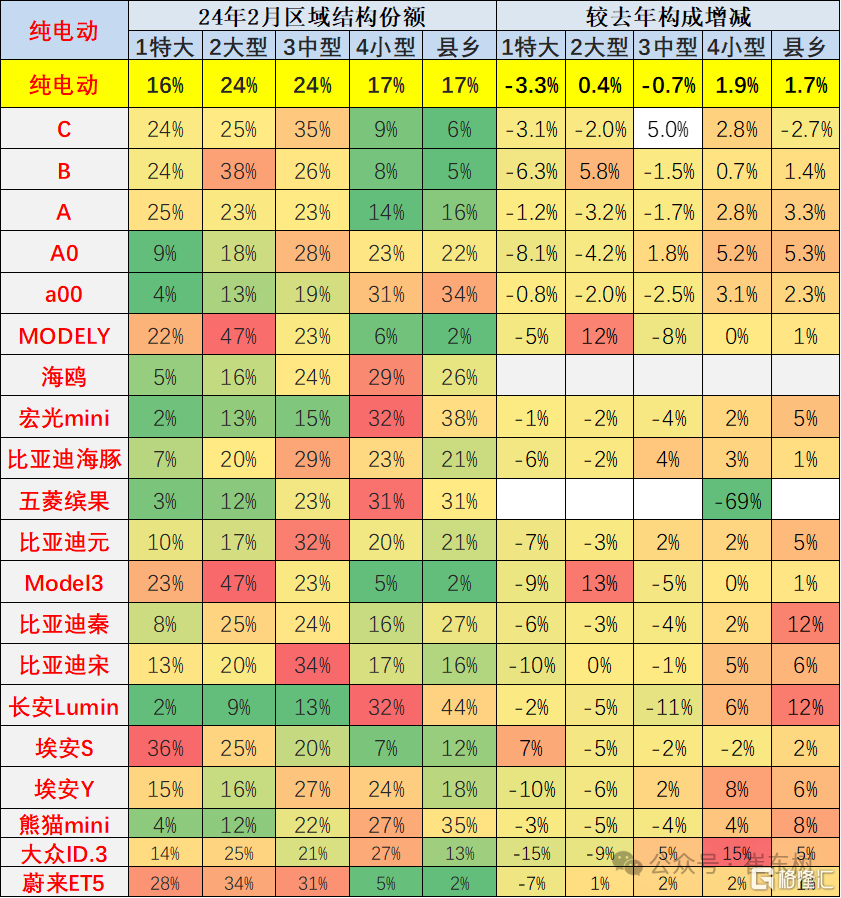

7.纯电动车的区域需求差异

纯电动私人家用市场的逐步启动推动行业发展。近两年限购大城市需求虽然很强,但占比逐步下降,大中型限行城市市场占比持续回升,小城市和县乡市场私人消费市场回升较慢。

纯电动车的租赁市场目前表现逐步的回落,2019年出租租赁占纯电动车销量处于峰值,随后2020年出租租赁的占比下降,2021-2023年表现下降到15%左右,2024年2月下滑到11%,其中大型城市的占比下降明显。

从主力车型的表现来看,也是体现了主力车型在大中城市的需求低迷,尤其是2月相比较同期的增量主要是小城市和县乡市场提升明显。从特斯拉来看,2月份较同期的的主力区域更延伸到中小城市市场,特大型城市的纯电动市场增长相对低迷。

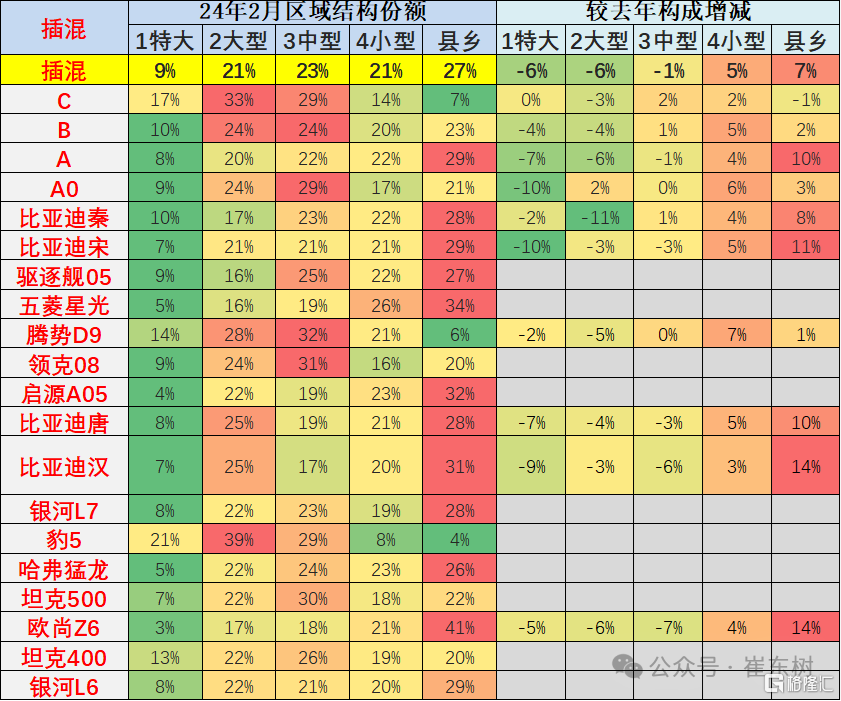

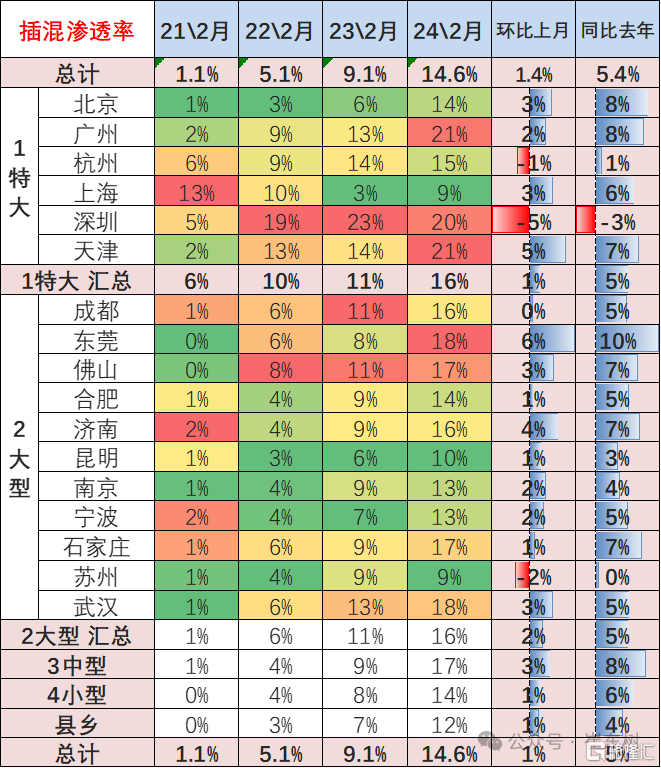

8.插混乘用车的区域需求

插混车型的私人消费市场增量潜力较大,虽然上海减量,但中小城市市场均有较好需求。

插电混动车型的单位用车和出租占比持续萎缩。插混出租租赁车型主要的需求在特大城市和大型城市市场,今年的特大型城市插混出租大幅萎缩。

近几年非限购城市的插电混动车占比逐步提升,比亚迪和吉利相对较强。领克08和银河L7在2月表现很强,超越部分老牌明星车型。

2月插混走强,大中型非限购城市仍是插混主力,限购城市需求占比下降,县乡市场的插混形成较好的推动。

比亚迪汉等限购城市依赖度下降,秦宋等低价插混在中小城市的表现较强。

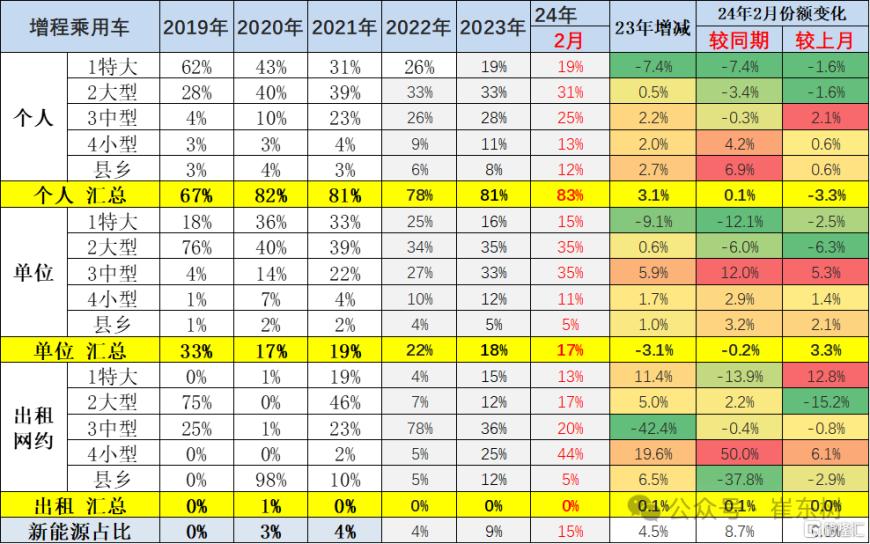

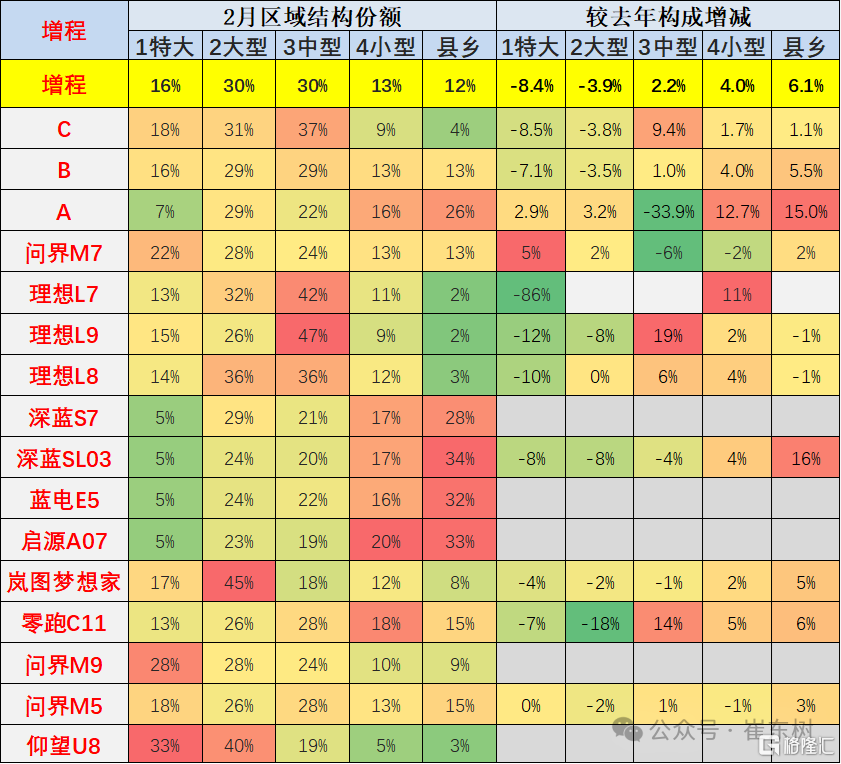

9.増程乘用车的区域需求

增程式乘用车的主要用户是个人和单位,其中单位用户的占比远高于插混用户,体现了插混的车型不如増程适合单位用户。

増程的主力市场仍是大中型城市,但随着问界和深蓝等的增长,小城市和县乡市场也逐步崛起。

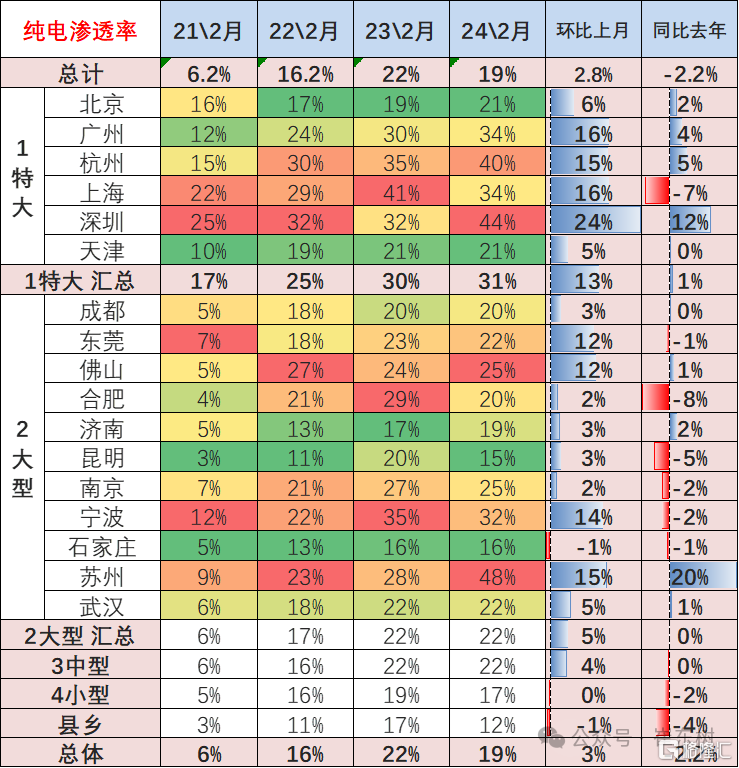

10.纯电乘用车的区域渗透率-2月

目前看限购城市的纯电动车占比大幅提升,从2021年2月的17%上升到2024年的31%。

非限购城市中的大型城市、中型城市和小型城市的纯电动车的销量占比基本相同,今年中等城市的2月上升到22%,县乡市场的渗透率下降也是较异常。

插混在全国各地市场渗透率都持续增长,尤其在特大型城市,今年2月插混车市场占比达到16%;在中小城市市场,插混市场的占比也呈现持续提升的特征,各类城市间的插混渗透率差距相对缩小。

上海由于插混牌照政策的拉动,2月插混占9%,2月回升6%。

11.各区域市场的企业差异化很强

各地出租市场的表现相对差异化较大。今年2月表现较强的出租市场是广东、浙江、江苏、四川等。其中各个厂家在各地的出租市场表现也是差异较大,有些地区的本地产品在本地出租市场的占有率并不一定很高。

私人纯电动市场的特色相对鲜明,高端化趋势极其明显。比亚迪表现优秀,浙江、山东等发达地区基本都是第一。

造车新势力的蔚来汽车、小鹏汽车的表现都是很不错的,而传统造车企业在私人电动车市场表现也较突出。

私人插混市场的比亚迪和长安汽车表现较强,尤其是比亚迪的主力城市全面领先,长安、赛力斯汽车位居第二。理想、吉利也是走势较强。

由于比亚迪之外的插混市场主要是増程式,合资车企的私人插混表现相对偏弱,因此长城和吉利的插混逐步突破的意义很大。

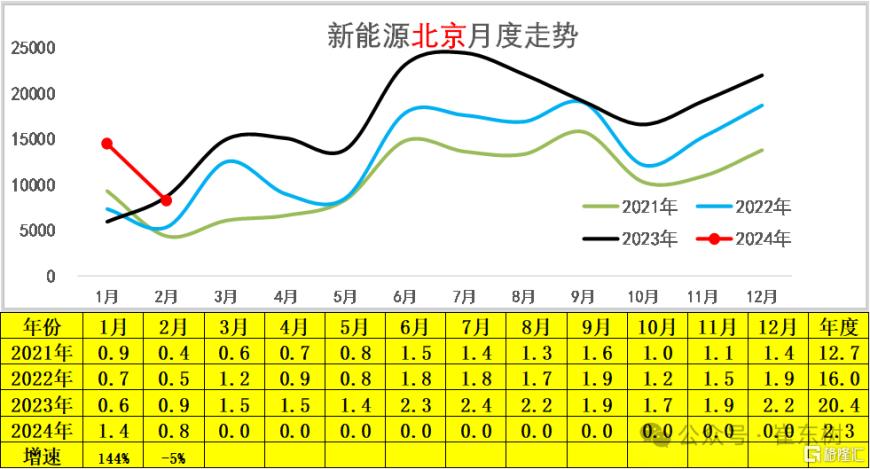

12.北京市场走势

北京市场2024年新能源车市场走势相对较平稳,2024年2月销量达到0.8万台,位于历年同期低位,牌照指标充分消化。

2018年新能源车指标相对紧张以来,2022年北京新能源车市场跟全国走势有反差,目前增速偏低,部分2018年购车的用户应该换车了,但市场总量仍不高,这是指标发放节奏带来的消费受抑制的影响效果。

去年6-12月的北京新能源销量较好,考虑在缺乏指标的情况下,而且特斯拉供车较少,北京2月的表现也是算较强了。北京的新能源车档次总体务实,这也是家用需求较好的体现。

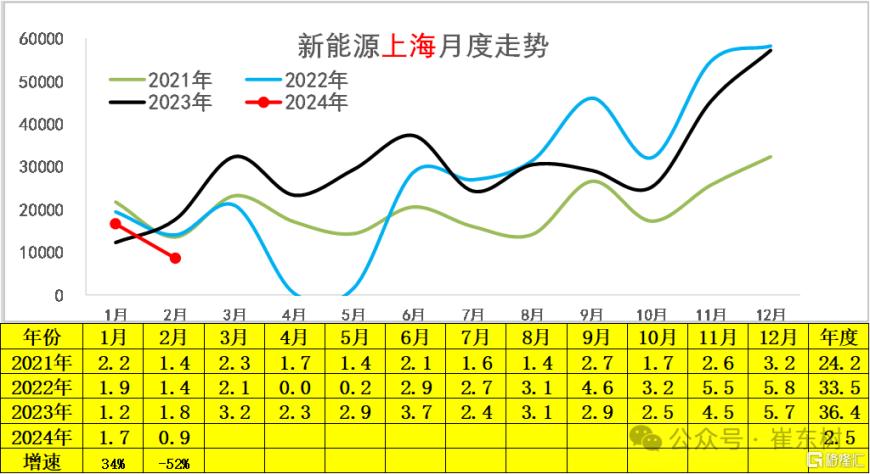

13.上海新能源市场走势

上海市场的新政策走势与北京市场明显反差,2019年至今走势极度平稳。2020年12月份开始出现年末抢购行情,2024年的2月销量下降较大,上海新能源车呈现增长放缓特征。

2024年2月份上海的新能源车市场销量达到0.9万台,相对去年2月的1.8万下降52%,去年的上海新能源车遭遇政策调整的影响目前已经明显恢复,牌照政策收紧带来的抢牌照行情影响不大。

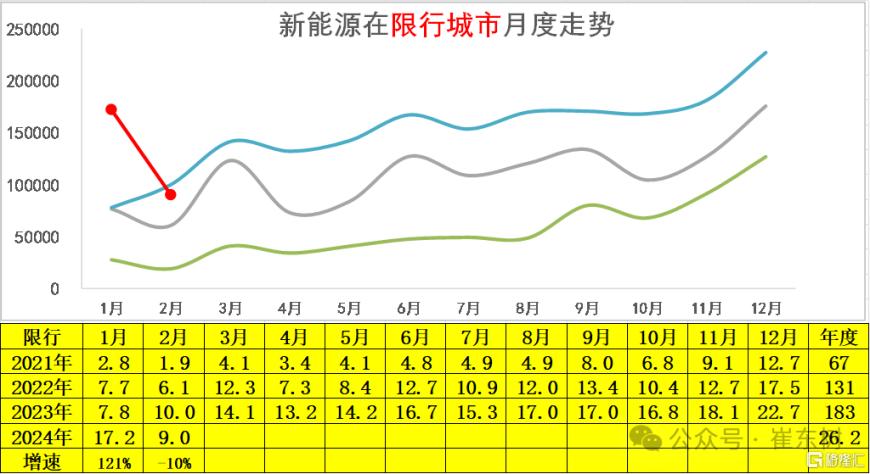

14.限行城市的新能源乘用车市场走势

新能源车在限行城市的表现相对较强,2024年2月份达到9万台水平,同比增长下降10%的较低水平。

2024年累计的新能源车的销量达到26万的水平,2024年限行城市的增长体现了限行城市购买新能源车的需求持续增长。

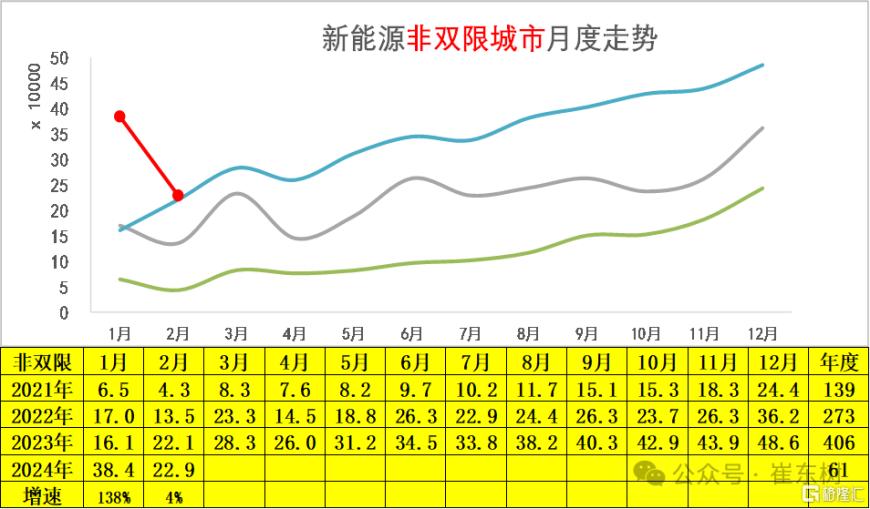

15.不限购不限行地区的新能源乘用车市场走势

非双限城市也就是说我们燃油车不限购、不限行的地区。由于传统车不限购、不限行,这些城市的新能源车需求是真正市场需求。目前来看非双限城市也是相对增长极其迅猛的,这类城市在全国的区域相对较广,新能源车销量目前也呈现一个相对较高的水平。

2022年非双限城市累计达到273万台水平,同比增长96%,呈现了强势增长特征。2023年新能源车在非双限城市销量406万台的表现极其优秀,2024年1-2月份销售61万台增速70%的表现很强。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26