中诚信国际:不良资产证券化2024年度展望

●发行方面,2023年商业银行不良贷款余额和关注类贷款余额继续增加,不良资产处置压力较大,不良资产支持证券发行单数与规模均大幅增长,其中,个人抵押类及个人信用类NPL产品是最主要的两种产品类型。

●个人抵押类NPL产品:发行单数增加16单,发行规模增长191.77%;国有银行为主力发起机构;平均发行利率上升32BP至3.29%;2023年发行产品的预计毛回收率平均下降3%,优先级证券预期期限平均增加1个月。2020年以来发行的产品回收延后情况明显,相同存续期限的累计回收率较之前年度下降8个百分点;预计2024年到期产品中有4单产品的实际回收金额低于预期水平20%以上。

●个人信用类NPL产品:发行单数增加31单,发行规模增长32.42%;股份制银行的发行量约为国有银行的2倍;平均发行利率上升21BP至2.86%;基础资产仍以信用卡不良贷款为主,新增汽车分期、车主信用贷等不良债权;2023年发行产品的资产池平均逾期时间减少2个月,但预计毛回收率继续下降至12.65%;累计存续时间约3年的产品实际回收金额超过预计回收金额。

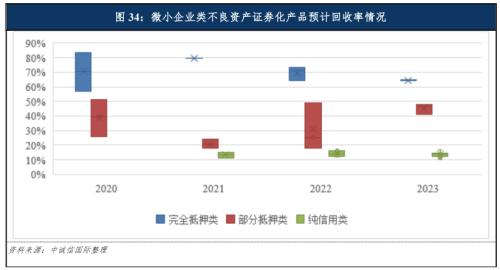

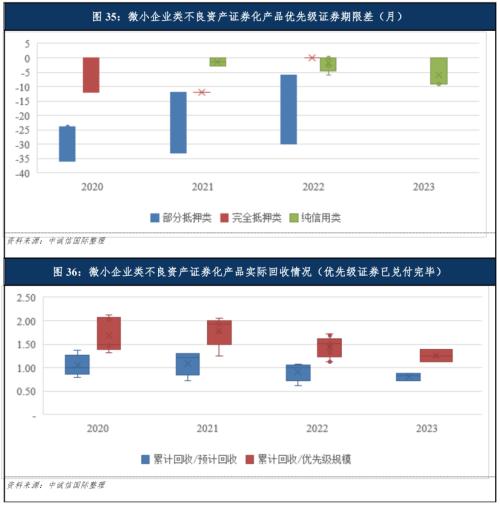

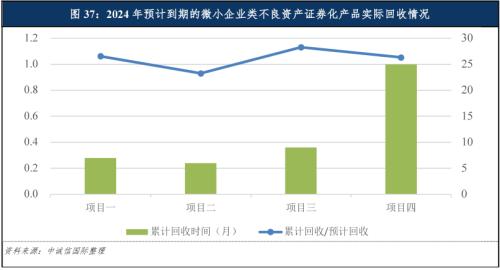

●微小企业类NPL产品:发行单数增加4单,发行规模增长45.84%;国有银行及股份制银行发行量相当;平均发行利率上升4BP至2.93%;2023年发行的抵押类产品资产池加权平均逾期时间明显缩短,信用类产品随资产池加权平均逾期时间的增加预计毛回收率有所下降;累计存续时间满2年的产品实际回收金额超过预计回收金额。

●政策方面,监管部门通过多个文件的出台对不良资产的认定标准及处置方式进行了更为完善和明确的约定,进一步推进不良资产的及时发现、妥善处理和有效防范。

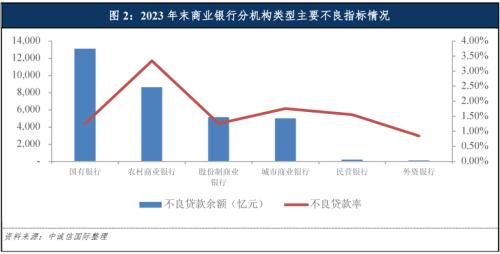

2023年,商业银行不良贷款余额持续上升,处置清收力度不减,不良率略有改善,资产质量总体平稳;城农商行不良资产处置压力较大,中小银行的风险防控仍需重点关注。

近年来商业银行不良贷款余额及关注类贷款余额持续攀升,截至2023年末,商业银行不良贷款余额为3.23万亿元,较2022年末增加2,427亿元,增长8.14%;关注类贷款余额为4.46万亿元,较2022年末增加3,550亿元,增长8.64%。2023年继续保持不良资产处置力度,全年处置不良资产3万亿元。截至2023年末,商业银行关注类贷款占比为2.20%,较2022年末下降0.05个百分点;不良贷款率为1.59%,较2022年末下降0.04个百分点。

按机构类型来看,截至2023年末,国有银行、农村商业银行、股份制银行和城市商业银行的不良贷款余额分别为13,132.80亿元、8,623.44亿元、5,164.23亿元和5,017.05亿元,不良贷款率分别为1.26%、3.34%、1.26%和1.75%。其中,城市商业银行的不良贷款余额增速最快,同比增长14.27%,高于其他三类商业银行;农村商业银行的不良率最高,较上年末小幅增长0.12个百分点至3.34%,或主要受小微企业风险暴露的影响,未来仍需关注中小银行机构的风险防范和处置。

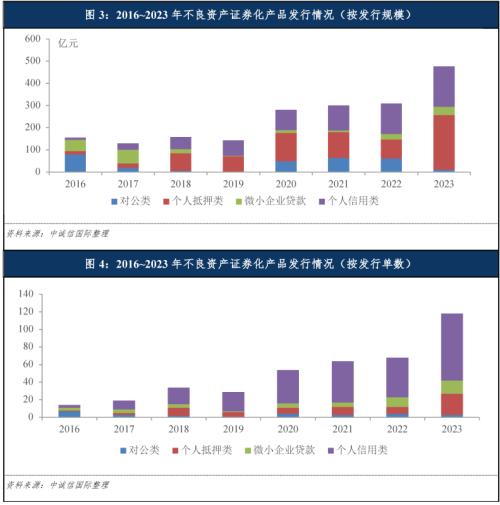

2023年,不良资产支持证券发行单数与规模相较上年都出现大幅增长;个人信用类产品发行单数占比及个人抵押类产品发行规模占比均超过半数,是不良资产证券化最主要的两种产品类型;不良资产支持证券换手率达40.61%,相较其他类型资产证券化产品二级交易更为活跃。

截至2023年末,银行间市场累计发行400单不良资产证券化产品(以下或简称“NPL产品”),累计发行规模1,956.71亿元,累计消化不良贷款本息余额[1]10,467.26亿元。其中,2023年共发行118单NPL产品,较2022年增加50单;发行规模合计476.51亿元,同比增长53.91%;消化不良贷款本息余额2,845.86亿元,同比增长49.67%。分基础资产类型来看,个人抵押类、个人信用类、微小企业类和对公类NPL产品发行单数占比分别为20.34%、64.41%、12.71%和2.54%;个人抵押类、个人信用类、微小企业类和对公类NPL产品发行规模占比分别为51.82%、38.20%、7.73%和2.24%。

从交易量来看,得益于一级市场发行量大幅上升,2023年NPL产品二级市场交易量同比上升8.43%至196.75亿元,交易笔数616笔,笔均金额0.32亿元,换手率为40.61%。尽管换手率有所下降,但仍高于全部信贷资产证券化产品23.98%的换手率,NPL产品二级市场交易活跃度相对更高。

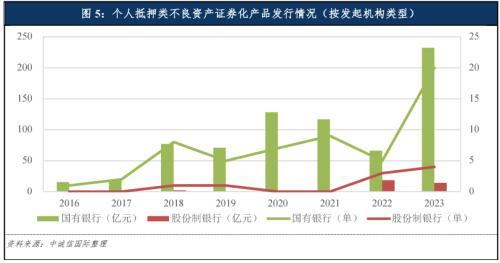

2023年,个人抵押类NPL产品发行单数和规模增长较快。国有银行仍为主要发起机构,基础资产分散性较好,仍以广东、河南为主,股份制银行发起的产品基础资产逾期时间明显下降。新发行产品对回收金额及回收时间的估计更为谨慎;近年来,部分存续产品回收时间延后明显,实际回收情况与预计偏离度较大。

发行情况

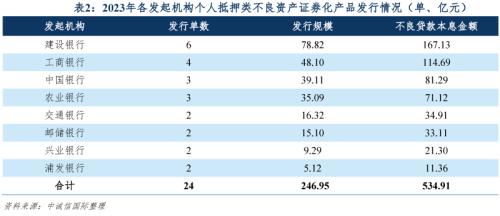

2023年全年共计发行个人抵押类NPL产品24单,较上年增加16单;发行规模合计246.95亿元,较上年增长191.77%;消化个人抵押类不良贷款534.91亿元,较上年增长213.48%。

发起机构方面,国有银行仍为个人抵押类NPL产品主要的发起机构。2023年,国有银行共发行个人抵押类NPL产品20单,发行规模合计232.54亿元,分别占全年NPL发行总单数和总规模的16.95%和48.80%;股份制银行共发行4单,发行规模合计14.41亿元,分别占全年NPL发行总单数和总规模的3.39%和3.02%。

2023年,共有8家银行参与发起个人抵押类NPL产品,发行规模前五位的发起机构分别为建设银行、工商银行、中国银行、农业银行和交通银行,占比分别为31.92%、19.48%、15.84%、14.21%和6.61%。其中,交通银行首次发行个人抵押类NPL产品;建设银行消化个人抵押类不良贷款本息金额最高,为167.13亿元。

发行利率方面,2023年个人抵押类NPL产品优先级(AAAsf)证券发行利率区间为2.96%~3.60%,平均为3.29%,较上年上升32BP,主要系2023年资金面较上年略有收紧叠加房地产市场下行所致;2023年全年发行利率呈现先降后升的态势,5月发行利率降至最低点2.96%,12月初发行利率均值回升至3.48%。2023年11月《商业银行资本管理办法》出台,明确不良贷款证券化风险暴露的风险权重最低为100%,使得NPL产品风险报酬预期增加,2023年末的发行利率随之上升。从利差水平来看,个人抵押类NPL产品优先级(AAAsf)利差从2022年的90BP增加至2023年的101BP,整体较上年有所扩大。

产品特征

从基础资产特征来看,2023年发行的个人抵押类不良资产证券化产品具有以下特点:

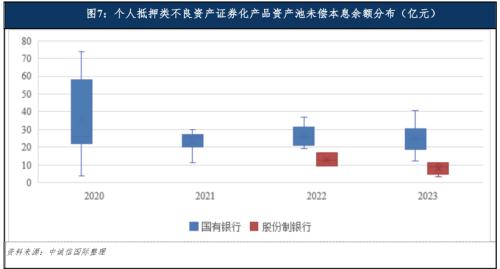

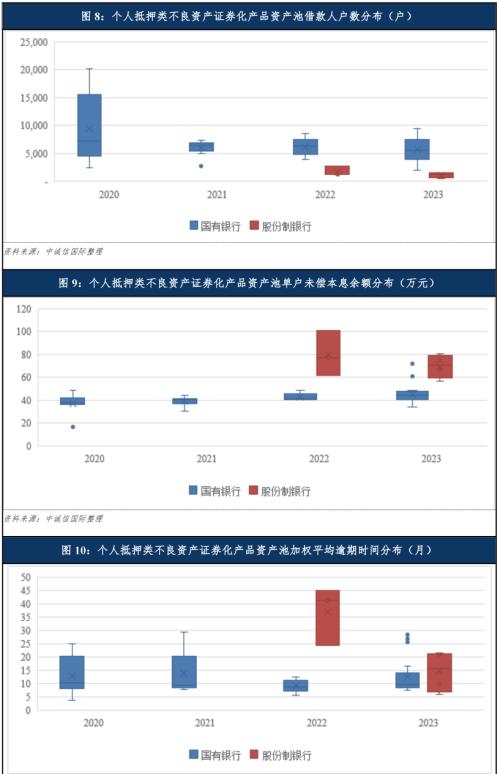

资产池规模方面,单个产品的资产池未偿本息余额差异较大,整体集中于10~30亿元,平均为22.29亿元,最大为40.74亿元,最小为3.51亿元。国有银行发起的产品资产池未偿本息余额均值约为股份制银行的3倍。

单户集中度方面,国有银行和股份制银行发起的产品资产池户数均值较上年均有下降,分别由上年的6,210户和1,740户下降至5,745户和1,379户,资产池集中度略有上升。国有银行发起的产品单户平均未偿本金余额均值从上年的42.85万元上升至45.28万元,股份制银行发起的产品单户平均未偿本金余额均值由上年的79.76万元下降至69.63万元。对比来看,国有银行的产品相较于股份制银行发起的产品借款人户数更多,单户平均未偿本息余额更小,分散性更好。

地区方面,整体来看基础资产借款人地区分布较为分散,相对集中于广东、河南、江苏、四川和福建等省份,上述前五大地区未偿本息余额为191.51亿元,占全部未偿本息余额的68.70%。2023年发行的24单个人抵押类NPL产品中,有16单产品未偿本息余额占比最大的地区为广东省;另外,与之前年度相比,抵押物位于四川省的入池资产规模增长较为明显。

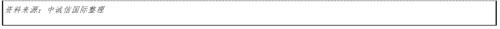

逾期时间方面,国有银行发起的产品中基础资产加权平均逾期时间均值为12.35个月,整体区间幅度与上年相差不大;股份制银行发起的产品基础资产加权平均逾期时间为14.51个月,较上年均值36.72个月下降明显。

兑付频率方面,2023年发行的个人抵押类NPL产品兑付频率均为按半年,与之前发行的产品相同。

流动性储备方面,2023年发行的个人抵押类NPL产品流动性储备金倍数[2]为1倍或1.5倍,发行单数占比分别为54.17%和45.83%,其中国有银行发起的产品中流动性储备金倍数多为1倍,股份制银行发起的产品流动性储备金倍数全部为1.5倍。

资产表现

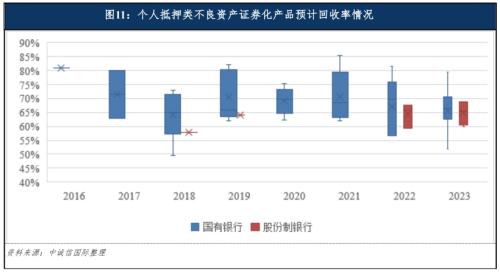

预计回收方面,2023年发行的个人抵押类NPL产品预计回收率平均为64.34%,较上年略有下降;其中国有银行平均预计回收率由上年的68.42%下降至64.67%;股份制银行平均预计回收率由上年的65.09%下降至62.73%。产品期限方面,2023年新发行产品优先级证券平均预期期限有所上升,国有银行发起的产品优先级证券平均预期期限由上年的30.36个月上升至31.18个月,股份制银行发起的产品优先级证券平均预期期限由上年的29.82个月上升至31.70个月。整体来看,个人抵押类NPL产品回收金额和回收时间的估计较之前更为谨慎。

实际回收表现方面,截至2023年末,优先级证券已经兑付完毕的个人抵押类NPL产品的基础资产预计毛回收率平均为68.27%,实际平均毛回收率已达65.25%。其中,2020年之前发行的产品平均存续时间为64.50个月,累计回收金额平均为预期回收金额的1.0037倍;2020年及之后发行的产品平均存续时间为40.63个月,目前累计回收金额平均为预期回收金额的77.76%。部分优先级证券兑付完毕的产品尚未清算,预计将仍有部分现金流回收,随着时间的累积,累计回收金额将逐渐接近甚至高于预期。

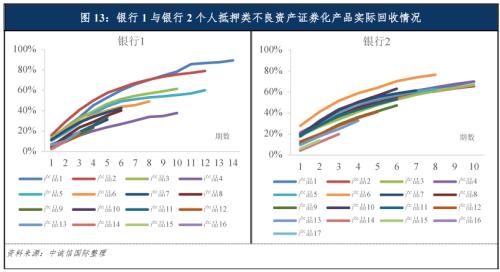

另外,近年发行的个人抵押类NPL产品的回收呈现延后的情况,同一系列产品回收时间逐渐后移,相同存续期限下近年发行的产品累计回收率有所下降。以银行1和银行2为例,2020年之前发行的产品发行一年后累计回收率平均为21.21%和30.96%,发行两年后累计回收率平均为38.40%和47.40%;2020年及之后发行的产品发行一年后累计回收率平均为13.23%和21.41%,发行两年后累计回收率平均为28.78%和40.51%。两家银行均出现近年发行的产品一年及两年内回收率较之前产品下降的情况,回收时间呈现出一定程度上的延后情况。

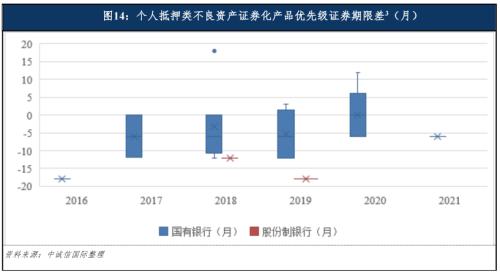

产品期限方面,个人抵押类NPL产品的优先级证券预期期限平均为30个月左右。截至2023年末,已发行的66单个人抵押类NPL产品中共有24单产品的优先级证券已全部偿付。2020年之前发行的产品实际到期日平均早于预期到期日4.46个月,受宏观经济下行及房地产市场持续低迷的影响,2020年及之后发行的产品实际到期日平均仅早于预期到期日0.72个月,并有2单产品出现优先级证券实际到期日晚于预期到期日的情况。这两单产品在预期到期日的实际回收率分别低于其预计回收率24.46个百分点和28.43个百分点,实际到期日分别晚于预计到期日12个月及6个月。整体上看,个人抵押类NPL产品实际期限与预期期限的差距逐年减小。

另外,有9单个人抵押类NPL产品的优先级证券预计将于2024年到期,其中已有1单未能在预期到期日兑付完毕,其回收偏离度为28.58%;另有3单产品存在回收明显延后的情况,偏离度分别为20.68%、25.81%和30.03%。其余产品回收情况与预期相差不大,风险可控。

2023年,个人信用类NPL产品发行单数与规模均较上年大幅增长,股份制银行发行量近年来增速尤为明显。基础资产类型以信用卡不良贷款为主,新增汽车分期、车主信用贷等不良债权作为补充;基础资产逾期时间虽然有所缩短,但预计毛回收率仍呈下降趋势;个人信用类NPL产品回收表现较为稳定,优先级证券实际期限基本符合预期。

发行情况

2023年,个人信用类[4]NPL产品共发行76单,发行规模合计182.04亿元,发行单数和发行规模分别较上年分别增长68.89%和32.42%;消化不良贷款本息余额2,029.30亿元,同比增长37.73%。

基础资产类型方面,以信用卡消费贷款作为基础资产的NPL产品近年来在全部个人信用类NPL产品发行总单数和发行总规模的占比均超过80%。

发起机构方面,2023年个人信用类NPL产品的发起机构仍然以国有银行及股份制银行为主。其中,国有银行共发行23单,发行规模合计66.01亿元,分别占全年NPL发行总单数和总规模的19.49%和13.85%;股份制银行共发行52单,发行规模合计115.47亿元,分别占全年NPL发行总单数和总规模的44.07%%和24.23%;城商行方面,仍只有江苏银行发起1单个人信用类NPL产品。

2023年,共有15家银行参与发起个人信用类NPL产品,发行规模前五位的发起机构分别为招商银行、中信银行、建设银行、浦发银行和广发银行,发行规模占比分别为16.27%、13.41%、10.98%、10.22%和7.37%。其中,建设银行和招商银行也是累计发行规模前两位的发起机构,分别占17.56%和14.60%;2023年浦发银行消化个人信用类不良贷款本息金额最大,为282.82亿元。

发行利率方面,2023年个人信用类NPL产品优先级(AAAsf)证券发行利率区间为2.53%~3.30%,平均为2.86%,较上年上升21BP,与整体资金面变化趋势一致;与个人抵押类NPL产品一样,2023年全年发行利率呈现先降后升的态势,8月末发行利率降至最低点,12月发行利率均值回升至3.15%。从利差水平来看,个人信用类NPL产品优先级证券(AAAsf)利差从2022年的51BP上升至2023年的58BP。

产品特征

从基础资产特征来看,2023年发行的个人信用类NPL产品具有以下特点:

资产类型方面,2023年发行的产品基础资产仍以信用卡消费贷款为主,除信用卡透支作为基础资产以外,农业银行新增信用卡汽车分期作为基础资产;另有8单产品基础资产为个人消费贷款,3单产品基础资产为个人汽车贷款。此外,平安银行在个人汽车贷款的基础上混合了消费贷车主附加信用贷款。

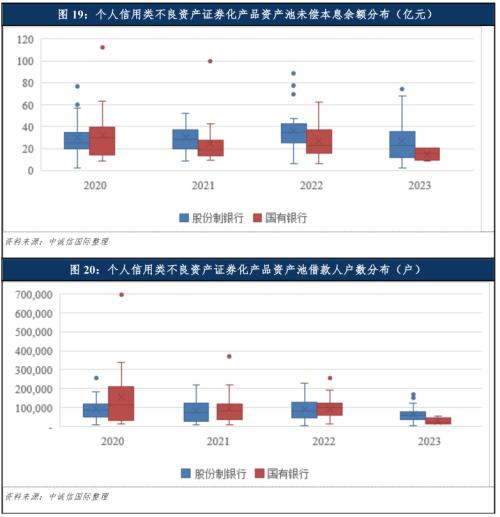

资产池规模方面,2023年发行的个人信用类NPL产品资产池未偿本金余额平均为26.70亿元。其中,国有银行发起的产品资产池未偿本金余额平均为26.52亿元,股份制银行发起的产品资产池未偿本金余额平均为27.13亿元,均较上一年有所下降。

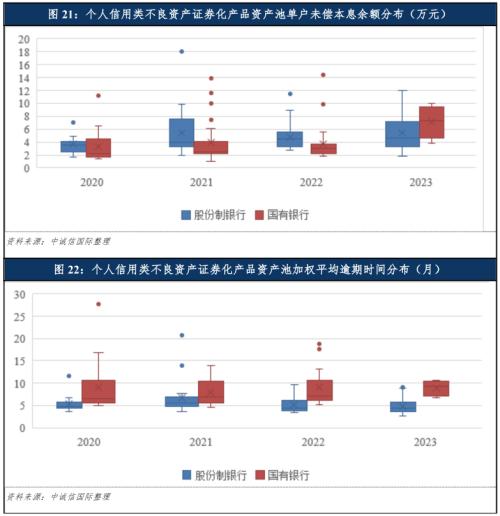

单户集中度方面,国有银行和股份制银行发起的产品入池资产单户平均未偿本息余额均值分别为4.35万元和5.37万元,较上年有所增加。按基础资产类型看,一般消费贷款NPL产品、个人汽车贷款NPL产品和信用卡消费贷款NPL产品单户平均未偿本息余额均值分别为9.24万元、8.95万元和4.39万元,其中,一般消费贷款和个人汽车贷款NPL产品单户平均未偿本息余额较2022年有所下降,而信用卡消费贷款NPL产品单户平均未偿本息余额较2022年的3.86万元有所上升。

地区方面,入池资产借款人主要分布在广东、浙江和河南等经济发达或人口众多的地区,2023年发行的76单个人信用类NPL产品中,有66单产品未偿本息余额占比最大的地区是广东省。

逾期时间方面,国有银行和股份制银行发起的产品入池资产加权平均逾期时间均值分别为8.95个月和4.87个月,均与上年差异不大。按基础资产类型看,一般消费贷款NPL产品、个人汽车贷款NPL产品和信用卡消费贷款NPL产品加权平均逾期时间均值分别为8.63个月、4.43个月和5.90个月,其中,以一般消费贷款和信用卡消费贷款NPL产品加权平均逾期时间均值较2022年的9.81个月和7.12个月有所下降。

兑付频率方面,2023年发行的个人信用类NPL产品共有24单按月或按双月进行兑付,主要为4家股份制银行发起的产品,且基础资产均为信用卡消费贷款;其余产品采取按季或按半年兑付。个人信用类不良贷款具有小额分散的特征,回收表现可预测性较强,现金流分布相对平滑,加快兑付频率有利于缓解资金沉淀,未来高频兑付的产品占比有望进一步提升。

流动性储备金方面,2023年发行的产品中流动性储备金倍数为1倍、1.2倍、1.5倍及2倍的单数占比分别为55.26%、6.58%、32.89%和5.26%。按发起机构看,共有9家发起机构采用流动性储备金倍数为1倍的方式,较2022年增加1家。

资产表现[5]

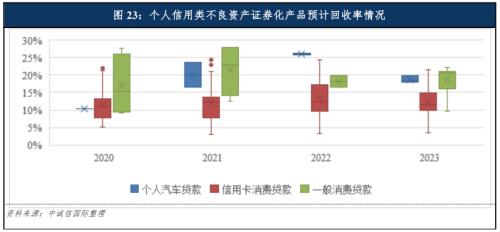

预计回收方面,2023年发行的个人信用类NPL产品预计毛回收率平均为12.65%,较2022年的13.46%有所下降。考虑到基础资产的加权平均逾期时间均值从上年的8.59个月下降至6.79个月,而单户平均未偿本息余额均值仅从上年的4.58万元小幅增加至4.99万元,我们预计,导致预计毛回收率下降的因素一方面可能是历史回收表现的变化,另一方面可能是对于个人信用类不良贷款的整体回收估计更加谨慎。分资产类型来看,个人汽车贷款和一般消费贷款NPL产品的预计回收率依然高于信用卡消费贷款NPL产品。

实际回收表现方面,截至2023年末,优先级证券已经兑付完毕的个人汽车贷款、一般消费贷款和信用卡消费贷款NPL产品的基础资产预计毛回收率均值分别为17.74%、17.23%和11.78%,实际毛回收率均值分别为20.83%、18.71%和11.35%,个人汽车贷款和一般消费贷款NPL产品回收水平高于预期,信用卡消费贷款NPL产品回收水平与预期基本一致。其中,2020年和2021年发行的产品平均存续时间约为34.74个月和35.21个月,累计回收金额/预计总回收金额平均分别为1.16倍、1.09倍,实际累计回收率达到预期水平。按资产类型来看,2022年以前发行的一般消费贷款、个人汽车贷款和信用卡消费贷款NPL产品累计回收金额/预计总回收金额平均分别为1.30倍、1.18倍和1.00倍,信用卡消费不良贷款实际回收值与预测值最为接近。按发起机构类型看,国有银行发起的产品近年来实际回收率平均为15.44%,高于股份制银行的9.67%;同时,国有银行发起的产品累计回收金额/预计总回收金额的平均为1.23倍,高于股份制银行的0.89倍。

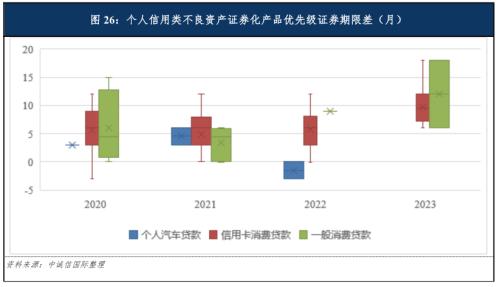

产品期限方面,截至2023年末,已有201单个人信用类NPL产品的优先级证券得到全部偿付,其中,198单产品优先级证券在预期到期日或之前得到足额偿付,实际到期日平均早于预期到期日5.54个月;2单信用卡消费贷款NPL产品和1单以个人汽车贷款NPL产品优先级实际到期日晚于预期到期日。个人信用类NPL产品的实际回收时间分布与预期基本一致,绝大多数优先级证券能够如期兑付完毕。

另外,有19单个人信用类NPL产品的优先级证券将于2024年到期,目前整体回收情况良好,仅有2单信用卡消费贷款NPL产品的实际回收金额未达预期,但偏离度分别为10.24%和6.18%,风险相对可控。

2023年,微小企业类NPL产品发行单数与规模均较上年有所增长,国有银行及股份制银行发行量相当。信用类产品资产池分散性有所提高,随着逾期时间增加,预计毛回收率有所下降;抵押类产品资产池加权平均逾期时间明显缩短,但预计毛回收率仍呈下降趋势,且预计回收时间后移;微小企业类NPL产品回收表现较为稳健,优先级证券基本能够在预期到期日前兑付完毕。

发行情况

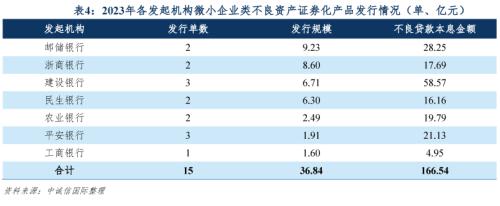

2023年,微小企业类NPL产品发行单数及规模均有所增长。全年共发行15单,较上年增加4单;发行规模合计36.84亿元,同比增长45.84%;消化不良贷款本息余额166.54亿元,同比增长47.44%。

发起机构方面,2023年微小企业类NPL产品发起机构包括国有银行和股份制银行。国有银行共发起微小企业类NPL产品8单,发行规模合计20.03亿元,分别占全年NPL发行总单数和总规模的6.78%和4.20%;股份制银行共发起7单产品,发行规模合计16.81亿元,分别占全年NPL发行总单数和总规模的5.93%和3.53%。

2023年,共有7家银行参与发起微小企业类NPL产品,其中邮储银行发行规模最大,为9.23亿元,同时邮储银行也是首次尝试发行微小企业类NPL产品;建设银行消化小微不良贷款本息金额最大,为58.57亿元。

发行利率方面,2023年微小企业类NPL产品优先级证券(AAAsf)发行利率区间为2.50%~3.74%,平均为2.93%,较上年小幅上升4BP,与整体资金面变化趋势一致。从利差水平来看,微小企业类NPL产品优先级证券(AAAsf)利差从2022年的76BP下降至2023年的67BP。

产品特征

从基础资产特征来看,2023年发行的微小企业类NPL产品具有以下特点:

基础资产类型方面,2023年发行的产品基础资产以信用贷款为主,部分产品资产池含有抵押贷款,纯信用类、部分抵押类和完全抵押类产品分别为9单、3单和3单。其中,部分抵押类产品资产池中附带抵押担保的资产未偿本息余额占比均达到了85%以上,抵押物主要为住宅。另外,基础资产新增以汽车作为抵押物的个人经营类不良贷款,与房产抵押相比,处置汽车作为回收来源不确定性较大,这一类产品的回收来源仍主要是借款人。

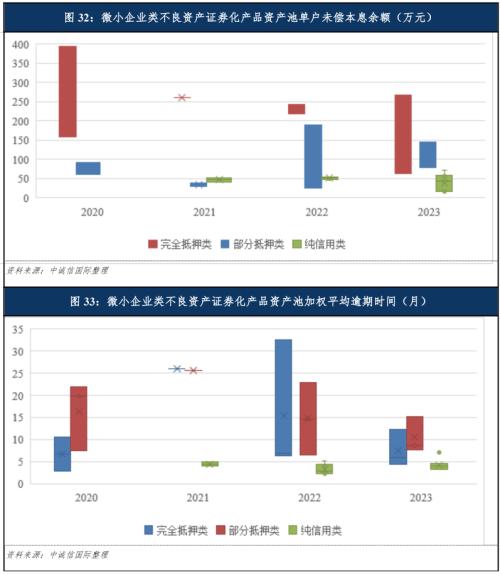

资产池规模方面,2023年发行的微小企业类NPL产品资产池未偿本息余额最大为22.58亿元,最小为4.78亿元,不同产品资产池规模差异较大,平均为11.10亿元,较2022年的10.27亿元有小幅增长。发起机构通过单次发行资产证券化产品消化微小企业不良贷款的金额增大,单次处置效率有所提高。

单户集中度方面,纯信用类资产池借款人户数均值由2022年的2,836户增加至2023年的4,570户,分散性有所提高;部分抵押类资产池由于抵押类资产占比的升高,借款人户数减少,分散性有所下降。从单户平均未偿本息余额来看,2023年股份制银行纯信用类资产池单户平均未偿本息余额均值为16.82万元,远低于国有银行的48.11万元;部分抵押类资产池单户平均未偿本息余额未发生明显变化。

逾期时间方面,纯信用类产品基础资产加权平均逾期时间均值由上年的3.22个月增加至4.08个月;部分抵押类和完全抵押类产品基础资产加权平均逾期时间均值分别为10.49个月和7.54个月,较上年大幅下降,反映出发起机构处理附带抵押担保的微小企业不良贷款有所提前。

兑付频率方面,2023年发行的部分抵押类产品和完全抵押类产品均按半年进行兑付;纯信用类产品均按季兑付,与个人信用类NPL产品相比兑付频率较低。

流动性储备金方面,仅有一单纯信用类产品流动性储备金倍数设置为1倍,其余微小企业类NPL产品流动性储备金倍数均为1.5倍。

从交易结构设置来看,部分抵押类产品和完全抵押类产品在兑付频率和流动性储备金设置方面与个人抵押类NPL产品基本相似,但纯信用类产品较个人信用类NPL产品兑付频率更低、流动性储备金倍数更高。

资产表现

预计回收表现方面,2023年发行的微小企业类NPL产品中,纯信用类产品基础资产逾期时间有所增加,预计回收率也小幅下降,由2022年的14.17%降至13.75%。部分抵押类产品由于基础资产的抵押担保比例提高到85%以上,因此该类型产品的预计回收率均值也由2022年的30.70%增加至45.16%。完全抵押类产品基础资产的预计回收率均值为64.36%,较2022年的69.44%有所下降,优先级证券的平均预期期限从2022年的25.02个月增加至30.07个月,回收金额下降的同时回收时间延长,反映出对于不动产抵押物处置回收效率的估计趋于谨慎。

实际回收表现方面,截至2023年末,优先级已经兑付完毕的微小企业类NPL产品的基础资产预计毛回收率平均为37.53%,实际回收率平均为39.74%,回收情况达到预期水平。其中2020年和2021年发行的产品平均存续时间约为34.40个月和24.40个月,累计回收金额分别为预计回收金额的1.05倍和1.09倍,累计回收金额对优先级证券发行规模的覆盖倍数分别为1.68倍和1.78倍;2022年和2023年发行的产品存续时间尚短,目前累计回收金额分别为预计回收金额的91.90%和80.85%,累计回收金额对优先级证券发行规模的覆盖倍数分别为1.44倍和1.26倍。

产品期限方面,截至2023年末,已发行的48单微小企业类NPL产品中共有34单产品的优先级证券得到全部偿付,平均早于预期到期日8.81个月,其中纯信用类产品的实际期限与预期期限最为接近,仅相差2.99个月。

另外,有4单微小企业类NPL产品的优先级证券预计将于2024年到期,目前整体回收情况良好,仅有一单产品的实际回收金额未达预期,但偏离度仅为6.98%,风险可控。

2023年,监管部门出台不良贷款转让业务规则,要求金融资产风险分类应以评估债务人的履约能力为中心,并对不良债权涉及的不动产处置做出税费减免,进一步推进不良资产的及时发现、妥善处理和有效防范。

2023年1月,银登中心根据《中国银保监会办公厅关于开展第二批不良贷款转让试点工作的通知》等相关规范,印发了《银行业信贷资产登记流转中心不良贷款转让业务规则》,扩大不良贷款转让业务的内涵及出让方主体资格范围,明确不良贷款转让通知的要求,增加不良贷款出让方可依法处理个人信息,无需取得债务人同意的规定。此外,明确规定个人住房按揭贷款、个人消费抵(质)押贷款、个人经营性抵押贷款等抵(质)押物清晰的个人贷款,应当以银行自行清收为主,原则上不纳入对外批量转让范围。

2023年1月,国家发改委公布《失信行为纠正后的信用信息修复管理办法(试行)》,信用主体依法享有信用信息修复的权利。除法律法规明确规定不可修复的情形外,满足条件的信用主体均可按要求申请信用信息修复。信用信息修复的方式包括移出严重失信主体名单、终止公示行政处罚信息和修复其他失信信息。这一办法可以有效促进失信主体积极改善自身信用状况,对失信行为进行补救,促进社会信用体系的建设。

2023年2月,银保监会、人民银行发布《商业银行金融资产风险分类办法》,要求商业银行对非零售金融资产进行风险分类时,应以评估债务人的履约能力为中心,债务人在行内债权超过10%分类为不良的,该债务人在行内所有债权均应分类为不良;债务人在所有银行的债务中,逾期超过90天的债务已经超过20%的,各银行均应将其债务归为不良。

2023年8月,财政部发布《关于继续实施银行业金融机构、金融资产管理公司不良债权以物抵债有关税收政策的公告》(以下简称“《公告》”),内容规定银行业金融机构、金融资产管理公司中的增值税一般纳税人处置抵债不动产,可选择以取得的全部价款和价外费用扣除取得该抵债不动产时的作价为销售额,适用9%税率计算缴纳增值税。这一规定明确了计税基础,减少税务部门核税难度。另外,《公告》规定各地可根据《中华人民共和国房产税暂行条例》和《中华人民共和国城镇土地使用税暂行条例》授权和当地实际,对银行业金融机构、金融资产管理公司持有的抵债不动产减免房产税、城镇土地使用税。《公告》直接针对不良债权涉及的抵债不动产、抵债资产做出了税费的重大减免,有利于抵押物的处置清收,进一步利好不良资产行业。

2023年10月,国家金融监督管理总局发布《商业银行资本管理办法(2024版)》(以下简称“《办法》”),明确了权重法下损失准备相关要求,商业银行损失准备最低要求为不良资产余额100%对应的损失准备,其中对于非信贷资产损失准备的最低计提要求安排了2年的过渡期,第一年为非信贷不良资产余额的50%,第二年为75%,第三年起为100%,且超过100%的部分才能计入超额损失准备,充分防范。《办法》还调整了关于已违约风险暴露的计算口径,不再限制是否逾期90天以上,明确已违约风险暴露为对违约债务人的风险暴露。另外,《办法》要求商业银行应按照《资产证券化风险加权资产计量规则》的规定计量银行账簿资产证券化风险暴露的信用风险加权资产,其中明确对不良贷款证券化风险暴露的风险权重下限为100%,一定程度上增加了投资机构的资本占用。

结 论

目前中国经济仍然呈现弱复苏状态,商业银行不良和关注类贷款余额继续上升,金融机构不良资产处置压力持续不减,2024年不良资产证券化产品发行量有望持续增加。近年来,抵押类不良资产的回收速度明显放缓,信用类不良资产的逾期时间有所缩短但预计回收率仍呈下降趋势。在宏观经济缓慢复苏和房地产市场持续低迷的背景下,对于不良资产回收率及回收时间的估计可能更加谨慎。部分预计2024年到期的NPL产品实际回收表现不及预期,优先级证券按期兑付存在一定压力。整体来看,虽然不良资产的回收存在不确定性,但不良资产证券化产品信用保护机制较为完善,证券兑付风险相对可控。

展望未来,我国经济长期向好的基本面不会改变,银行业金融机构信贷结构及资产质量持续优化,不良资产证券化将助力存量风险的有序化解和处置,协同优化金融资源的高效使用,切实推动金融对实体经济的支持。

[1] 按照初始起算日不良贷款本息余额计算,下同。

[2] 系指必备流动性储备金额对当期或下一期优先级证券应付利息之前应付税费及优先级证券应付利息总和的比值。

[3] 实际期限-预期期限,下同。

[4] 对于基础资产为个人汽车抵押贷款的产品,鉴于回收主要依赖于借款人还款,因此归类于个人信用类不良资产证券化产品。

[5] 为减少由于单个发起机构发行单数占比不同导致的预计回收率均值的变化,在计算预期回收率均值时,先计算每个发起机构当年新发产品的预计回收率均值,再将各个发起机构的预计回收率均值平均得到当年所有新发产品预计回收率的均值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38