Akash Network:叙事炒作与价值投资并存的去中心化AI算力协议

作者:Firehand, Kevin, Charlotte

1 引言:AI赛道已成为本轮周期的核心叙事

AI赛道的火热程度或许已不需要再多做赘述——价格表现已足以盖过一切文字。2024年2月23日,英伟达股价突破800美元,市值超过2万亿美元,成为历史上最快从1万亿美元市值增长至2万亿美元市值的企业。在Crypto赛道,AI赛道代币在过去几个月中表现优异,RNDR、TAO、FET等龙头代币均收获了3倍以上的涨幅,每一次AI领域的重要事件,都会带领相关代币完成一次快速增长。

AI已成为本轮周期最重要的人类科技革命,相应地成为资金炒作的头号赛道。区块链和人工智能正积极探索相互融合的可能性,Crypto世界将受益于AI技术的重要进展,带动相关龙头代币的快速上涨。或许几个月前我们还在探讨AI与区块链结合的可行性,但现在这种讨论似乎显得不那么重要,AI已经成为本轮周期的核心叙事,市场情绪和资金热情已压倒了一切。

在我们之前对AI赛道的整体分析中(从V神文章出发,Crypto×AI有哪些值得关注的细分赛道?),对V神将AI赛道细分的四个方向进行了回顾:

AI作为参与者:AI游戏、AI预测竞赛

AI作为接口:各类AI应用

AI作为游戏规则:Autonomous Agent底层协议、zkML/opML

AI作为目标:去中心化数据协议、去中心化算力协议和去中心化AI模型

“AI作为目标”代表着Crypto对AI的去中心化改造,从叙事性上最具有吸引力和炒作空间,在落地性上,虽然目前无法与中心化业务形成有力竞争,但已诞生了许多业务逻辑可行的创新项目,在其中已经形成护城河的项目,将会成为这一周期走势强劲的投资标的选择。

2 赛道概览:去中心化算力是布局AI赛道的核心方向

在Crypto×AI的众多细分赛道中,去中心化算力将是同时满足叙事炒作和价值投资的方向。

首先,AI产业本身对算力的需求正在快速增长,算力不足和成本过高正成为整个AI行业的问题。在供应端,AI GPU的生产正在被NVIDA独家垄断,各大巨头把控着AI算力,一部分用于新模型的训练,另一部分用于租赁,高度中心化和垄断化的云平台正在把控着算力定价权。在需求端,模型训练和模型推理的需求正在快速增长,模型训练竞赛正在加剧对算力的争夺,小模型训练与微调同样需要更低成本的算力支持,AI应用的大规模采用正在增加模型推理的算力需要。

其次,在众多的AI细分赛道中,去中心化算力是Crypto与AI融合的最紧密、业务逻辑最清晰的方向。使用代币激励算力的供应,或者说更为广泛的DePIN的业务逻辑,已经在上个阶段的Filecoin等去中心化存储赛道中证明了可行性。无论是Wrapper类的AI应用,还是Agent底层协议,代币在整个系统中的重要性其实都不高,而去中心化算力项目中,加密货币与整个业务逻辑具有极深的绑定关系,真正发挥了Crypto的激励作用来重塑了AI格局。

伴随着最近的英伟达大会,去中心化算力迎来了新一波高潮,龙头项目涨幅喜人,且涌现了一众算力相关的新项目。去中心化算力赛道目前的特点是:项目数量众多,项目业务逻辑相似,竞争程度激烈,龙头项目在算力资源供应和需求稳定性上具有护城河。

在业务逻辑上,这类项目基本相似:利用加密货币作为激励手段,让拥有CPU和GPU的供应者提供算力,使得中小企业可以无需许可地使用租赁者提供的算力,代币激励使得算力的价格远低于中心化供应商。同时,用于去中心化模型训练在通信和并行计算上的要求更高,且计算用途正在从训练转变为推理,因此目前的项目多集中在分布式推理上,同质化程度较高。

尽管英伟达大会带动了一系列GPU概念的项目增长,**但我们预期这一赛道未来的发展会进一步聚合和集中化,龙头项目跑出后,小项目将在中长期走向衰退。**无论是算力供应,还是愿意采用去中心化算力的用户,都具有稀缺性,业务逻辑高度同质化的情况下,供应和需求两端的资源都将优先流向头部项目。此外,用户需要大规模和稳定的算力保障,过度分散化的赛道格局将更加不利于与中心化云服务商抗衡。

综上分析,去中心化算力将是布局AI赛道的重点方向,在中长期的投资下,已经具有一定护城河的龙头项目,将具有持续的竞争力。在这一逻辑下,我们认为Akash将是布局这一赛道的核心标的。

3 Akash Network:基本面与代币经济分析

3.1 基本面分析

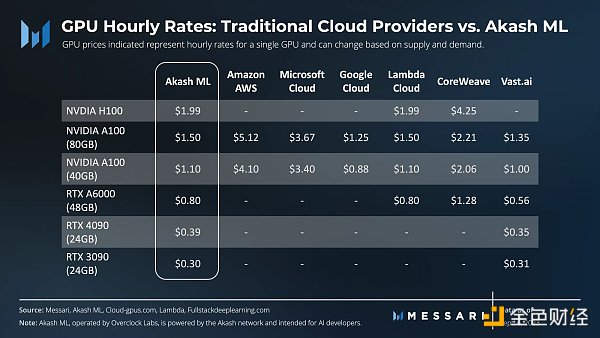

Akash Network是一个去中心化云计算平台,旨在通过提供一个基于点对点的市场,整合全球范围内未充分利用的计算资源,建立一个公开透明的市场,使得用户可以自由地发布资源需求,并让全球的资源供应商进行实时竞标,降低了云服务的成本。根据Messari的报告,Akash相同硬件的成本远低于其他云供应商。

Akash成立于2015年,并在2020年在Cosmos生态中推出主网。Akash最初专注于CPU计算,2023年8月31日,Akash Network完成主网6升级,开始支持GPU云市场。

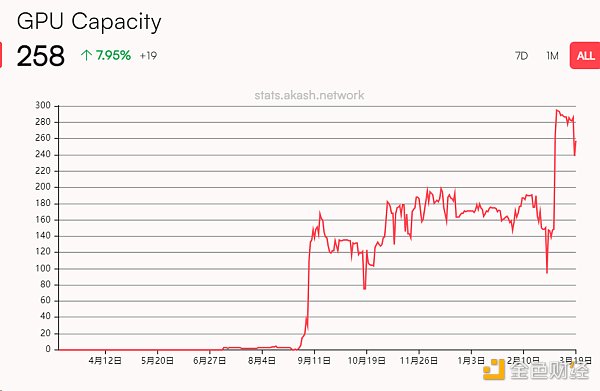

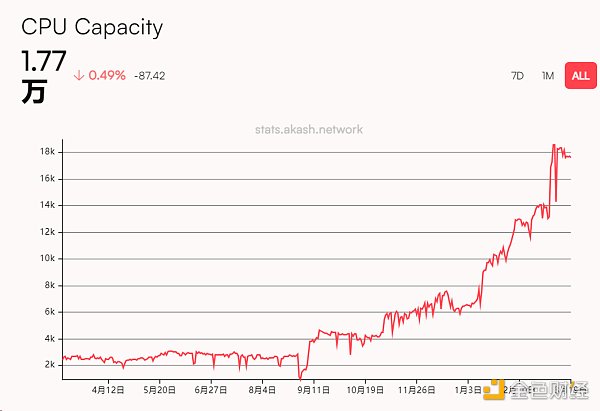

算力的供应端主要来自于数据中心、矿工和消费级算力。在主流公链转向PoS (Proof of Stake) 机制后,大量矿场的闲置算力成为一个待解决的问题。Akash Network正通过与多个大型矿工合作,有效利用这些闲置资源,已经获得了近500个V100等效GPU的大量高性能计算资源,其中北美最大比特币矿工Foundry向Akash GPU网络中添加了48个 NVIDIA A100。全球散布的个人电脑也蕴藏着大量未被充分利用的低端算力。目前,Akash网络中拥有超过1.77万个CPU和258个GPU,且该数量正在不断攀升。此外,Akash还推出了特定的激励计划,如500万美元的试点激励计划,旨在吸引更多的算力提供方加入平台。

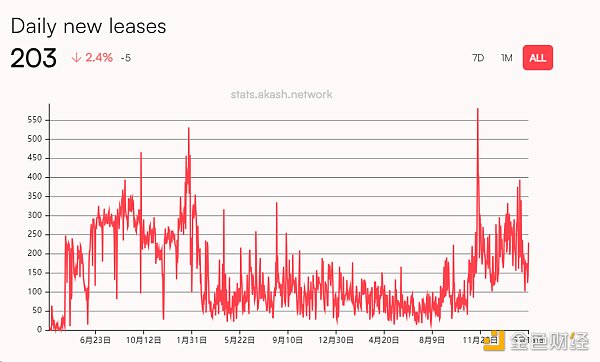

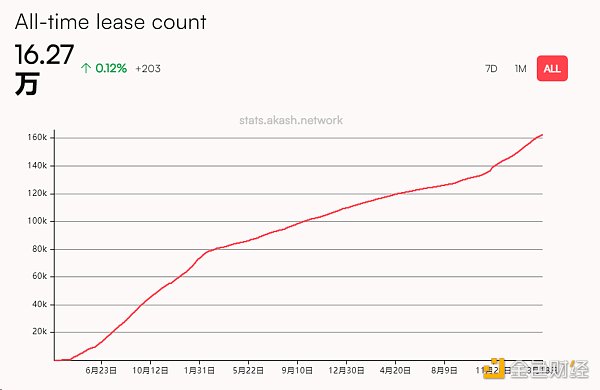

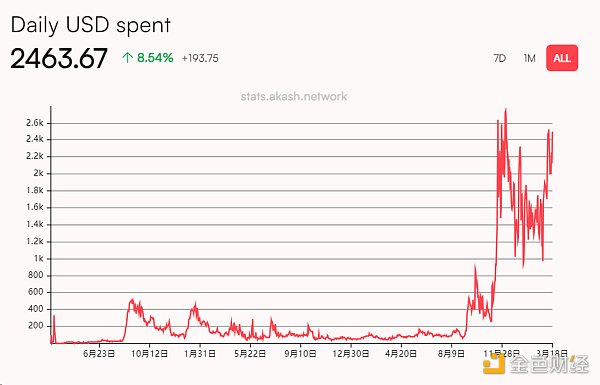

在需求端,Akash Network通过建立自己的开源社区,致力于吸引更多开发者加入,这不仅有助于加强其生态系统的护城河,也为平台带来了持续的创新和发展动力。此外,Akash还在积极寻求与其他去中心化AI协议的合作,以扩大其服务范围并提高平台的竞争力。目前,Akash已经与Gensyn和Bittensor这两大去中心化一层协议达成了合作关系,这不仅为Akash带来了大量的固定需求,也证明了其平台在去中心化算力市场中的吸引力和实力。2023年8月引入GPU后,Akash的每日租赁量也得到了显著上升,目前已累积完成16.27万次租赁,租赁带来的日收入也在不断增长。

在供需两侧的匹配上,Akash使用反向拍卖(Reverse Auction)机制,即用户创建订单,算力供应商针对订单进行竞价,由用户根据供应商的出价等信息完成选择,并签订租约。

在具体业务上,Akash Network的算力主要用于数据预处理与模型推理,但近期正在进行模型训练的尝试和开发。2023年8月开始Overclock Labs开始与ThumperAI一起训练基础AI模型,最终致力于创建名为”Akash-Thumper“的开源人工智能模型,并在Huggingface上共享。如果模型的训练能够顺利完成,将定义使用分布式计算训练模型的流程,并吸引对Akash网络的需求,提高利用率。

GPU有了,价格也具有吸引力,那么阻止开发者使用Akash的只剩最后一道门槛了:**Crypto Barrier。**Akash Network采用了一系列措施来降低用户使用难度:

开发Cloudmos DeployandAkash Console, 开发者能够无摩擦的管理网络中的实例;

在Metamask上整合了Cosmos Swap,用户能在Metamask上授权AKT交易;

支持稳定币支付,Noble即将推出Cosmos原生的USDC也能大幅降低开发者的入门门槛。

3.2 代币经济学分析

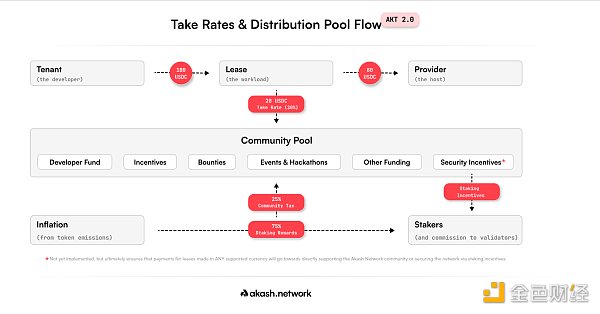

AKT代币在Akash生态系统中扮演着多个关键角色:作为质押媒介增强网络安全、治理、租赁结算单位以及市场定价的基准。

通过质押AKT,用户可以参与到网络的治理中,投票权重取决于他们质押的代币数量和时长,从而促进了网络的去中心化决策过程。

AKT主要被用于支付租赁费用,Akash通过设定不同的手续费率(如AKT支付收取4%手续费,USDC支付则为20%)和高达13%的年通货膨胀率来调控供需,同时将一部分通货膨胀和手续费收入分配至社区池中,用于公共资金、激励措施和可能的代币销毁等用途,以此确保生态系统的可持续发展和价值流通。

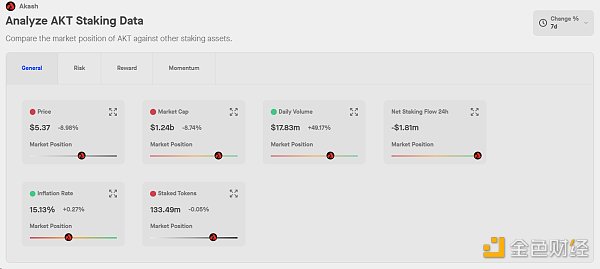

根据Coingecko数据,截止2024年3月20日,AKT流通供应量为230,816,799,AKT所有代币已全部完成解锁,因此不再面临较高的解锁抛压。目前的主要流通增加来自于通胀激励,最大供应量为388,539,008。根据Stakerewards数据,目前年通胀率仍高达15%左右。约有133.49m的AKT被用于质押,比例为57.8%,质押比例相对比较高。

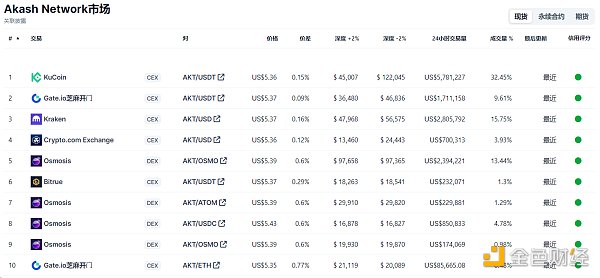

在流通性上看,Akash主要流动性集中在KuCoin、Kraken和Gate三个中心交易所中。值得注意的是,AKT尚未在币安等一线大型交易所上线,导致其在中文区的知名度相对较低。然而,AKT已在美国领先的交易所Kraken上市一段时间,并且已在Coinbase上线。历史案例表明,如Bonk、Ondo等项目在进入Coinbase的Roadmap后,往往会迎来价格的重新发现和显著增长。基于这一趋势,AKT的上线将会激发市场热情和投资者兴趣,从而推动其价格上涨和市值增长。

4 竞争格局分析

根据前文判断,去中心化算力赛道竞争激烈,龙头项目护城河较高。我们认为,去中心化算力赛道的两大核心竞争指标为:算力供应和算力需求。

算力供应的重要性不言而喻,拥有更多数量和更高质量的GPU,能够更为稳定地、更为高效地处理更加复杂的计算任务,在算力资源极为紧缺的情况下,将成为平台的护城河。算力需求同样重要,在Coinbase最新的研报中指出,虽然去中心化平台中算力的供应量在大幅度提高,但平台收入却并未同样增长,因此对去中心化计算的市场需求提出了怀疑。算力供应和需求将作为正向飞轮,带动整个生态系统的快速增长。

在这一赛道中,与Akash同属于龙头地位的项目包括Render、io.net、Gensyn。其中,Akash和Render诞生较早,并非是为AI计算而生,Akash最初用于通用计算,Render则主要应用于视频和图片渲染,io.net则为AI计算专门设计,但在AI将算力需求提升了一个Level后,这些项目都已倾向于AI方面的开发。相比于Akash、io.net和Render主攻AI推理,Gensyn则专注于AI模型训练,Gensyn正在尝试建立这样一个验证层,通过概率学习证明、基于图的精确定位协议以及激励来保证计算的正确性。

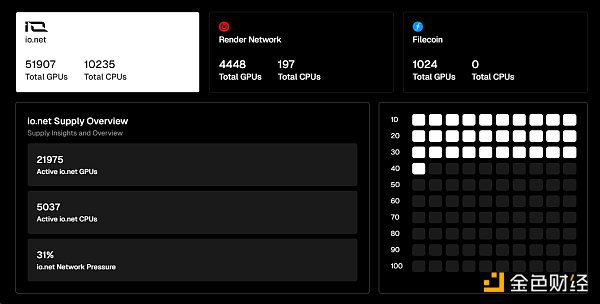

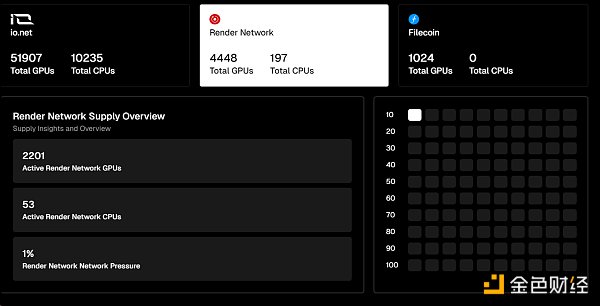

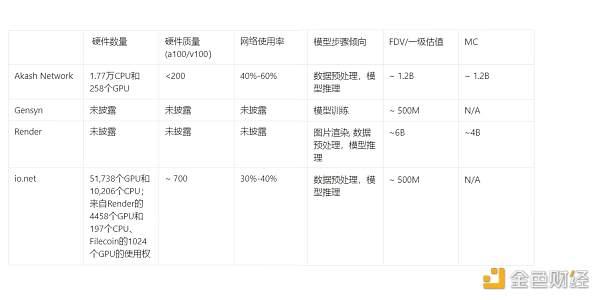

从算力供应角度来看,Akash目前拥有1.77万CPU和258个GPU。相比之下,Render并未对外披露硬件数据,io.net则拥有更多GPU算力,截止2024年3月20日,io.net拥有51,738个GPU和10,206个CPU,同时与Render、Filecoin达成合作,获得来自Render的4458个GPU和197个CPU、Filecoin的1024个GPU的使用权,算力资源的数量和质量都远超Akash,但需要注意的是,io.net正在使用极具吸引力的空投激励吸引算力资源,平台上的GPU数量正处于快速变化之中,我们仍需观察在空投结束之后,能够有多少算力留存在io.net平台之上。相比之下,Akash的算力来自于较为稳定和合作关系,算力资源一直处于稳定增长的过程中。

在算力的使用上,Render暂未披露相关数据,但其目前业务重点依然为图片渲染方向,此外通过建立了计算客户端来促进在人工智能领域的使用,即提供一个API,允许其他项目访问Render的GPU网络,以支持AI推理、训练、微调等用例,目前已接入Render的项目包括io.net、Beam、FedML、Nosana,Prime Intellect和Exabits正在投票中。

io.net的整体网络使用率在30%-40%左右,从Render和Filecoin接入的算力几乎未被使用。

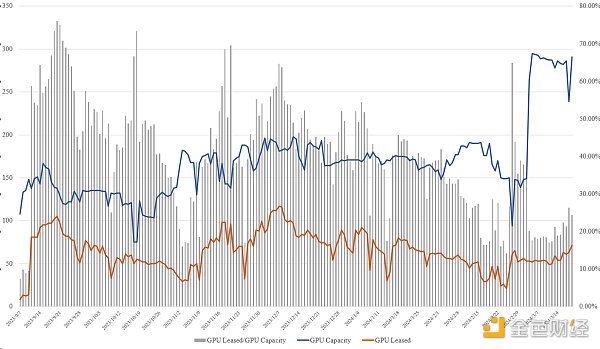

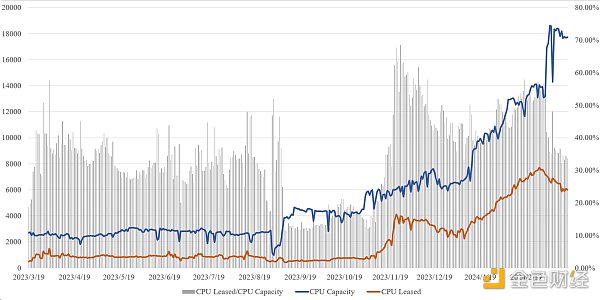

Akash网络的GPU使用率保持在40%-60%左右,这在去中心化算力平台中是一个较为领先的水平,近日来,由于GPU算力供应的大幅提高,使用率出现短暂下降。CPU网络的使用率同样保持在50-60%的较高水平。

(数据来源:根据Akashstats计算)

从估值来看,Akash目前的FDV和MC均为1.2B,RNDR的FDV为其5倍左右,MC为3倍左右。io.net和Gensyn尚未发行代币,其中io.net最近一轮一级融资估值为500M,但随着对io.net的市场情绪高涨,二级代币开盘后的价格预计将远超这一数值。

5 结论

基于上述分析,Akash将是切中本轮周期核心叙事,且具备中长期投资价值的标的。

从叙事题材和基本面上看,AI赛道已经成为本轮周期的主力赛道,去中心化算力是这一赛道中的核心方向,一方面来自于外部英伟达带来的对算力的关注度和炒作情绪,另一方面来自于DePIN概念中crypto与AI的紧密结合。Akash是去中心化算力的龙头项目,下一轮AI板块轮动中,去中心化算力方向必然是重点之一,而Akash也将因为其竞争力和护城河得到资金追捧。

从资金面来看,Akash已经完成全部投资人和团队解锁,在本轮周期中不会面临巨额的抛压盘,同时代币质押比例超过一半。按目前的代币流通量和通胀率15%计算,每日将有94,609的AKT被解锁,按币价为$5,每日解锁量约为50万美金,带来的通胀抛压并不大。此外,3月20日,Coinbase已上线AKT,将为AKT打开美国市场,增强流动性,且AKT并未登陆Binance,依然存在较高的上所预期。

后续应持续关注Akash在算力资源吸引和客户关系拓展上的发展,尤其警惕Akash与同类项目的竞争优势不足的风险,包括io.net和Render在内的项目是Akash的强力竞争对手,尤其是io.net目前因空投预期吸引了极大规模的算力资源,Akash是做CPU计算出身,在GPU上能否获得持续的算力资源扩张,以及有持续稳定的用例和客户,是其与其他项目竞争的核心。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33