刚刚,两个“三十年”炸翻全球

时代真的变了。

今天,两个新旧时代同时在全球掀起轩然大波,这一次,我们将身往何处?

3月19日,日本央行17年来首次加息,长达8年负利率时代终于划上休止符,日本终于要开始追赶失去的三十年了。

同日,创立30年的英伟达正式推出“最强AI芯片”,炸翻全球。业内惊呼:新的摩尔定律诞生。AI奇点时刻真的要来了?

1

日本央行17年来首次加息

今日,日本央行17年来首次加息,将基准利率从-0.1%上调至0-0.1%,正式宣告负利率时代终结。

该行还取消了收益率曲线控制(YCC),同时承诺在必要时继续购买长期政府债券,此外,它还停止了继续购买ETF。

日本央行货币政策声明一经公布,日元短线暴跌近百点,日股表现温和,日经225指数收盘涨0.66%,重回4万点上方。在有溢折率的情况下,A股的日经ETF涨幅不一致,其中华安基金日经225ETF涨幅居前,涨1.14%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

其实,我们从日本央行比往日推迟近1小时才公布声明,以及在声明强调仍会买入长债,维持一定的宽松流动性环境,都可看出日本在大转向面前的万分谨慎。

毕竟整整30年啊。回顾日本过去30年的通缩泥淖,不知道是感慨时运不济,还是责怪日本政府反应迟缓。

明明日本央行都快把整个国家买下来了,就这么个印钱法,还得天天跟通货紧缩作斗争,难道印钱真不能刺激经济?

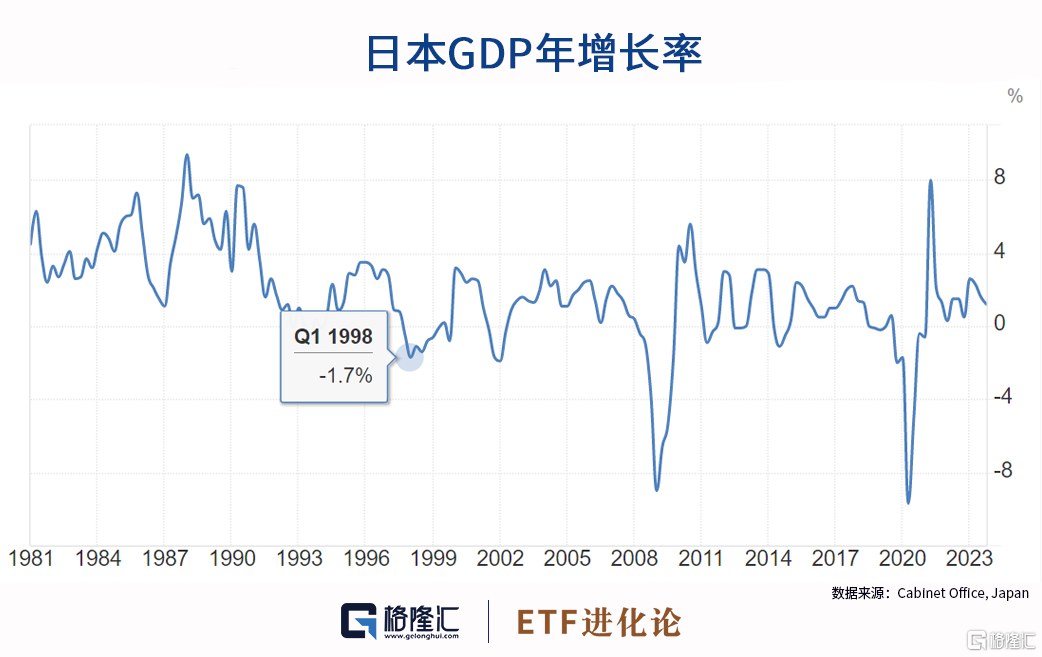

1991年至2022年期间,日本名义GDP几乎没有任何增长,如此,“日本失去的三十年”就被写进了经济学教科书里。

1991年,日本泡沫经济刚破裂,楼股双崩,日股在泡沫经济时期创下的39000历史高点,1992年下半年仅剩14000点,与1989年的最高点相比,跌幅高达60%。

为了应对资产泡沫破裂造成的经济危机,日本央行把法定贴现率由1990年的6%降低到1992年7月的3.25%;1995年,利率进一步从1.75%调到0.5%,国债占GDP的比重从100%飙涨至130%。

在财政货币双宽松的猛药刺激下,日本内需也开始恢复,经济也开始朝着好的方向发展。1995年下半年开始,日本的股市一路反弹,从14000最高反弹到了23000左右,眼看形势一片大好。

你们发现了吗?这时候大放水还是有用的。那后来为什么会出现,日本央行祭出负利率和QQE都战胜不了通缩这个恶魔?

就是在1996年,日本迎来了新一任首相桥本龙太郎,大力实行紧缩的财政政策,如上涨消费税,废除特别减税制等,降低财政部的赤字率。

《日本的迷失》记录了桥本对日本财政部部长说这么一句话:

“趁如今经济还有余力,一定要进行财政重建,否则日本将万劫不复,请一定助我一臂之力。”

问题就在于日本经济才刚从泡沫破裂喘上一口气,日本银行体系内积淤了大量泡沫经济时期的坏账,承受不起一点风吹草动。

直到1997年亚洲金融危机爆发半年后,日本当政者才如大梦初醒,“韩国债务违约事件发生,我们才开始进行“万一影响到日本的探讨。”

一切为时已晚。

1997年日本多家银行破产,金融体系全面崩塌。日本这才开始全面抛弃财政纪律,印钞机踩到冒烟。

日经指数也在桥本当政的两年时间一路向北,最低跌到13000点。1998年,桥本在选举中惨败下台之时,留给日本的是泡沫经济之后最差的经济表现,当年Q1同比下跌1.7%。

1999年4月,日本开始实施零利率。2001年3月,日本央行开动了印钞机,正式启动QE项目,资产负债表在四年里翻了2.5倍。

海量日元满天飞,通缩还是如影随形,简直要成为日本政府的梦魇了。

五年换了五个首相之后,2012年12月,安倍晋三再一次成为日本的新任首相。2013年3月,黑田东彦接任日本央行行长一职,两人联手直接开启人类史上最大规模的刺激政策,也就是我们现在耳熟能详的安倍经济学。

2016年开始,日本央行正式实行负利率叠加QQE,如此,日本通胀终于在2022有起来的苗头了。

所以,“日本失去的三十年”是证明了大刺激的货币政策无效吗?不,是迟来的大放水无效罢了。

就因为桥本一人的政策妄想,赔上了日本一代人的时间,这是命运吗?

或许吧,正如古希腊神话中的俄狄浦斯王,不论如何反抗,最终依然沿着宿命轨迹一步一步走下去。

2

日本加息影响几何?

往事已矣,如今,日本开启17年首次加息,作为全球的套息货币,对全球金融市场的影响几何?

影响一:日元大幅升值

一旦日本央行正式退出YCC曲线控制并且升息,投资者抛售债券的意愿会上升,导致利率飙升。这种情况下,日本央行有可能要被迫继续购买债券维持市场稳定。

与此同时会发生的是日元的大幅升值。虽然日本央行加息会较为谨慎,但在欧美央行将开始降息的情况下,日元的升值会相对放大。

影响二:利差交易市场

日元的升值的最大影响是套息交易(Carry Trade)。由于日本的利率远低于其他国家,全球很大一部分资金会把日元换成其他高利率货币,赚取价差。日本央行一旦改变货币政策的方向,短期内可能会在全球货币市场引发连锁效应,导致全球资金的洗牌。

当然除非日本央行进行更多的加息,否则日圆仍是全球较为便宜货币,率差仍然存在很可能无法完全消除其carry吸引力。

影响三:日本股市

日元的升值对的日市将会是一个重要的挑战。因为这将影响日本出口企业的盈利能力。日企的基本面是否消除日元升值的影响力将是决定日本股市是否能够再攀高峰的一大关键因素。

盛宝银行资本市场策略师Charu Chanana表示,声明显示,日本央行预计宽松的环境将持续一段时间,这是一个信号,表明日本央行不太可能连续加息。非负利率的新时代是对日本经济复苏的肯定,日本储蓄和投资回报的提高可以提振消费者的消费能力,并为日本股市延续涨势提供了理由。

贝莱德日本主动投资业务主管Yue Bamba预计,日本央行会鸽派加息,而且会非常谨慎地传递信息以免惊扰市场,而且在年底前完全有可能会再加息一次或两次,鉴于日本没有面临通胀问题,央行有能力采取渐进并保持宽松的政策。

至于对A股的影响,上周日股和印度小盘股回调之际,有观点认为亚洲资金正在进行新一轮平衡,将从日本和印度回流到中国。

之前东吴正证券的研报就提出,在美联储宽松的大方向上,今年外资要“回心转A”,重要的条件之一是日股的表现不能太好。

3

新的摩尔定律诞生

黄教主的时代真的来了。

“制造特殊的计算机解决普通计算机无法解决的问题”,这就是NVIDIA成立的初衷。

为了这个宏伟得似乎虚无缥缈的创业理想,1993年4月,黄仁勋离开当时很牛的美国科技公司LSI,创立了英伟达。

尽管黄仁勋确信未来的时代,一定是个加速运算的时代,GPU必将替代CPU,但当你比市场跑得更快,就必然会出现一个问题——市场在哪?

黄仁勋曾直言:

“我用漫长10年时间投资未来,但市场在现实中并不存在。我带着英伟达所有人上路;但根本没有市场存在的证据;非常,非常具有挑战性。”

“我们做的几乎每件事情都是创造技术、创造市场。过去30年里,NVIDIA的核心领悟就在于:为了让别人购买我们的产品,我们必须亲手开拓这个新市场。”

命运的齿轮在2022年11月,OpenAI发布ChatGPT3.0的时刻开始转动了起来。又或许早在2016年,黄仁勋于赠予OpenAI首台英伟达DGX-1就已开始转动了。

2023年,全球都在疯抢英伟达的旗舰芯片,已成为这个星球上最稀缺的资源,马斯克抱怨比毒品还难搞到。

黄仁勋说,“三十年来,我们一直在追求加速计算,目标是实现深度学习和AI这方面的变革性突破。生成式AI是我们这个时代的决定性技术。Blackwell是推动这场新工业革命的引擎。通过与世界上最具活力的公司合作,我们将实现AI在各行各业的承诺。”

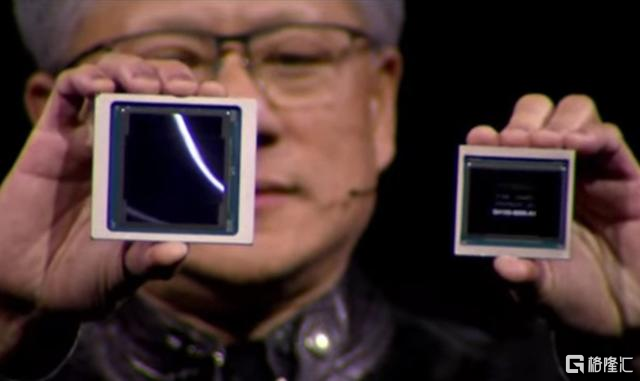

于是,今日凌晨,黄仁勋带来史上最强大的AI芯片——Blackwell,见证AI的变革时刻。

相比目前大名鼎鼎的H100,Blackwell强大在哪?

Blackwell芯片名为GB200,拥有2080亿个晶体管,采用台积电4nm制程,可以提供高达20 petaflops的FP4性能。相比之下,H100仅为4 petaflops。

与H100 相比,Blackwell能将训练性能提高 4 倍,将推理性能提高 30 倍,同时能源效率提高 25 倍。

黄仁勋表示,此前训练一个1.8 万亿参数模型,需要8000个 Hopper GPU 并消耗15 MW电力。但如今,仅需2000个Blackwell GPU就可以实现这一目标,耗电量仅为4MW。

在A浪潮的井喷发展下,一个新时代正在开启,世界格局或许也会发生翻天覆地的变化,不知道错过了互联网盛宴的日本,日经能否借助人工智能夺回失去的三十年?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33