告别机构“特许经营”,债券交易走进寻常百姓家

近日,中国人民银行发布《关于银行间债券市场柜台业务有关事项的通知》(下文简称《通知》),从今年5月1日起,伙伴们在银行柜台,除了可以投资国债之外,还可以投资金融债、公司信用债等,这不禁拓宽了大伙投资债券的渠道。小编寻思着,对债券投资感兴趣的小伙伴们是不是已经跃跃欲试了?那今天小编就带大家一起来了解,《通知》为我们投资债券带来了哪些便利?以及大伙又该如何参与其中?

《通知》的出台是债市发展的需要

部分伙伴可能还对柜台市场比较陌生,其实柜台市场是我国三大债券交易市场之一:

图1:三大债券交易市场的异同

债券交易市场 |

柜台市场 |

银行间市场 |

交易所市场 |

市场参与者 |

个人、机构 |

机构 |

个人、机构 |

场内、场外 |

场外交易市场 |

场内交易市场 |

|

监管机构 |

中国人民银行/银保监会 |

证监会 |

|

定价方式 |

做市商 |

询价 |

竞价撮合 |

数据来源:CFP (Certified Financial Planner)国际金融理财师教材。以上内容仅供参考,基金有风险,投资需谨慎。

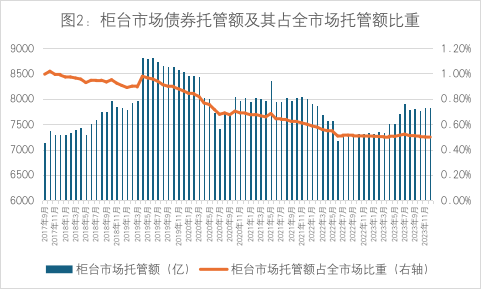

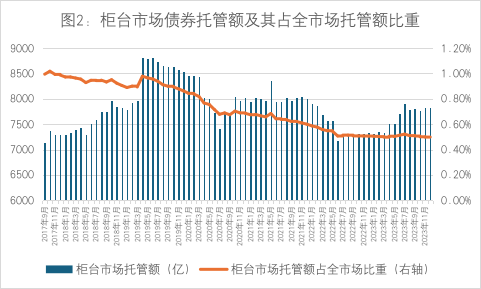

这次《通知》提及的主角就是柜台市场。但在三大市场中,TA一直是比较默默无闻的那个,债券交易的规模和占比也都相对比较小:

数据来源:Wind,统计区间:2017.09-2023.12。以上内容仅供参考,基金有风险,投资需谨慎。

我国的普通国债主要分三种(图3),储蓄国债(电子式)是其中一种。之前大伙在柜台市场可购买的券种较为单一,多为储蓄国债(电子式)。

图3:不同国债类型的异同

国债类型 |

债权债务关系 记录方式 |

发行市场 |

特点 |

记账式国债 |

电子 |

银行间市场 |

1、流通性好 2、上市后,价格随行就市 |

储蓄国债 (凭证式) |

纸质 |

银行间市场 |

1、方便购买 2、灵活变现 |

储蓄国债 (电子式) |

电子 |

柜台市场 |

1、不可流通,鼓励持有到期 2、针对个人投资者,不向机构发行 |

数据来源:证券从业资格考试教材,以上内容仅供参考,基金有风险,投资需谨慎。

所以小编认为,债券交易柜台市场蕴藏着广阔的发展潜力。在《通知》出台之后,上面的情况可能会出现一定的变化,当然也有助于提升柜台市场的角色分量,在提升伙伴们投资债券便利性的同时,也顺应了我国债券市场不断发展的需要。

机遇与挑战同在

那么《通知》对伙伴们都有哪些影响呢?小编认为主要有以下几个方面:

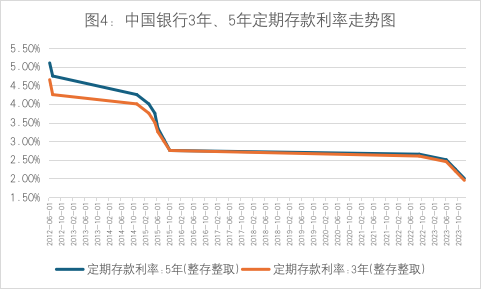

拓宽投资渠道,增加财产性收入。我国居民储蓄率比较高,通过柜台市场投资债券,便于将较高的储蓄率转化为债券投资,增加伙伴们的财产性收入。而且,以安全性和流动性相对较好的国债为例,相对于存款可能也有一定的优势。从2012年6月8日至2023年12月22日,国债指数(000012.SH)的年化收益率为3.93%(数据来源:Wind),同期中国银行3年和5年定期存款的利率走势如下图所示。

数据来源:Wind,统计区间:2012.06.08-2023.12.22。以上数据仅供参考,不预示任何产品的未来表现,也不代表任何投资建议。市场有风险,投资需谨慎。

从图中我们看到,定期存款的利率处在不断下行态势,从2015年10月24日之后,长期处在不到3%的水平。

引入做市商制度,提升债券交易市场的流动性。《通知》也提及,柜台业务开办机构可以与银行间债券市场做市商合作,向投资者提供各类报价交易服务。

在金融市场上,做市商以自有资金进行证券买卖,向买家和卖家提供双边报价,就像一个联接买家和卖家的“媒人”,让双方不用在时间和空间上“凑”在一起,也可以完成证券的交易。所以,做市商制度的引入,可以让伙伴们在柜台市场投资债券,获得比较好的流动性支持。

不过,可投券种的“扩容”,也对伙伴们的债券投资知识储备和风险研判能力提出了更高的要求。

所以,《通知》虽然拓宽了我们直接投资债券的渠道,但伙伴们在抓住机遇的同时,对投资债券的风险也绝不能掉以轻心。

磨刀不误砍柴工,做好下面三点再参与也不迟

工欲善其事,必先利其器!小编认为,伙伴们应巧妙借用《通知》正式实施之前的这段“热身期”,做足功课之后再参与。

首先,打好投资债券的理论基础

债券的知识涉及面比较广,部分内容理解起来还有一定难度。例如,在债券的基本要素中,发行人、面值、期限、票面利率分别代表什么?债券的类型中,什么是信用债、利率债?什么是国债、企业债、金融债?债券的信用风险、利率风险、流动性风险、再投资风险又分别代表什么?该如何防范?还有债券的价格、到期收益率和市场利率的关系等等。

不过伙伴们也不用担心,关于投资债券的知识,小编在前面几期的推文中也做过较为系统的介绍,伙伴们不妨多多温习,当然之后小编也会陆续给大家带来更多关于债券投资的干货。

其次,合理运用债券投资策略

这里,小编为伙伴们总结了两种相对比较适合的债券投资策略。一种是持有到期。顾名思义,持有债券到期就是奔着还本付息去的。例如一些信用风险较小、定期付息的国债,在持有过程中,伙伴们可以享有较为持续的现金流,所以比较适合需要持续现金流的投资场景。

另一种则是将债券作为资产配置的工具。小编常说债和股之间存在较为明显的“跷跷板”关系。伙伴们应根据自己的风险偏好和风险承受能力,从资产配置全局的角度来规划债和股的搭配比例,调整自己投资组合整体的风险收益水平。

最后,根据自身风险偏好和市场环境,慎重选择投资券种

《通知》规定,个人投资者在柜台市场可参与的券种有国债、地方政府债券、金融债券、公司信用类债券等银行间债券市场债券品种。不同券种在风险、收益、久期水平等方面的差别还是比较大的。那么,伙伴们该如何选择呢?

如果大伙是属于风险偏好较高的,那么不妨可以考虑票息比较高的信用债,其主要包括企业债、公司债等。当然,投资信用债需要小伙伴们去考虑发债主体的信用风险,也就是未按照契约的规定支付债券的本金和利息时,给债券投资者带来损失的可能性。对此,伙伴们可以通过债券的信用评级来评估债券的信用风险。

如果风险偏好较低,则可以考虑信用风险较低的利率债。利率债主要包括国债、政策性金融债、央行票据以及地方政府债等。

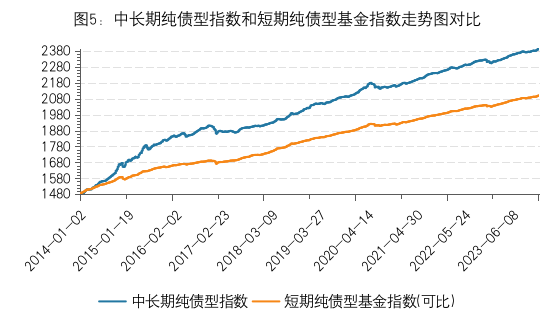

如果伙伴们的投资期限较长,也可以将一些久期比较长的中长债纳入范畴,其预期收益率较短久期债券更有优势。

数据来源:Wind,统计区间:2014.01.01-2023.12.31。以上数据仅供参考,指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎。

但需要留意的是,长久期债券对市场利率的变化更加敏感,伙伴们可以根据市场利率的水平,在利率上行期减少配置,在利率下行期适当增加投资比例。

今天,小编给大伙简单总结了《通知》给伙伴们带来的多方面影响,以及参与之前应该做哪些准备工作。在这里小编还是想要强调,债券类资产作为资产配置中较为关键的角色,如果伙伴们感觉直接投资债券有一定难度,那么通过配置以债为主要底层资产的债券型产品,或许也是一种不错的选择。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26