被偏爱的百事

有外国分析师直言,百事的股价与未来的增长机会严重脱节。百事享受着被市场偏爱的溢价。

作者:Stone Fox Capital

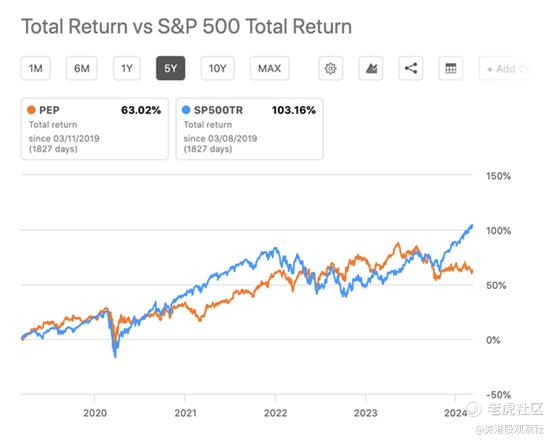

尽管百事公司的业绩持续低迷,但它已成为最被过度持有的股票之一。尽管百事公司多年来的表现一直落后于标普500指数,但该公司的股价与未来的增长机会严重脱节。所以,尽管百事已从去年5月的高点大幅下跌,但估值仍处于溢价水平。

关注实际增长指标

上个月,百事公司公布了23年第四季度的财务报告,其收入实际上比去年有所下降,与分析师的目标相差5.2亿美元。该公司现在是一家规模庞大的饮料和休闲食品集团,增长有限,年收入已超过900亿美元,与新冠肺炎相关的通货膨胀导致收入增长不可持续。

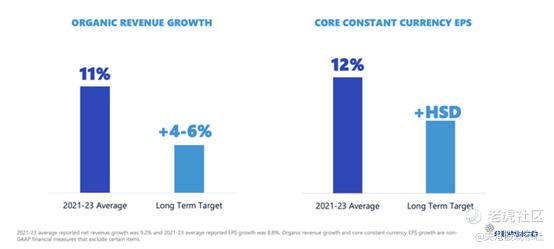

该公司制定了2024年的财务目标如下:

· 有机收入增长至少4%。

· 核心固定汇率每股收益增长至少8%。

由于汇率不利因素,百事公司2024年的每股收益增长率仅为7%,达到每股8.15美元。从所有方面来看,这家饮料公司的执行情况都非常好,这些增长指标与公司制定的长期目标基本一致。

这里的问题是,股票没有根据这些财务目标正确估值。在新冠期间,百事公司的增长率有所提高,最新的结果表明,从2023年底开始,通货膨胀引发的时期不太可能重演。

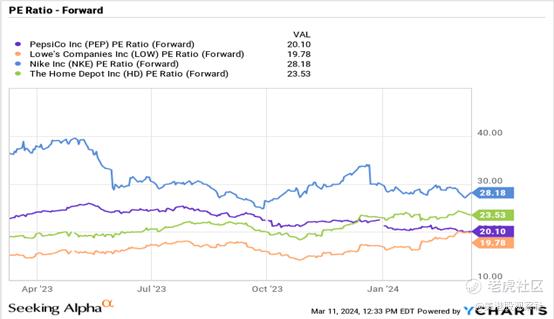

与许多股息增长公司一样,投资者喜欢为这些公司的股票支付过高的价格。富国银行最近发布的一份“核心名单”包括许多预期市盈率过高的消费股,比如耐克的每股收益目标市盈率为28倍,家得宝和劳氏公司的每股收益目标市盈率接近百事公司的20倍。

去年,家装股的表现优于其他股票,部分原因是它们在2023年的市盈率较低。市场现在正在对家得宝和劳氏犯同样的错误,百事公司的投资者应该注意到,像劳氏这样的股票去年跌至180美元,2024年每股收益目标为12美元,是什么让投资者在过去6个月里从这些股票中赚钱的。

上述收入增长目标仅为4%至6%,这使得百事很难实现以每股收益20倍的目标回报投资者的增长。股价涨幅接近3倍,高于2倍就被认为是昂贵的。

过度追捧

百事公司被过度追捧的一个典型例子是,尽管该公司的股票多年来一直表现不佳,但它还是被列入了富国银行的表现优异公司名单。标普500指数过去5年的总回报率为103%,而百事公司公司的回报率仅为63%。

从本质上讲,与股息增长市场相比,百事公司在技术上并不贵,就像上面一些最受欢迎的股票所概述的那样,该股只是与增长目标相比贵了。这种估值情景是该股最近表现不佳的一个主要例子。

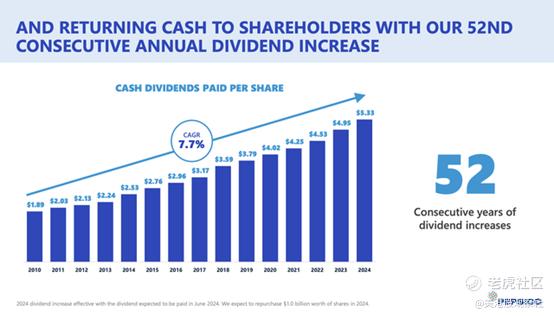

该公司一直在稳步提高股息,导致投资者希望为其股票支付过高的价格。许多投资者会自动购买像百事公司这样连续52年增加股息的股票,从而将其纳入股息贵族概念。

这一概念促使投资者买入那些至少有25年提高股息历史的股票。问题在于,这种投资理念并不能确保投资者不会为这些股票支付过高的价格,从而导致未来大量投资者涌入同一只股票,从而导致回报低迷。

由于股票估值过高,百事公司的股息收益率只有3.1%。该公司股价已从今年早些时候195美元以上的高点跌至目前的164美元,但尽管股价下跌,百事公司的预期市盈率仍为20倍。

这家饮料和休闲食品公司的净债务余额约为340亿美元。可以说,百事公司应该花更多的现金来偿还债务,而不是每年提高7%的股息收益率。对于一只背负巨额债务的股票来说,派息是不应该发生的,如果公司的运营或减少不健康的汽水和零食的努力发生任何变化,这将使公司处于不稳定的境地。

这只股票之所以便宜,并不是因为百事公司从最高点下跌了30多美元。该公司甚至将超过60%的利润用于股息,限制了利润增长带来的股息上涨。

关键是,根据预测的盈利增长,该股的交易价格应该接近每股收益目标的15倍。基于这一倍数,百事公司的股价将接近120美元,投资者可能会回归更多的市场收益,而不是像目前的情况那样,估值溢价导致了与整个行业类似的大幅表现不佳。

尽管百事公司没有以如此高的估值进行交易,即使知道该股在过去6个多月里下跌了15%,分析师也没有看跌该股。在去年5月股价达到顶峰时,只有2位分析师给出了卖出评级,现在只有1位分析师仍然看空该股。人们不禁要问,为什么有近50%的分析师仍然看好百事公司。

总结

百事是投资者不应如此钟爱的股票。股息的持续上涨导致投资者为该股支付了过高的价格。在合适的价格下,该公司将为投资者提供与市场类似的巨大回报,但由于估值与增长目标不匹配,百事公司未来几年的表现将落后于市场。

$百事可乐(PEP)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26