东吴证券:2月新增非农就业其实是“虚胖” 而非“真strong”

2月新增非农就业其实是“虚胖”,而非“真strong”。虽然新增非农就业人数再次大超预期,但结合修正数据来看,这一份就业报告其实整体偏鸽:一是过去两个月新增非农就业人数修正明显,去年12 月和今年1月的就业人数合计比之前报告的减少16.7 万人;二是失业率意外上涨,从1月的3.7%涨至3.9%;三是薪资环比增速大幅降温,市场打消了就业仍在增长的疑虑。基于此,市场对6月降息更加“笃定”,互换市场充分定价美联储6月份将降息25个基点。

略显巧合的是,本周三鲍威尔众院作证时罕见地公开表示了今年适合降息。非农数据作为美联储降息决策的重要参考,鲍威尔对美国劳动力市场的态度也稍显“松懈”—1月末的时候还称其为“紧张”(tight),本周三的表态对劳动力市场的看法转为了“相对紧张”(relatively tight)。那么纵观劳动力市场,其表现到底如何?我们认为其总量和结构上都十分值得关注,具体来看:

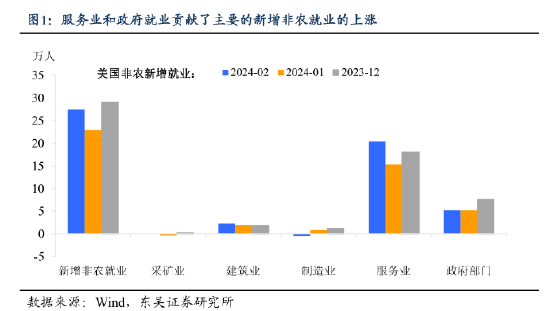

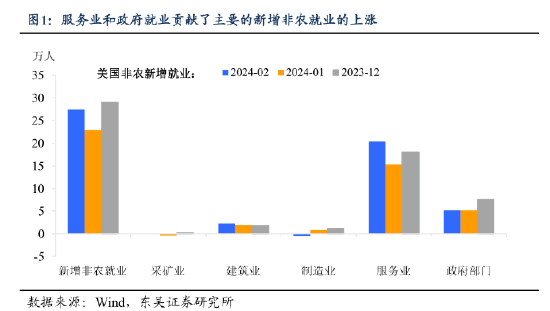

新增非农就业上涨集中在三个部门:医疗保健服务、政府和建筑业。具体来看,所有行业中只有制造业就业回落,服务业就业人数增长仍未最为显著的行业,2月达20.4万人,为本月最高,教育和保健服务、休闲和酒店业的新增就业增长是该类就业上升的主要因素。从职位空缺数据来看,目前教育及卫生服务依然是职位空缺最多的行业,劳动力供需的紧张。

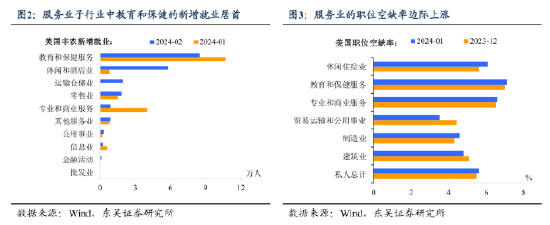

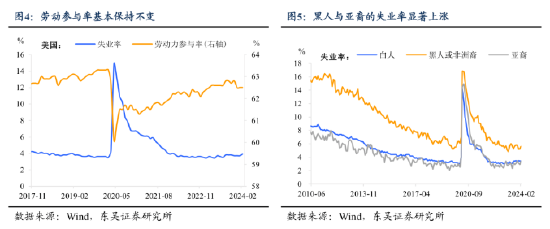

失业率飙升受家庭就业疲软所致。整体来看,2月美国参与率实际上略低于预期的 62.5%,飙升的3.9%的失业率,似乎是家庭数据疲软(减少了18.4万人)的结果。除此之外从结构上看:性别上,值此国际妇女节之际,女性的失业率攀升0.3%,达到3.5%,而男性的失业率则有所下降。族裔上,当劳动力市场发生变化时,少数民族社区通常首先受到最严重的冲击:2月白人的失业率保持在 3.4%,但非洲裔的失业率却上升了0.3%,达到 5.6%。

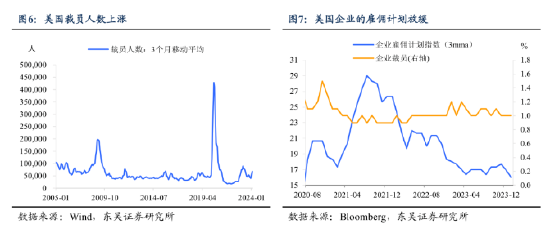

企业“瘦身”,裁员与缩招同步进行。一方面,企业裁员仍在进行中:2月美国企业计划裁员84,638人,较1月继续增加3%,同比则增长9%,达到自2009年全球金融危机结束以来最高同月水平。另一方面,企业招聘计划也在放缓,企业雇佣计划指数不断下降。2月份雇主宣布计划招聘 10,317 名员工,这是自 2009 年挑战者公司开始跟踪招聘计划以来,宣布的招聘计划总数最低的一年。

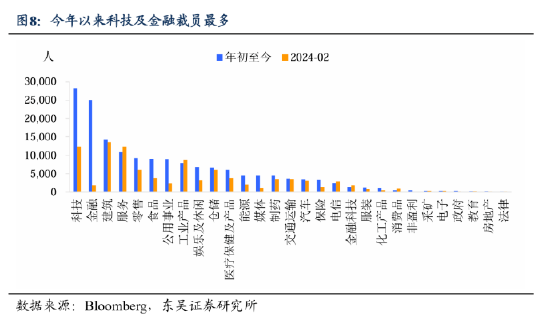

从行业来看,今年以来科技和金融是受影响最严重的行业:根据2月5日报道,经过一年的大规模裁员后,科技行业最大型公司的裁员到2024年第一个月仍未停歇。互联网公司中Google, Amazon,微软,Ebay等都在纷纷裁员,人工智能抢走美国大厂员工“饭碗”。金融行业的BlackRock,花旗等也在裁员大潮之列。公司裁员的前5大原因则是重组、倒闭、成本以及经济和市场。

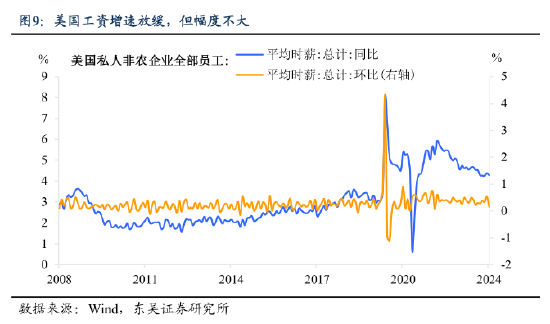

虽然时薪环比放缓较多,但同比增速未见明显放缓,平均时薪增速仍高达4.3%。工资水平是美联储密切关注并视为是否会增加通胀压力的信号。具体来看,2月平均薪资同比上涨4.3%,相较于此前并未大幅放缓。虽然2月平均薪资环比仅上涨0.14%,较上个月的数据明显下降。但今年到目前为止,薪资环比平均增长0.3%,相较于去年全年平均0.35%的增幅并未明显走弱。

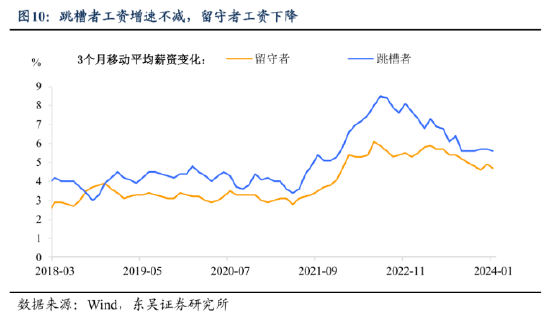

跳槽员工薪资未见明显下滑,增速已达5.6%,远远超出美联储2%的通胀目标水平。美国就业市场的机会仍旧较多,跳槽员工的薪资3个月移动平均增速基本保持在5.6%,自去年下半年以来未见明显降速。

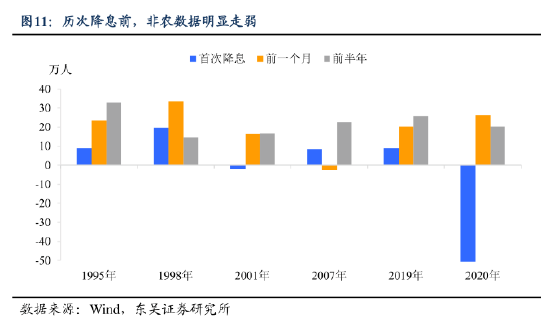

就业增长距离达到“首降”还有一段路,从历史的角度来看,新增非农就业的人数至少达到在10万人左右低位徘徊,才能达到首次降息的门槛。虽然2月新增非农就业人数较1月有所下滑,但一方面是1月数据往往波动较大,有较大的干扰性;另一方面则是其放缓的下行趋势尚未确立。因此由历史经历来看,美联储开始降息所需新增非农就业至少徘徊在10万人左右,而这在当前劳动力供需尚未大幅缓解的情况下是一个很高的门槛。往后看如果就业能够连续“下台阶”,在半年内达到上述门槛,那么我们预计美联储会在今年三季度开始降息。

风险提示:全球通胀超预期上行,美国经济提前进入显著衰退,巴以冲突局势失控,美国银行危机再起金融风险暴。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56