【传统能源系列深度解读一】关于能源ETF(159930)大家可能不知道的6件事!

很长一段时间里,传统能源(石油、煤炭)被大家打上了“夕阳”产业的标签,好像没什么投资机会了,属于被市场遗忘的角落,但事实上过去4年全市场涨幅第一的中证800能源指数,正是囊括了煤炭和石油两大传统能源板块,实现了完美逆袭。

过去几年里,风光水电的新能源装机量、新能源车产销量快速增长;比产业更热闹的是资本市场,从二级市场到一级市场,新能源几乎成为过去数年里为最受追捧的投资热点。似乎从实体经济到资本市场,老能源都在悄然退场。但是从二级市场的表现看,近三年、今年以来,新能源却黯然失色,反而老能源涨幅极其亮眼。资本市场上的表现,背后是基本面的支撑。今天给大家扫扫盲,聊一聊那些被投资者忽略的传统能源领域的13件事,作为系列解读,首先的第一篇先说前5件事,主要集中在市场表现和需求侧。

1、能源板块市场表现一枝独秀

自2021年以来,大盘阴跌,但传统能源表现优异,和新能源行情迥异。

2、【需求】消费量占比举足轻重

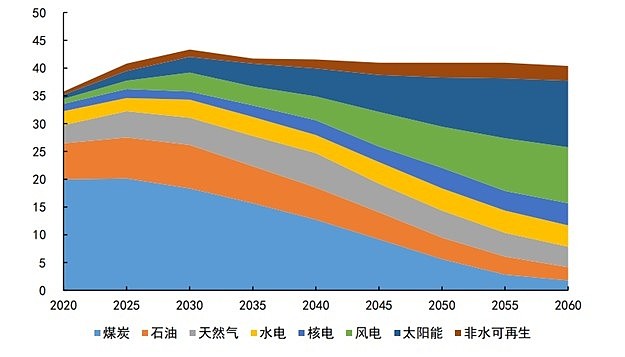

据中石油经研院预测,2025年以前,传统能源消费仍有增长,2030年前存在平台期。

资料来源:中国石油天然气有限公司

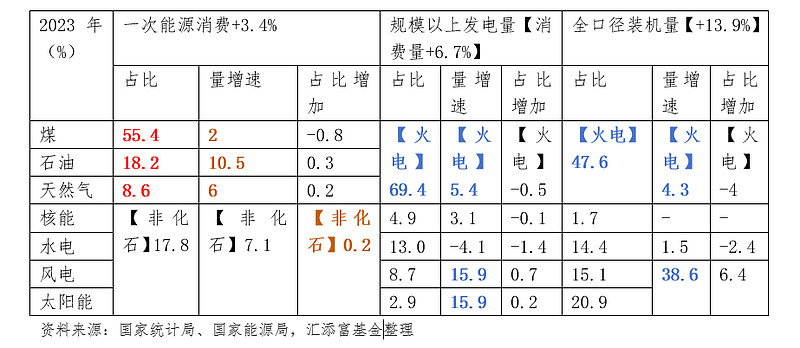

我们统计了2023年的能源消费情况:

从我国能源消费数据中不难发现:

(1)一次能源消费中,老能源占比很高,达80%以上;

(2)老能源尽管增速较慢,但仍在增长,2023年相比2022年,非化石能源的占比仅增加了0.2%。

电(二次能源)的来源中:

(3)火电发电量占比高;

(4)发电量增速上看,新能源快,但其实际发电低于装机的规模和增速,火电承担了较大的、额外的任务。

这意味着传统能源不论在一次能源还是电能中都举足轻重,同时,新能源装机增速高于发电增速,从产能到产量并不十分顺畅。

3、【需求】功能上不完全替代

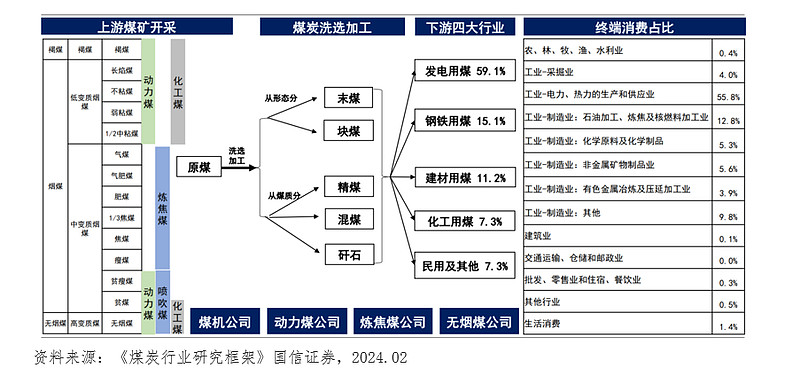

2022年我国商品煤产量中,动力煤、炼焦煤、化工煤分别占比62.8%、28.9%、8.3%;2023年,煤炭下游电力、钢铁、建材、化工消费占比分别为59.1%、15.1%、11.2%、7.3%。

其中电力消费需求或由新能源替代,而其他需求则不能轻易替代。如钢铁的冶炼通常使用焦煤,不仅是依靠焦煤提供的高热值,还依赖于焦炭本身的还原性。

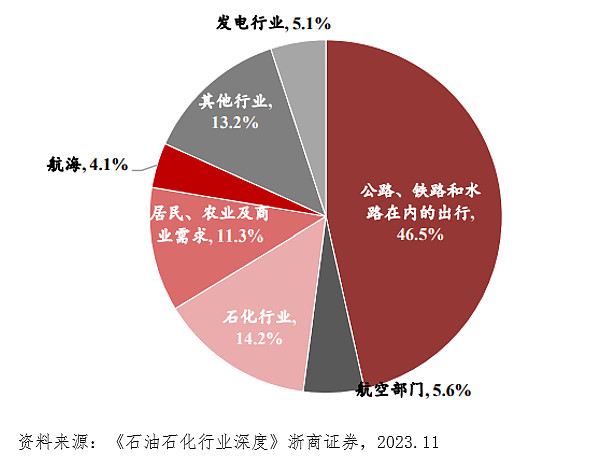

2022年全球原油消费中,公路铁路和水路在内的出行占46.5%,发电行业占5.1%,石化行业、居民农业及商业需求、航空部门、航海分别占14.2%、11.3%、5.6%、4.1%。其中公路铁路和水路在内的出行及发电需求可能被新能源车替代,而航海、航空由于技术和安全性的限制,短期无法切换为电能,石化行业更是直接需要使用原油。

因此新老能源之间存在一定的功能上的重叠,但对老能源约有一半的需求是新能源无法替代的。未来新能源替代老能源的终局,或许是老能源退守保障、化工和特需领域,但不会完全消亡。

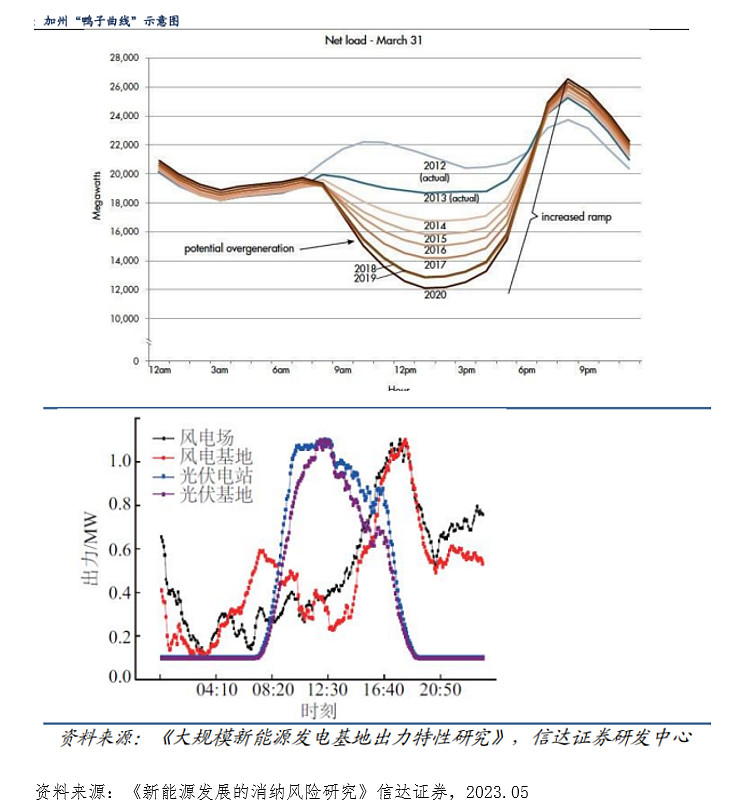

4、【需求】新能源的消纳问题导致需要火电托底

当新能源电量占比和装机占比逐渐升高时,电力系统消纳新能源的难度逐渐加大。

首先,新能源发电的电源侧和负荷侧存在时间错配的问题。日内维度,用电负荷高峰集中在 8点-10点和18 点-22点;著名的“鸭子曲线”就描述了用电载荷高峰和深谷的分化,并分化的程度在逐年加强。而风电出力主要集中在傍晚及夜间,约18点-6点;光伏出力主要集中在中午,约10点-15点。季节维度,由于居民和三产在夏季制冷和冬季供暖需求较高、二产在年底由于赶工而存在用电旺季,导致用电侧存在明显的季节性特征,而风电在用电高峰夏季出力相对较弱,光伏发电在冬季出力有所不足。

其次,新能源装机容量在地理上分布不均匀,与用电负荷侧存在空间错配的问题。我国的 能源资源分布与能源负荷中心呈逆向分布关系,风光资源富集在西部和北部地区,而能源 消费负荷集中在东中部地区。目前电能大规模的远距离直接传输仍存在困难,大规模跨省 输送与电力系统安全稳定经济运行之间存在矛盾。以沙漠、戈壁、荒漠地区为重点的大型 风电光伏基地项目自 2022 年起陆续并网投产,新能源项目地域分布较为集中,西部和北 部部分地区消纳压力增大。

在普遍认知中,线性高增长外推下的新能源发展足以满足用电需求。但随着阶段性消纳问题渐显,需要重新审视新能源的增量空间,由此就需要更多的传统能源来满足增量需求。

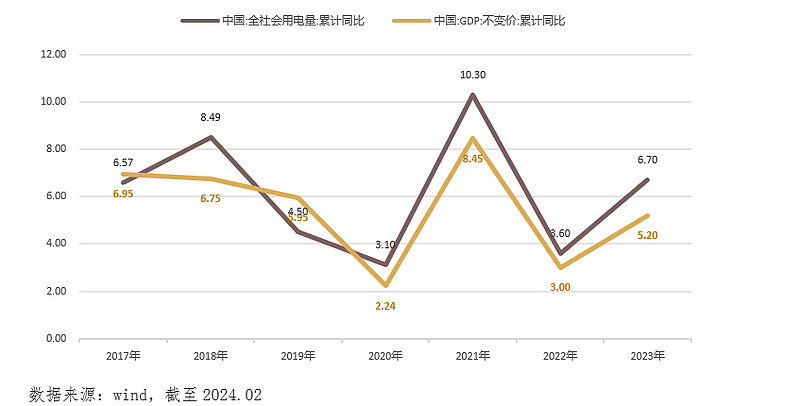

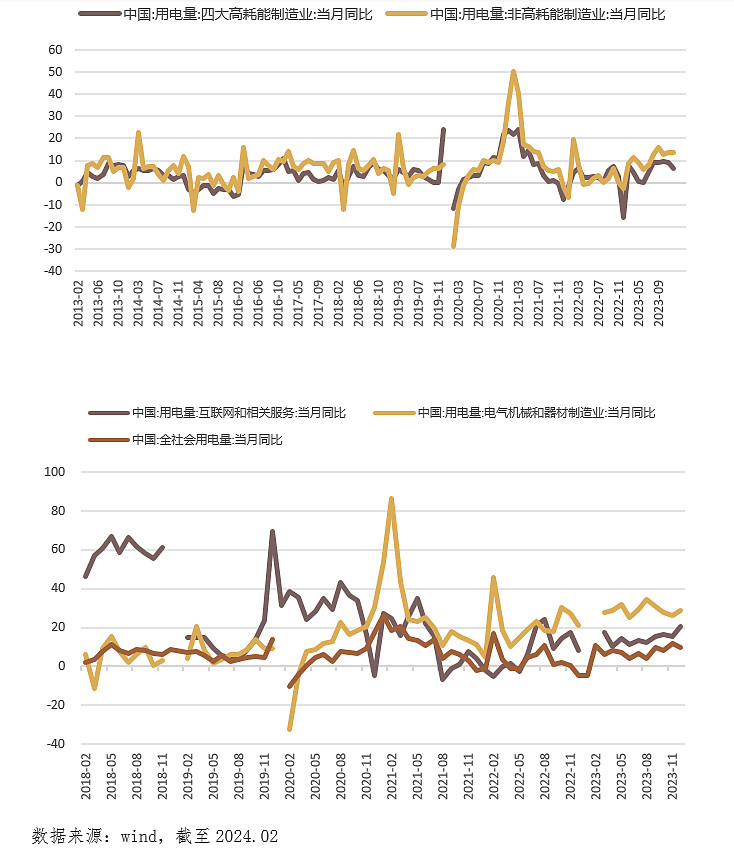

5、【需求】用电需求高于经济增速

我们通常认为,用电量和经济增长紧密相关,因此在经济复苏态势较弱的环境下,对用电需求也比较悲观。然而从数据上看,2020年以来,全年全社会用电量的增速高于GDP增速。

原因在于,新经济与居民生活用电取代高耗能成为全社会用电增量的拉动主力。伴随产业结构转型升级,数字经济等新兴产业将驱动全社会用电量继续快速上行,成为拉动社会用电增量的主体,包括5G基站、数据中心、新能源汽车、轨交装备制造、半导体制造、光伏制造等在内的新兴产业,在生产过程中均产生大量能耗,特别是对电能的消耗。

【特别提示:全市场稀缺品种——能源ETF(159930):一键布局24只煤炭股+石油股】

资金面方面,截至3月4日,能源ETF(159930)最近5日连续资金净流入,资金面和行情面强烈共振!最近10日有9日实现资金净流入,合计吸金近5000万元,最近20日有17日实现资金净流入,合计吸金超1.05亿元。

截至3月4日,能源ETF(159930)最新规模超过3亿元,创下阶段新高!

布局传统能源板块大机会,认准能源ETF(159930),仅含24只石油股+煤炭股,全市场稀缺品种!

能源ETF(159930)跟踪的中证800能源指数成份股数量仅24只,含煤量60%,含油量40%,在煤炭石油为代表的高股息板块节节高升的背景下,表现亮眼,中国石油、中国石化两大权重股占比高达60.48%,包括中国神华、陕西煤业、中国海油在内的前5大权重股占比近60%!前十大权重股占比高达78.10%!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。能源ETF属于中等风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于中证800能源指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26