Uniswap 将改变游戏规则?协议费用分配的潜在影响

作者:Atis E,独立研究员 来源:medium 翻译:善欧巴,金色财经

在接下来的几个月中,Uniswap DAO 似乎准备就向 UNI 质押者分配协议费用进行投票。本文分享了个人对这次投票的未来影响的看法和猜测。

UNI 质押提案摘要

Uniswap 治理论坛目前正在讨论一项旨在将 UNI 转变为费用共享代币的提案。主要想法是:

升级 Uniswap 协议治理,实现无需许可、程序化的协议费用收取

按比例向已质押和委托投票的 UNI 代币持有者分配任何协议费用

允许治理继续控制核心参数:哪些矿池收取费用,以及费用的大小

这个最初的提案是另一个未来提案的基础,该提案实际上会在一些 Uniswap v3 池上引入协议费用:

假设链上投票成功,社区将可以选择收取费用。

作为 Uniswap代表,我普遍赞成从 Uniswap v3 池中向 UNI 质押者分配费用的提议。我认为这将是一个有趣的实验。该提案背后的充分准备清楚地表明了基金会的能力和能力。

目前仍存在不确定性,例如将实施费用的具体池以及确切的协议税率。费用开关必须针对每个池进行定制,这意味着仅针对选定的 Uniswap v3 池组激活费用。从经济上讲,对容量小或寿命短的矿池收取费用是没有意义的,特别是在考虑每个费用转换决策所需的 DAO 治理工作时。所选的矿池很可能与 Uniswap Labs已经收取0.15% 前端费用的矿池基本一致。根据之前的投票,预计协议费率将设定在总互换费用的 10% 到 20% 之间。

目前,还没有公开的计划在 v2、v4 或 UniswapX 上实施收费。这些版本可以在未来的讨论中解决,V3 费用转换实验将作为重要的参考点。

V3的未来

Uniswap v3 是目前该平台最具主导地位的迭代,从某些方面来看,也是现有最大的 DEX。然而,我认为 Uniswap v3 已经在衰落,原因如下。这意味着在 v3 上尝试费用切换是相对低风险的行为。

V4 即将到来并将在很大程度上取代 v3

Uniswap 的发展策略与英特尔之前的 tick-tock 模型有一些相似之处,即架构进步(“tocks”)之后是优化(“ticks”)。在这种情况下,Uniswap v1 和 v2 代表一个滴答周期,v3 和即将推出的 v4 构成另一个周期。

Uniswap v1 相对于当时的技术水平来说是一个重大进步。V2 在架构上类似,但具有 ERC20/ERC20 互换和价格预言机等新功能,并对整体设计进行了其他增强。尽管面临 v3 的竞争,v2 仍然强劲,凸显了其持久的吸引力。

V3引入了另一个架构飞跃,流动性集中。然而,它确实有一些重大缺点,不仅使用起来更加复杂,增加了有限合伙人的市场风险,而且更容易受到套利者 MEV 泄漏的影响,特别是在波动性资产的较低费用级别池中。

我预测 Uniswap v3 的设计从长远来看不会持续下去,而久经考验且值得信赖的 v2 模型可能会比它更持久。一旦推出,v4 预计将很快超越 v3,这得益于以下几项改进:

Gas 优化:v4 引入了各种优化,包括降低 ERC20 传输成本的单例设计和显着降低 Gas 费用的瞬态存储机制。

有利于有限合伙人的创新:旨在通过拍卖和动态费用重新夺回套利 (LVR) 损失价值的功能,为有限合伙人提供更有利的环境。

支持 v2 功能:V4 将重新整合全方位的流动性头寸,容纳转账费用代币,并允许流动性池内的 LP 捐赠,以及其他增强功能。

从本质上讲,v4 旨在解决 v3 的缺点,同时融合其前身的优点。

DEX 格局竞争加剧

1. AMM 竞争对手不断崛起

Uniswap v3 最初利用其创新的集中流动性模型和限制性许可来主导该行业。然而,这些特殊的优势已经不复存在。V3核心代码现在已经在GPL下近一年了。高质量的竞争性 AMM 不断涌现。Uniswap v3 确实仍然拥有最林迪性、最经受考验和最坚实的代码库,而一些竞争对手已经陷入了黑客攻击。然而,这些好处也不可避免地会随着时间的推移而减弱。

2. 不断发展的交易机制

链上交易正在朝着基于意图的系统发展。因此,我们预计通过 AMM 进行的交易比例将会下降。虽然现在宣布 AMM 模型过时还为时过早,但 UniswapX 和 Cowswap 等平台的崛起可能会继续并增加其市场份额。

3.新兴的以DEX为中心的链和rollups

关于专用 Uniswap 应用链还是 rollup 是 DEX 的未来的争论双方都有令人信服的论据。

案例:正如Dan Elitzer 所强调的那样,在当前的模型中,交换者支付的以太坊网络费用高于他们向 Uniswap 的有限合伙人支付的交换费用。这是令人震惊的低效率。此外,由于滑点导致的不完美执行造成的交易者损失也大于掉期费用——至少在 2021/2022 年是这样。DEX 交易用户体验每年都在显着改善但如果以太坊的重点仍然是结算层,这些问题未来不太可能得到完全解决。人们可以不断优化 DEX 的设计并使之复杂化,但是,在具有 12 秒出块时间的链上完全复制 CEX 交易体验是不可能的——至少在不牺牲去中心化或审查阻力的情况下是不可能的。

反对的理由:没有人愿意将他们的资产跨链连接起来以略微改善他们的交易体验。此外,我们确实不需要进一步的流动性碎片化。

然而,以太坊主网上共享排序的潜力可能会改变游戏规则。这项创新将实现 Rollup 之间的同步可组合性,从而允许 Uniswap Rollup 上的 DEX 合约无缝地访问所有参与 Rollup 的流动性。这样的发展将消除对流动性分散和用户不便的大部分担忧。

总而言之,这些因素使得 Uniswap v3 继续占据主网主导地位的可能性很小。仔细尝试费用转换并不会造成太大损失。

有限合伙人的问题:没有代表就纳税?

费用转换的风险

如果收费转换导致许多流动性提供者 (LP) 退出 Uniswap,则可能会适得其反。失去有限合伙人将意味着资金池的流动性减少,从而降低资金池对交易者的吸引力。交换活动的减少将降低剩余有限合伙人的收入,导致更多有限合伙人离开。这可能会引发连锁反应,流动性不断下降,导致最坏的情况——死亡螺旋。

幸运的是,到目前为止,DeFi交易者似乎对价格变化并没有过于敏感。即使一些有限合伙人在收费后决定离开,总体交易量也可能不会大幅下降。这意味着留下来的有限合伙人最终将获得更高的年利率(在考虑协议费用之前)。在某种程度上,这些较高的交易收益将抵消协议费用的成本,从而实现稳定的平衡。

支持这一观点的是,Gauntlet 的研究(目前正在更新)表明,只要费用不定得太高,死亡螺旋就不太可能发生。他们的数据驱动方法让人放心,如果谨慎地收取费用,不会导致有限合伙人大规模外流。

协议税率的公允价值

10%至20%的税率在现实经济中并不罕见。然而,这并不能直接转化为 Uniswap 的情况,原因如下:

通常,税收的目标是利润,而不是总收入。对于 Uniswap 上的有限合伙人来说,互换费用代表他们的总收入,而不是净收入。使用无常损失模型或损失与再平衡 (LVR) 模型(分别适用于未受保护和对冲的 LP)来衡量 LP 收益的研究得出的结论是,Uniswap v3 LP 的净利润率几乎为零。因此,在这种情况下,旨在准确征收收益的税收制度将产生最少的收入,这凸显了传统税收逻辑与有限合伙人收益动态之间的不匹配。

税收用于资助传统经济中的公共服务,例如基础设施和医疗保健。将税收收入重新分配给 UNI 代币持有者并不能以符合典型纳税人期望的方式本质上确保贡献者(即有限合伙人)的利益。

尽管存在这些挑战,仍有令人信服的理由考虑协议费用:

协议费更像是增值税 (VAT),而不是所得税或资本利得税。增值税的一个主要特点是它由客户支付,而不是由提供商支付。有限合伙人可以在某种程度上迫使交换者支付更多费用,并通过将其资产迁移到费用等级较高的池中来抵消协议费用。然而,如果没有协调一致的行动,这种转变不太可能广泛发生,从而导致 Uniswap v3 中的 LP 流动性持续被低估。

费用分配模型通过要求代币委托进行收入分享来激励 UNI 代币持有者积极参与治理。研究表明,积极的授权可以提高 DAO 的去中心化程度。这也是使 Uniswap 生态系统(特别是基金会和 DAO)实现自我可持续发展而不是依赖财政部的一大进步。

LP 和 DAO

结合上述情况,很明显,费用转换的目的是:

交换 Uniswap LP 的部分费用收入

增强 Uniswap 生态系统的功能。

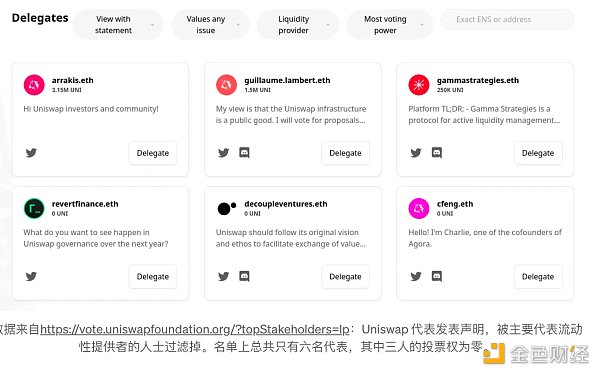

然而,被要求进行这项交易的并不是有限合伙人——或者至少不是主要是有限合伙人。目前的情况是一种无代表征税的情况。至少,没有足够的代表性。明确优先支持 LP 的代表只有几百万张 UNI 选票。

此外,大型 DAO 代表之间还存在一些著名的贸易公司。他们与 Uniswap LP(尤其是零售 LP)之间存在明显的潜在利益冲突。

我的立场是,有限合伙人是任何去中心化交易所的命脉,他们的投票权应该反映出这一点。希望即将到来的 UNI 质押和重新授权将为 Uniswap LP 提供获得更多选票的机会。

增加 LP 投票权的一项技术步骤是允许在其流动性头寸中授权 UNI 代币。这需要一些技术上的改变,但肯定是可行的。

补偿 LP?

关于如何将有限合伙人的支持与费用转换计划联系起来,目前存在一些想法,例如:

流动性挖矿计划

为“忠诚”LP 空投

天然气回扣

即使假设有限合伙人有足够的投票权来通过这些想法(这是不确定的),我发现这些想法都没有完全有说服力:

有针对性的流动性激励作为税收再分配的一种手段可能会有效。然而,它们可能会扰乱自由市场并损害 Uniswap 作为中立平台的信誉。准确的目标定位具有挑战性,并且需要大量的监测、研究和管理费用,而目标不明确的激励措施主要会吸引唯利是图的有限合伙人,从而可能损害生态系统。

如果涉及公共 DAO 投票,空投的标准很容易被大型代币持有者操纵。未来的空投更有可能导致治理危机,破坏 Uniswap 的中立性,并鼓励空投挖矿作为 LP 投机策略。此外,没有 KYC 要求的空投将对大持有者或 sybils 带来不成比例的好处,而要求 KYC 将是一个更糟糕的选择,与 Uniswap 无需许可的精神相矛盾。

天然气回扣将不公平地有利于活跃的有限合伙人,而不是那些承担较低风险的有限合伙人或零售有限合伙人。它们的长期影响将是促使有限合伙人采取事实上更糟糕的策略。

Uniswap 基金会专注于发展生态系统的战略似乎比任何这些选项都更可行(有针对性的流动性挖矿可能除外)。理想的情况是,有限合伙人获得的份额相对较小,但蛋糕却大得多。

结论

鼓励 UNI 代币持有者委托其代币预计将改善 DAO 的去中心化和生态系统的可持续性。

目前,在 V3 上实施费用转换将提供关键数据,为 Uniswap 和生态系统内其他协议的未来版本的决策提供信息。

有限合伙人是预期费用转换中明显的短期损失者,并且不确定生态系统的长期预期收益是否足以弥补他们的损失。

LP 应努力在 DAO 决策中实现更好的协调和更强的发言权。这包括争取对更保守的费用转换方法的支持:例如,仅对一小部分矿池征收不超过 10% 的费用。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47