震荡行情下红利低波动价值的思考

2024年以来,市场波动延续,上证50、沪深300、创业板指、科创板50等主流宽基指数纷纷先跌后涨。而在市场波动的背后,则是当下经济复苏节奏在外部不确定因素的影响下反反复复。

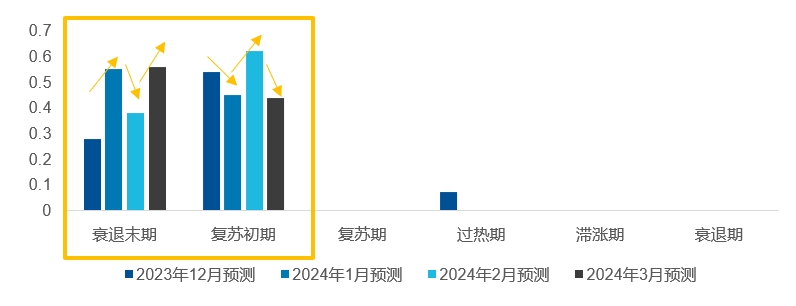

通过普林格六周期模型对近四个月所处的经济阶段进行判断后可以发现,自2023年12月以来进入复苏初期后,经济周期仍在衰退末期和复苏初期之间持续震荡反复,反应经济复苏预期继续处于波动中。在这样的市场下,红利低波动策略值得关注。

截至2月29日,中证红利低波动指数(H30269.CSI)今年上涨10.53%。红利低波动策略在红利策略的基础上融合了低波动因子,剔除了盈利可能下滑,难以继续维持高分红的上市公司,避开了“价值陷阱”,因此防御属性更强。

图:23年末24年初,经济复苏节奏震荡反复

数据来源:Wind,截至2024年2月29日

为什么红利因子和低波动因子的组合在震荡市场下仍有可观的回报呢?有两个主要的原因:1)红利低波动的资产多处于银行、煤炭、交通运输等经营业绩非常稳定的板块,稳定的业绩保障了分红,这种稳定性在震荡行情下更加可贵;2)在经济转型阶段,高分红是上市企业回报股东的重要方式,而分红行为在市场中不断获得投资者进一步的认可,让投资者在震荡中找到了确定性。

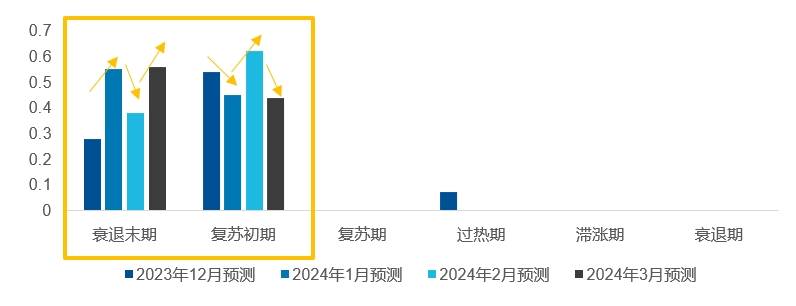

另一方面,红利低波动资产在年初逆势上涨,获得了不少关注。而在对历史行情进行统计后可以发现,各板块的全年表现与年初的表现相关性强,年初表现强势的板块往往可以在全年持续排名靠前。

图:观察历史数据,年初表现较好的板块有望成为市场全年主线

数据来源:Wind,截至2024年1月31日

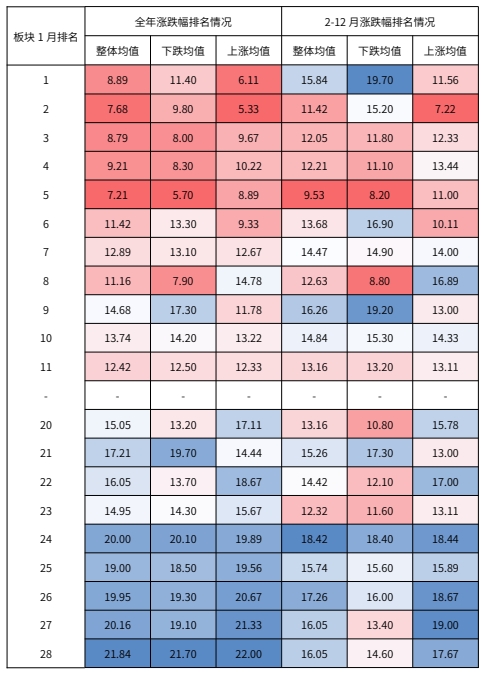

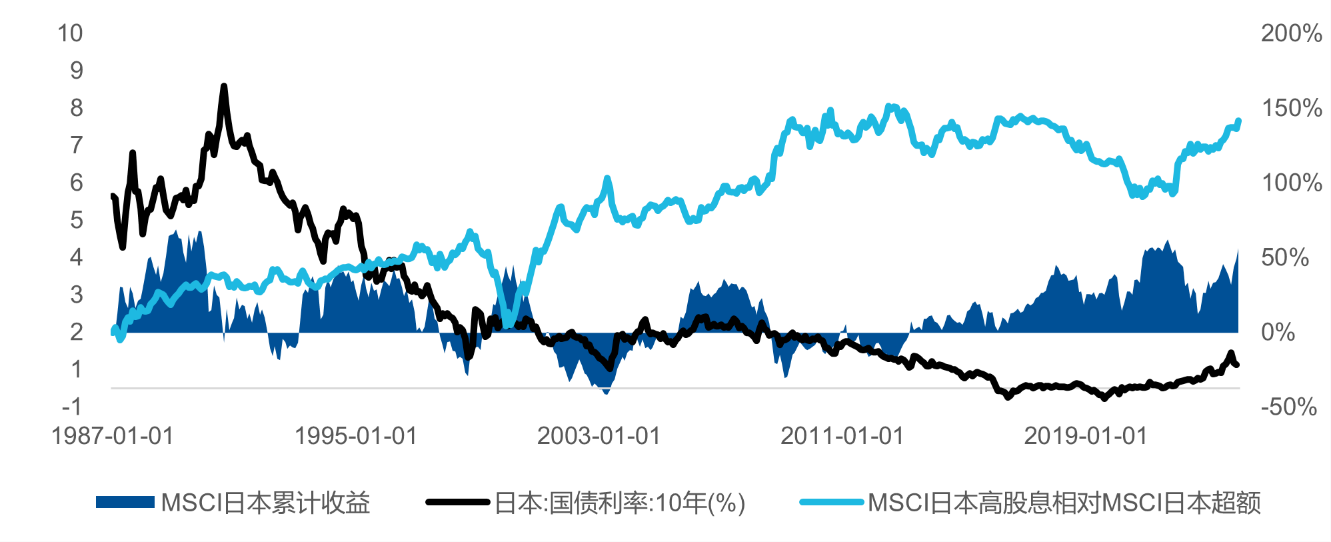

类似的市场环境曾在日本上个世纪出现过——90年代日本经济增长中枢下行后,经济预期处于震荡的阶段。期间,10年期国债收益率持续震荡下行,而以MSCI日本指数为例的权益类资产表现偏弱,出现了资产荒。但在同期,日本高股息策略持续走强,跑赢大盘。回到国内的宏观环境,如果未来长端利率继续阶段性下滑,红利风格或继续占优,利好红利低波动资产。

表:日本10年期国债收益率较低时期,权益表现偏弱,但红利风格跑赢大盘

数据来源:Wind,截至2023年12月31日

在跟踪中证红利低波动指数的产品中,红利低波动ETF(563020,场外联接A/C:020602/020603)备受关注。该产品紧密跟踪中证红利低波动指数,同时分别于每年二月、五月、八月、十一月最后一个交易日进行评价,在符合基金分红条件的前提下,进行现金分红。在享有较高分红频率的前提下,综合费率合计仅为0.20%/年,助力投资者低费率投资A股高股息低波动资产!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26