美联储降息迟迟不至 国库券回报率直逼中期债券

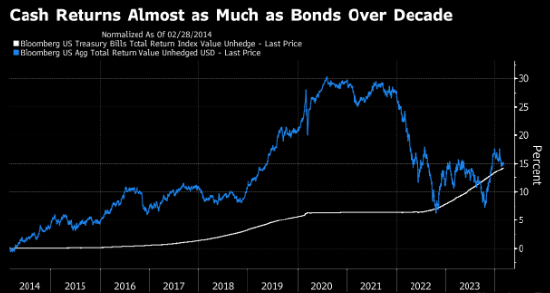

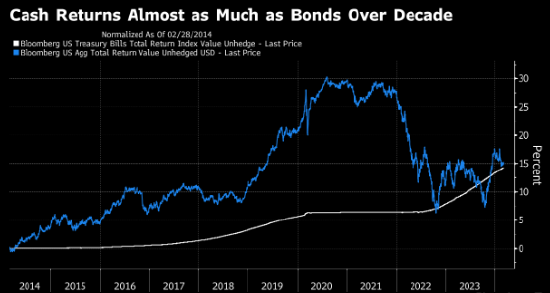

美国债券市场自2021年以来的跌幅几乎抹去了过去十年其相对现金等价物的回报率溢价。

截至2月末的10年,跟踪美国国债和投资级公司债的彭博美国债券综合指数回报率为15%,与同期国库券14%的回报率相差无几。

以前持有1年期、3年期和5年期国债回报率更高,但2022年情况发生了变化,美联储连续加息导致彭博美国债券综合指数创纪录下跌13%。

投资者现在面临的挑战是如何确定买入高久期债券的更好时机。

3个月期国库券收益率约为5.4%,比10年期国债高出逾100个基点。美联储一天不放松政策,现金等价物回报率就会继续高于债券。在强于预期的经济和通胀数据发布后,交易员已经将首次降息的预期时间从3月推迟到6月,并预计接下来会进入一个不那么激进的宽松周期。

时机就是一切

回头太晚意味着投资者将失去把收益率锁定在17年最高水平附近的机会。

对于摩根大通战略收益机会基金的管理人William Eigen而言,选择其实很简单,他的基金持有的60%是现金等价物。该基金管理的资产总计95亿美元。

Eigen说,即使美联储将利率降低100个基点,国库券收益率仍将高于当前的较长期债券。因此在固收市场承担利率和信用风险的动力很低。

他的基金今年累计上涨约0.9%,而同期彭博债券指数下跌1.7%。过去五年,该基金回报率为11%,是债券指数3%回报率的三倍多。

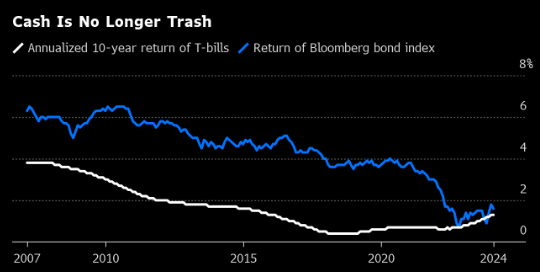

在2021年前,债市投资者享受着长达四十年的牛市,10年期收益率在2020年疫情期间从1981年接近16%的峰值跌至不到1%。自全球金融危机爆发以来,由于美联储将利率保持在接近于零的水平,现金等价物在多数时间被视为“垃圾”一样的存在。

变局

截至2020年的十年,彭博债券指数的年回报率为3.8%,远高于国库券的0.7%。疫情的爆发导致的通胀飙升促使美联储加息至5.25%-5.5%区间,创2001年以来最高水平。现金等价物再次成为可投资的资产类别。

去年投资者投入了超过1万亿美元到货币市场基金,这类基金的投资对象是国库券、商业票据等现金等价物。今年以来又有1,720亿美元资金流入,推动这些基金的总资产首次超过6万亿美元。

Columbia Threadneedle Investments的全球利率策略师Ed Al-Hussainy警告,投资现金等价物获得的风险回报不再像通胀飙升、 美联储加息时那样引人注目。

Al-Hussainy表示,由于10年期国债收益率在过去两年中上涨了一倍以上,现在的债券具有吸引力,而且有更大空间来吸收潜在资本损失。 根据汇编数据,这些收益率必须上升约60个基点至4.8%才能抵消年度票息收入。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33