英伟达涨超4%,纳斯达克100ETF(159659)开盘跳涨超1%再创上市新高!美银:巨头领先优势或仍将扩大

当地时间3月1日,美股三大股指集体收涨,标普500指数、纳指、纳指100均创历史新高,标普500指数首次收在5100点之上。截至收盘,道琼斯工业指数收于39087.38点,涨幅为0.23%;标普500指数收于5137.08点,涨幅为0.80%;纳斯达克指数收于16274.94点,涨幅为1.14%;纳斯达克100指数收于18302.91点,涨幅为1.44%。

大型科技股多数上涨,英伟达涨超4%,收盘市值首次站上2万亿美元;博通涨超7%,AMD涨超5%,均创收盘历史新高;此外,奈飞、脸书母公司Meta涨超2%,英特尔涨超1%,微软、亚马逊、特斯拉小幅上涨;谷歌A、苹果小幅下跌。

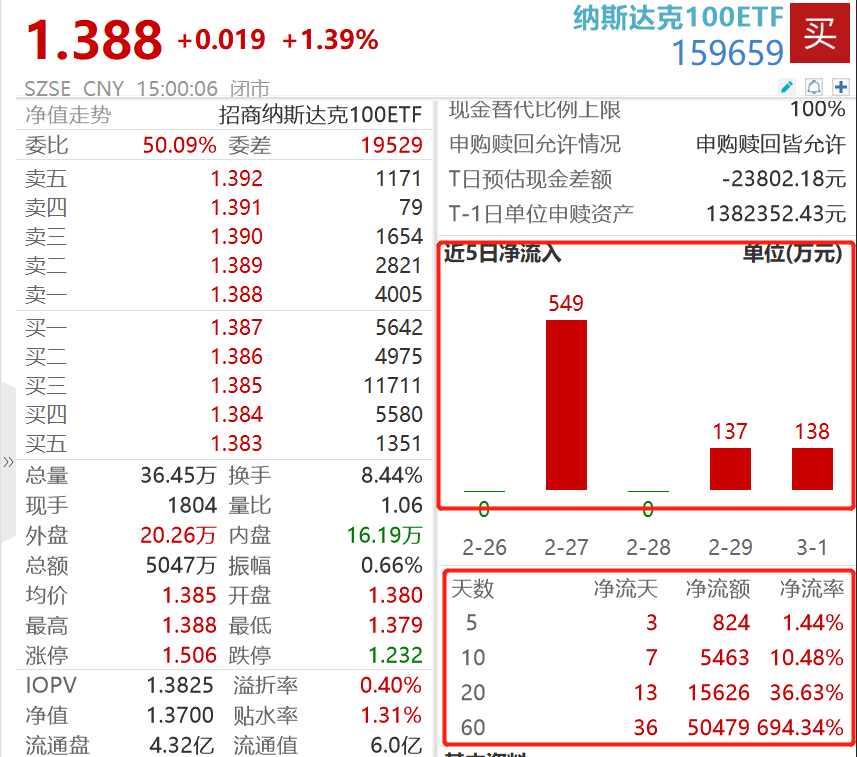

受此提振,纳斯达克100ETF(159659)今日(2024年3月4日)开盘跳涨1.08%,再度刷新上市以来新高。

图片来源:雪球

资金层面,纳斯达克100ETF(159659)昨日获得资金净流入138万元,为连续两日净流入。

图片来源:Wind

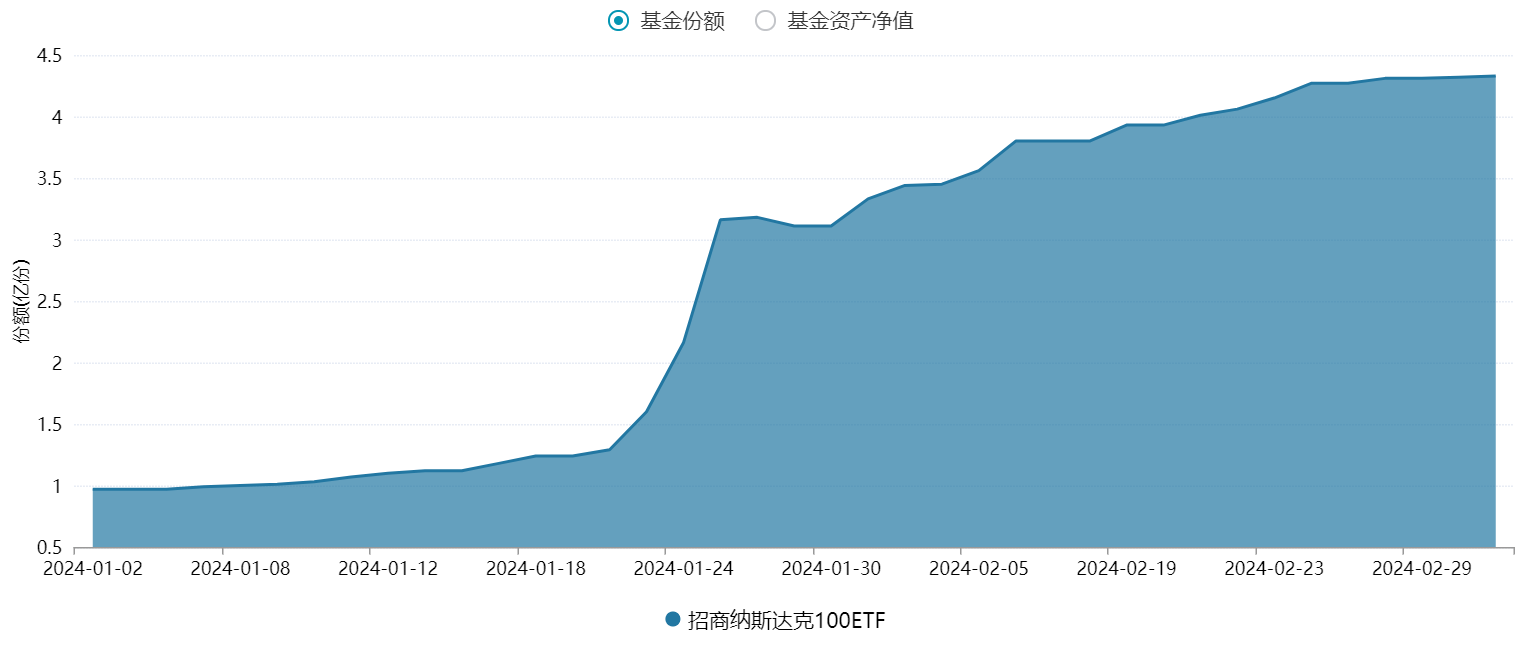

今年以来,纳斯达克100ETF(159659)获得资金持续踊跃布局。截至最新,纳斯达克100ETF(159659)份额4.33亿份,最新规模5.98亿元,双双刷新上市以来新高。纳斯达克100ETF(159659)年内份额累计增长约3.36份,区间份额增幅超346%,在所有跟踪纳斯达克100指数的ETF中增幅居前。

来源:Wind,2024.1.2-2024.3.4

值得一提的是,纳斯达克100ETF(159659)管理费为0.5%/年,明显低于同类产品费率,有助于进一步降低投资成本。纳斯达克100ETF(159659)还设有场外联接基金(A类:019547,C类:019548),可供场外投资者选择。

【市场等待美联储主席讲话】

消息面上,美联储主席将于美东时间周三开始向参众两院发表半年一次的货币政策证词。投资者将密切关注其关于美国整体经济状况、抗击通胀以及美联储何时可能开始降息的最新消息。

随着通胀下降速度放缓,市场预计美联储今年将从6月开始三次降息。这与美联储主席最近的评论以及美联储自身最近的预测一致。联邦公开市场委员会(FOMC)将于3月20日公布最新的政策决定和经济预测摘要。

未来一周将公布的新就业数据包括工资和职位空缺的最新数据,以及美国东部时间周五上午8点30分公布的2月份非农就业报告。

经济学家预计,上个月美国经济增加了19万个非农就业岗位,失业率保持在3.7%的水平。今年1月,美国经济增加了35.3万个就业岗位,震惊了华尔街,而失业率连续第三个月稳定在3.7%。

【美银分析师:巨头领先优势仍将扩大】

人工智能的狂热促使华尔街策略师竞相跟上已经超出他们预期的股市反弹。近几周,Piper Sandler、瑞银和巴克莱都上调了标普500的前景。高盛集团和瑞银集团自去年12月以来,在美联储转向鸽派政策之后,已经两次调高了对美国经济前景的预期。

标普500指数周五收于5100点大关之上,为历史上首次,该指数已超过4899.40点的年终平均预估。美银策略师表示,领先指标显示,该行对每股收益的预估为235美元,而普遍预期的243美元似乎是经济增长更强劲、利润更高的“合理”预期。

第四季度财报季再次表明,企业利润正在改善。到目前为止,标普500指数公布的98%的市值中,有76%超出预期。

美银美国股票和量化策略主管Subramanian认为,标普500指数的上涨仍集中在少数几只大盘股身上,尽管随着所谓的“七巨头”与标普500指数其他成分股之间的盈利增长差距将开始缩小,但预计巨头领先优势仍将扩大。

【千亿美元级机构大举加仓科技巨头】

加拿大管理规模最大的养老金投资机构——加拿大养老金计划投资委员会(CPPIB)向美国SEC提交13F文件,披露了其2023年四季度的美股持仓数据,大举买入微软、苹果、博通等科技股。

具体来看,根据13F文件,截至2023年底,CPPIB共持有1085只证券,持仓市值约792亿美元,环比上季度增加约108亿美元(+15.78%);四季度CPPIB主要买入微软、苹果、博通及亚马逊等科技股,其中对微软增持了4.81亿美元(+64%),增持苹果4.58亿美元(129.21%),增持博通2.87亿美元(+254.27%),增持T-Mobile US1.92亿美元(51.04%)。卖出TC Energy、恩斯塔、艾克森美孚、墨式烧烤及恩桥等传统行业公司。

此外,富达(FMR)、北方信托(Northern Trust)、摩根大通(JPMorgan Chase)、富国银行(Wells Fargo)、富兰克林资源公司(Franklin Resources)等千亿美元级别机构13F持仓,都将微软、苹果、英伟达、Alphabet等股票作为重点头寸。

富达管理与研究(FMR)披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为11825.78亿美元。按市值比例排名的前五大重仓股分别为微软(6.96%)、苹果(4.88%)、英伟达(4.37%)、亚马逊(4.06%)、谷歌A类股(2.68%)。

富兰克林资源公司披露的去年四季度13F持仓报告显示,该机构四季度末股票持仓总市值为2010.67亿美元,季度环比增加6.00%。按市值比例排名的前5大重仓股分别为微软(4.74%)、亚马逊(2.5%)、苹果(2.09%)、英伟达(1.96%)、谷歌A类股(1.61%)。

【“全球科技龙头风向标”——纳斯达克100ETF(159659)】

作为美国市场代表性市场指数之一,纳斯达克指数又被称作“美国科技指数”的代表,纳斯达克100指数以纳斯达克指数为基础并加以精华提炼,选取其中100家非金融公司作为成分股,在市值加权的基础上按相应的指数编制规则计算出来的、反映纳斯达克整体市场或者美国高科技走势的指数。

在人工智能的时代浪潮之下,在AI领域有着领先布局和深厚积淀的科技巨头集中在纳斯达克100指数,前十大权重占比超47.1%,龙头属性集中。

来源:纳斯达克,截至2024.2.29。

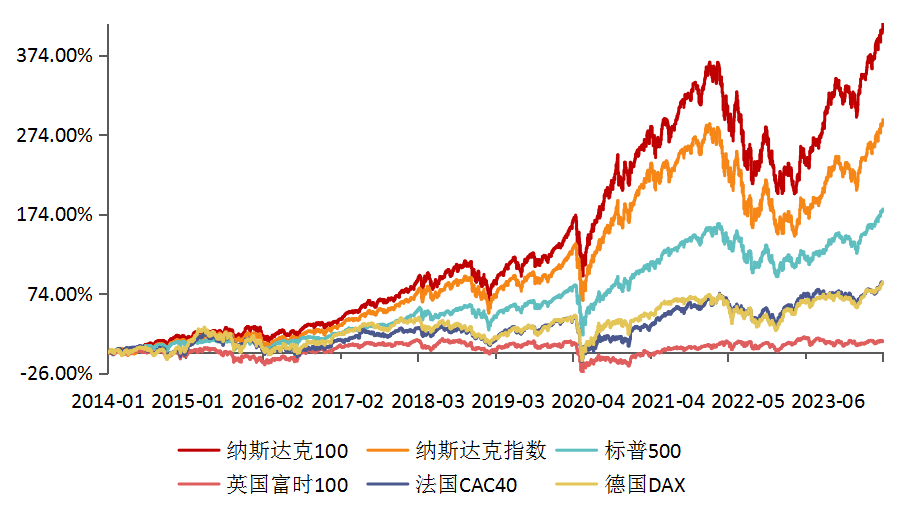

自2014年初以来至2024年3月1日,纳斯达克100指数累计涨幅409.55%,显著跑赢纳斯达克综合指数、标普500等美股主要指数,同时大幅跑赢英国富时100、德国DAX、法国CAC40等全球其他主要市场核心指数。

来源:Wind,统计区间2014.1.1-2024.3.1。纳斯达克100指数发布于1985年2月1日,指数过往业绩不代表未来表现。

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。纳斯达克100ETF可以投资境外市场。本基金除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临因投资境外市场所带来的汇率风险等特有风险。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

纳斯达克100指数近五年表现分别为37.96%(2019)、47.58%(2020)、26.63%(2021)、-32.97%(2022)、53.81%(2023)。纳斯达克100指数由纳斯达克股票市场公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56