AI动力“引擎”,逻辑芯片究竟有多重要?

龙年春节期间,AIGC巨擘OpenAI携新产品Sora亮相,谁料想这股“西风”竟然吹到了A股市场,引燃了国内的AI行情。说到AI的爆发式增长,“卖铲人”英伟达风头一时无二,作为GPU市场的“扛把子”,2022年全球独立GPU市场规模约448.3亿美元,其中英伟达占据了近8成的市场份额,并且其AI数据中心业务更是几乎处于寡头垄断地位。

【逻辑芯片增长前景广阔】

GPU作为逻辑芯片的重要分类之一,其重要性日益上升,而逻辑芯片则是半导体行业的第一大单一品类,预计随着ChatGPT、AIGC等数字经济的持续发展,人工智能模型搭建和训练的大规模投入,以GPU和ASIC芯片为代表的逻辑芯片或将加速增长,到2023年,全球逻辑芯片的市场规模或将达1751.91亿美元,占全球半导体产品的份额将攀升至31.5%。

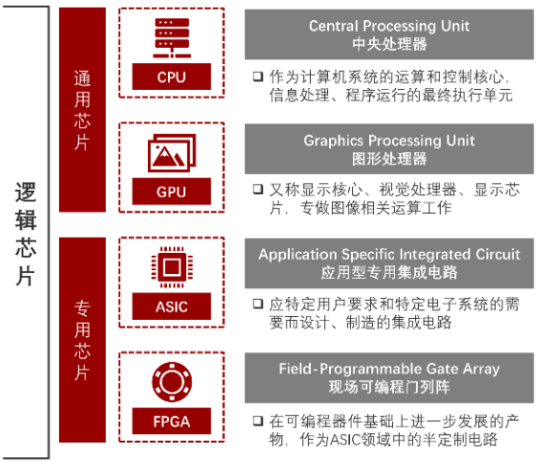

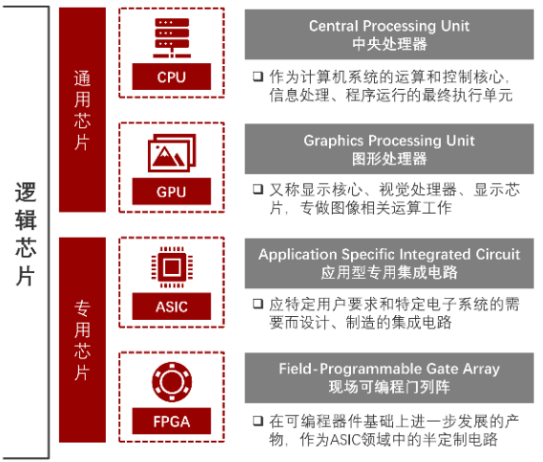

主流逻辑芯片可分为CPU、GPU、ASIC和FPGA四大类,从各细分品类的竞争格局上来看,基本上由国际厂商所把持,比如CPU由英特尔和AMD分庭抗礼,FPGA则呈“三足鼎立”之势,中国大陆企业由于起步晚,目前国产化率仍较低(根据美国半导体协会的数据,2021年我国逻辑芯片的国产化率仅9%),在海外对高算力GPU等高端逻辑芯片的限制下,以及AI、5G、云计算等技术持续赋能中国新兴产业,未来逻辑芯片的国产替代的提升空间巨大。

逻辑芯片分类

资料来源:通信百科、PCMag、头豹研究院

【中国逻辑芯片潜力大,国产化没有捷径】

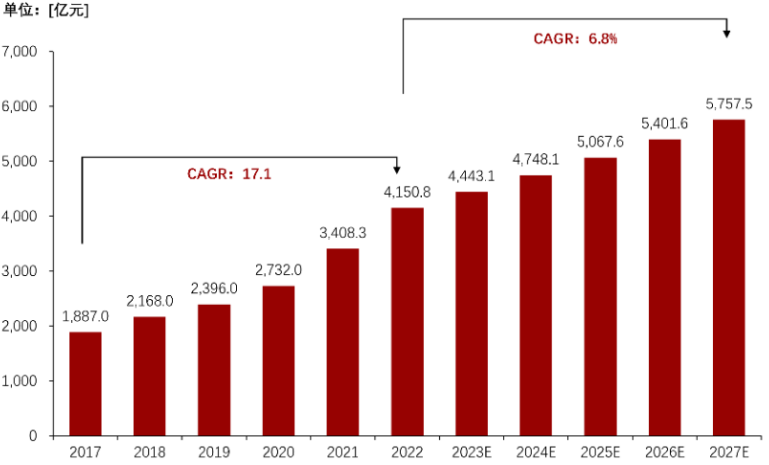

另据IC Insights,2021年到2026年,逻辑芯片在集成电路细分市场中的复合增速或仅次于模拟芯片,而美国半导体行业协会数据显示,2022年中国逻辑芯片市场规模达4150.8亿元,同比虽有所放缓,但预计到2027年中国逻辑芯片市场规模将增至5757.5亿元,5年年均复合增长率将达6.8%。

2021年-2027年中国逻辑芯片市场规模及增长预测

数据来源:美国半导体产业协会、Frost&Sullivan、头豹研究院

逻辑芯片产业链的上游由设计工具(EDA)、半导体材料和设备构成,这部分也是未来国产化寻求突破的主要路径;中游芯片设计和制造则几乎被国际巨头垄断,国内厂商目前正在努力探索之中;下游应用端较为分散,涉及5G通信、AI、智能汽车等领域。

目前来看,随着逻辑芯片技术的迭代升级,其发展周期正逐步缩短,5nm制程是目前业界技术工艺制高点,但鉴于AI模型对算力的要求越来越高,未来逻辑芯片的面积或将进一步微缩,对于半导体材料如前驱材料和半导体设备如光刻机也提出了更高的要求,目前,国内企业参与热情度较高,在某些细分领域具备一定的实力。

半导体设备ETF(561980)为场内唯一跟踪中证半导指数的ETF,该指数主要聚焦40只半导体设备、材料等上游产业链公司,前十大成份股合计占比近76%,指数集中度相对较高;行业分布上更侧重设备,“半导体设备”占比近53%。从产业链角度看,上游的半导体设备和材料国产替代空间广阔,持续受到高度重视和国家产业政策的重点支持。场外投资者还可以通过联接基金(A类:020464,C类:020465)一键捕捉产业新机遇。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26