中国银河:给予中际旭创买入评级

中国银河证券股份有限公司赵良毕近期对中际旭创进行研究并发布了研究报告《800G高出货量提振营收水平,看好光模块龙头长期成长空间》,本报告对中际旭创给出买入评级,当前股价为155.16元。

中际旭创(300308) 核心观点: 事件:近日公司公布2023年业绩快报,报告期公司实现营收107.25亿元,同增11.23%,实现归母净利润21.81亿元,同增78.19%,单四季度实现营收36.95亿元,同增33.06%,实现归母净利润8.85亿元,同增138.54%。 高速率产品提升公司整体利润率水平,营收质量持续上升。2023年以来,AI算力需求和相关资本开支的调整带动了800G等高速光模块需求的显著增长,并加速了高速光模块产品的技术迭代步伐。报告期内,受益于800G等高端产品出货比重的显著增加及产品设计的不断优化,公司营收、归母净利润及营收质量同环比均有所较明显提升。营收方面,公司23Q2-23Q4营收环比均有所增长,且营收环比增速较2022年同期均有较大提升;归母净利润方面,公司23Q2-23Q4归母净利润环比增速均明显高于营收环比增速,且明显高于2022年同期数据。二者结合,可以发现公司营收质量提升较快,新产品上量逐步提升公司利润率水平。 800G产品处于逐步上量,公司作为行业龙头或优先受益。我们认为光模块当前正处于更新换代周期,随着400G光模块产品逐步进入成熟期,同时高毛利800G光模块等数通侧产品正处于逐步导入过程中,公司作为行业龙头厂商,在升级换代过程中有望优先受益。预计随着国内外大模型应用场景拓展带来的不断催化,以及AI的进一步发展,叠加我国东数西算宏观战略及智算中心建设的不断进展下,国内云厂商有望实现从100G、200G光模块向200G、400G、800G速率光模块的提升,海外云厂商虽然整体资本开支有所调整,AI侧资本开支仍保持较高增速,且随着苹果等巨头对AI方向的转型,800G产业链发展预计将在2023年的基础上更进一步,受到AI的不断发展及如Sora等创新应用的普及,高毛利产品有望加速导入,公司作为光模块龙头企业,营收及利润水平有望持续提升。 投资建议:我们认为随着互联网巨头对于AI及大模型布局逐步深入,以GPU服务器引领智算底座或将成为2024年及未来的主要发展方向之一,对于高毛利800G及更高速率的光模块需求逐步提升,2024年或将成为高速率光模块放量重要一年,同时更高速率1.6T光模块的研发及试用也或将更进一步,公司作为行业领先,在行业高成长性已现的基础上,有望持续受益。 根据公司2023年业绩快报情况,我们预测公司2023/2024/2025年将实现营收107.25/255.09/315.88亿元,同增11.23%/137.85%/23.83%;EPS分别为2.72/5.91/7.17元,对应2023/2024/2025年PE分别为55.15/25.34/20.91倍,考虑公司的数通业务龙头地位以及技术核心竞争力,维持对公司“推荐”评级。 风险提示:AI发展不及预期的风险,新产品导入不及预期的风险,研发进展不及预期的风险,行业竞争加剧的风险等。

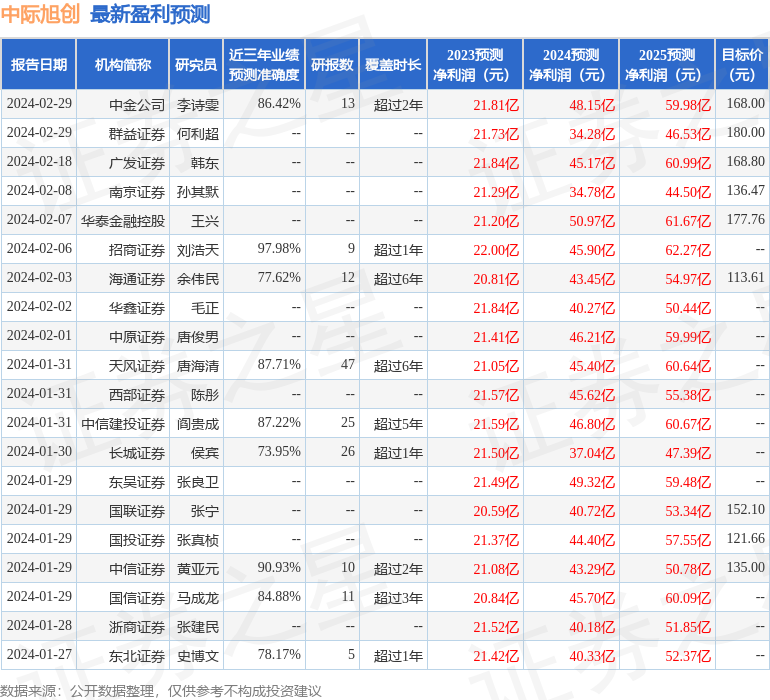

证券之星数据中心根据近三年发布的研报数据计算,招商证券刘浩天研究员团队对该股研究较为深入,近三年预测准确度均值高达97.98%,其预测2023年度归属净利润为盈利22亿,根据现价换算的预测PE为56.62。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级25家,增持评级2家;过去90天内机构目标均价为146.52。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33