令半导体设备巨头“垂涎”的HBM,中国企业要做玩家还是看客?

近来,有多家半导体设备巨头相继公布最新财报数据,并对2024年的发展前景做了展望,其中“HBM”成了财报里的高频词汇,不仅被反复提及,还被各大厂商视为半导体设备增长的新动能。

HBM有何独特之处?

HBM即高带宽内存,属于图形DDR内存的一种,是将高性能DRAM裸片堆叠起来,并通过先进封装与逻辑芯片相连接,通过增加带宽,扩展内存容量,让更大的模型,更多的参数留在离核心计算更近的地方,从而减少内存和存储解决方案带来的延迟。故而,HBM被认为是使数据中心具备AI承载能力的关键。

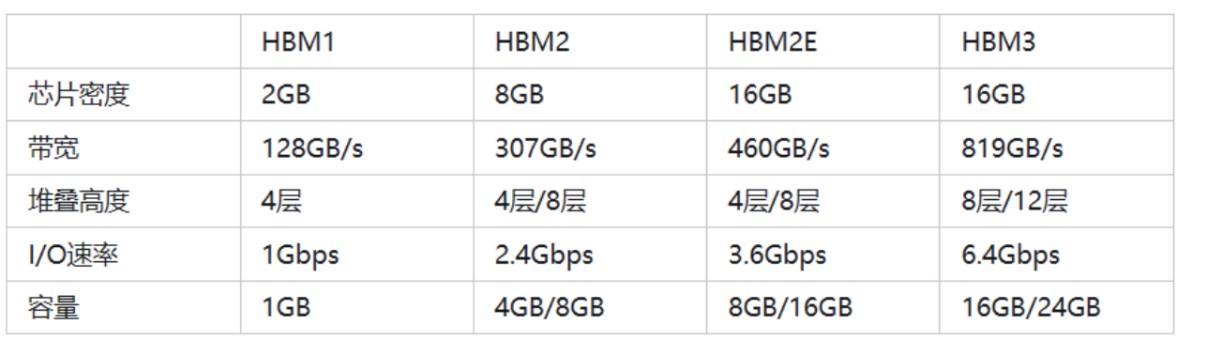

自2014年首款硅通孔HBM产品问世以来,HBM技术已经发展至第四代,最新的HBM3带宽、堆叠高度、容量、I/O速率等较初代均有多倍提升。

HBM演进路径

资料来源:SK海力士官网、太平洋证券

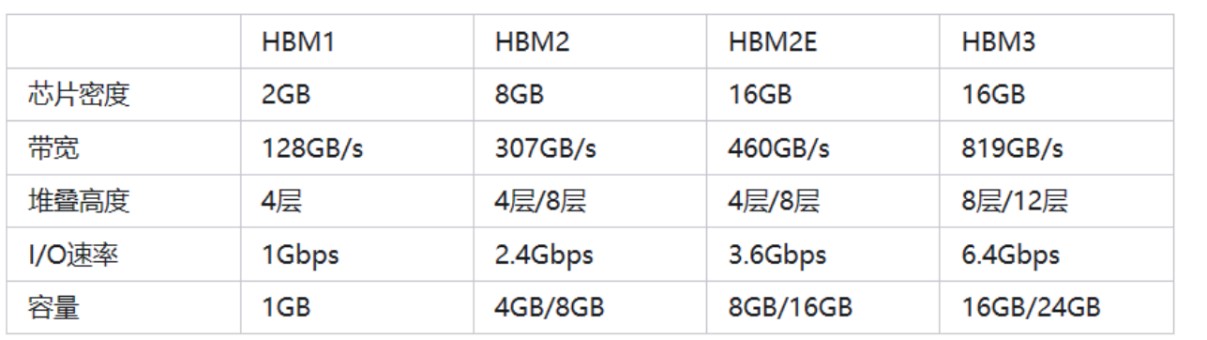

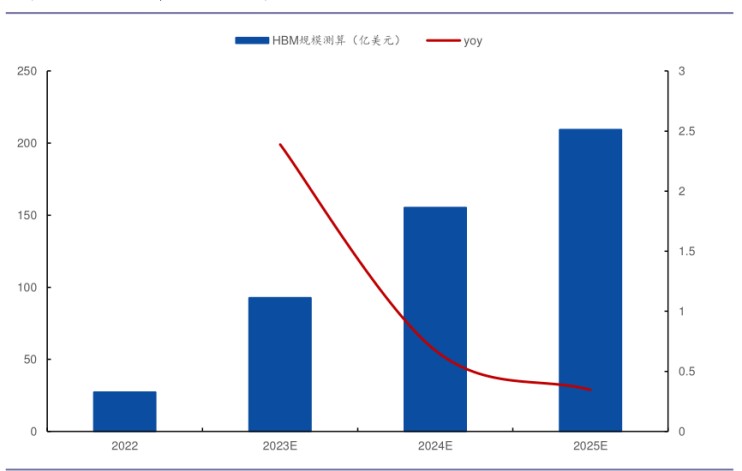

HBM主要应用于AI服务器领域,2023年HBM仅占DRAM产量的5%,随着AI需求的爆发式增长,预计未来几年其复合年增长率将达到50%。TrendForce预测,2025年,AI服务器的出货量将达到约200万台,从而助推HBM需求爆发,其市场规模或将达150亿美元,同比增长68%。目前,英伟达、谷歌、AMD等AI领军企业均广泛采用HBM解决方案,

HBM市场规模增长情况

数据来源:太平洋证券

由于HBM使用的芯片比标准DRAM大两倍以上,意味着生产相同体积的芯片需要两倍以上的容量,这也促使DRAM从传统2D加速走向立体3D,从而突破了内存容量与带宽瓶颈,成为新一代的DRAM技术路线之一。

市场三分天下,半导体设备厂商或受益HBM技术变革

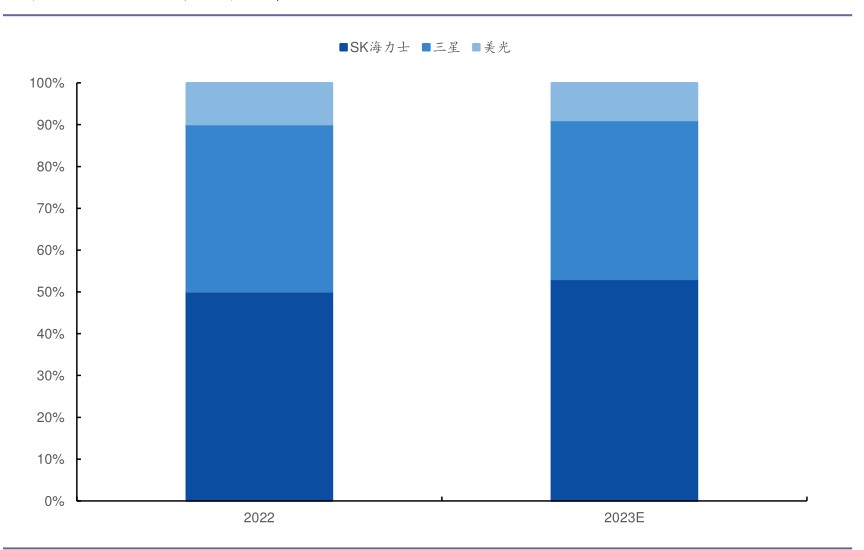

目前,全球HBM市场呈现“三分天下”的局面,存储芯片三巨头SK海力士、三星和美光分别占到53%、38%和9%的市场份额(数据来源:TrendForce),而SK海力士则是唯一具备量产新世代HBM3能力的供应商。

HBM市场份额

数据来源:TrendForce

HBM的技术难点主要体现在封装工艺上,这当中,TSV(硅通孔)是实现容量和带宽扩展的核心,在HBM的3D封装成本中占比最高,接近30%,而TSV通常又会涉及到通孔蚀刻、填充、绝缘以及减薄等工艺流程,并且对电镀材料有较高要求,因此配套供应链及国产替代厂商有望从中受益,包括半导体材料、设备以及封测企业。

半导体设备厂商普遍看好后续的产业前景。有机构便预测,受存储芯片复苏的推动,2024年全球晶圆厂设备市场规模约达800亿美元左右。其中,DRAM增长的动力主要来源于HBM的容量提升和节点转换。

随着AI服务器的持续增长,PC、智能手机在AI应用和换机周期的带动下需求上扬,这或将共同驱动存储芯片和先进制程逻辑芯片的资本支出,进而带动半导体设备市场规模实现两位数增长。

半导体设备ETF(561980)为目前场内唯一跟踪中证半导指数的ETF,标的指数聚焦半导体设备、材料等上游产业链公司,也是目前A股“设备”含量最高的半导体主题指数(有ETF追踪)。持续关注挖掘国产替代的潜在增长机会,场外投资者还可以通过联接基金(A类:020464,C类:020465)一键捕捉产业新机遇。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26