北向资金壕买135亿元,沪指冲击3000点!顺周期风起,银行罕见涨停,银行ETF(512800)摸高近4%!

今日(2024年2月21日)早盘市场短暂下挫,后在食品饮料、银行高歌猛进下快速上攻,三大指数盘中均涨超2%,沪指一度逼近3000点重要关口,尾盘涨幅收窄,收于2950.96点。

顺周期资产重获青睐,主力资金全天疯狂涌入食品饮料、银行板块,截至收盘,食品饮料、银行(申万一级)分别获主力净流入59.79亿元、58.58亿元,包揽31个申万一级行业吸金榜前两位。

图片来源:Wind

平安银行今日获爆买23.85亿元,高居A股榜首,在资金猛攻下,牢牢封死涨停板,多只大行续创历史新高;此外,贵州茅台、五粮液亦获逾10亿元增仓。

值得注意的是,北向资金全天净买入135.95亿元,创2023年7月以来新高。分析人士指出,今日A股表现主要基于市场对经济复苏、银行金融板块资产质量与盈利前景及市场情绪回暖预期转向乐观,春节期间消费强劲、稳增长利好政策频出,超预期降准降息等均对市场预期构成提振。

后市机会方面,有机构指出,一些被错杀的优质股票可能会迎来估值回升的机会,优质龙头股的估值修复有望成为2024年、特别是龙年的一个投资主线。

【ETF全知道热点盘点】顺周期风再起,能否成为当下市场主线?下面重点聊聊银行、食品和地产几个板块主题的交易和基本面情况。

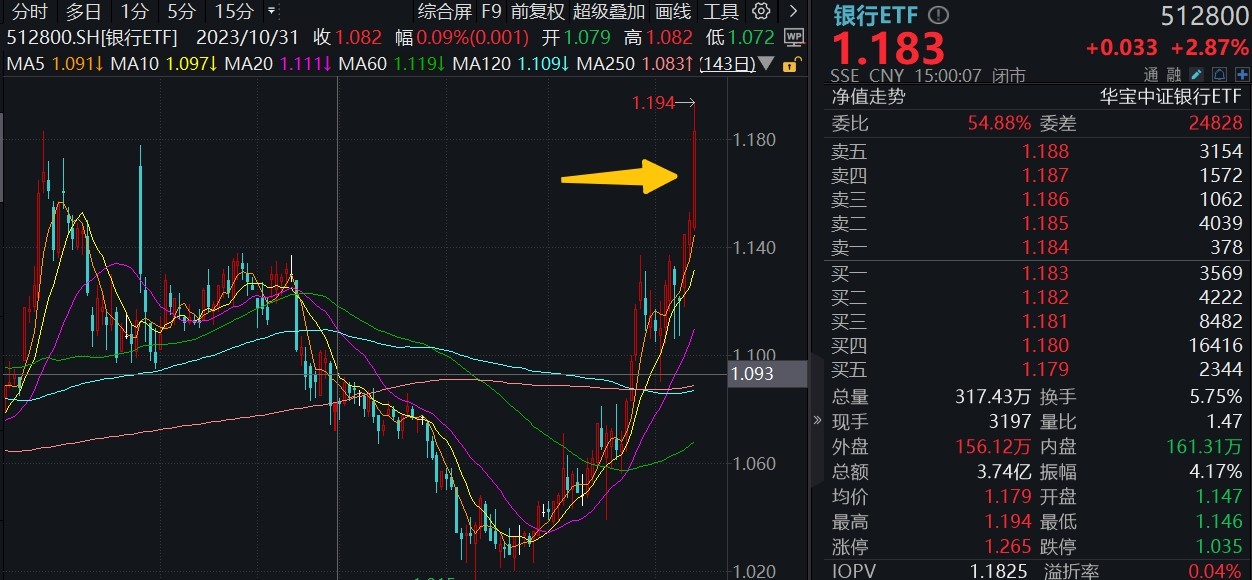

一、【又见银行涨停!什么信号?银行ETF(512800)放量飙涨近3%,年内表现站稳A股TOP7】

开年以来持续跑赢的银行板块再显优势,今日全天涨势如虹,42只上市银行股近8成涨逾1%,平安银行罕见涨停,中国银行、农业银行续刷上市新高, 宁波银行、齐鲁银行、招商银行均涨逾5%,成都银行、江苏银行、中信银行等跟涨居前。

图片来源:Wind

热门ETF方面,银行ETF(512800)早盘低开上攻,午后继续攀升,场内价格最高涨近4%,收涨2.87%,日线三连阳,强势刷新2023年9月以来新高!全天成交额3.74亿元,较前一日激增超64%。

图片来源:Wind

2024年开年以来,银行板块持续跑赢大盘,截至今日收盘,30个中证全指二级行业中仅3个行业年内取得正收益,其中银行ETF(512800)标的指数中证银行指数累计涨幅12.79%,表现遥遥领先。银行ETF(512800)年内涨幅亦在A股所有股票型ETF中高居TOP7!

图片来源:Wind

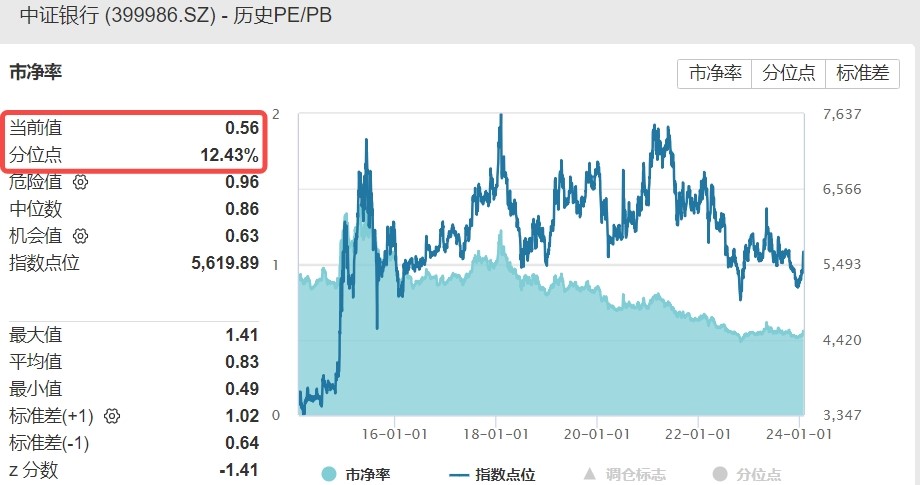

作为低估值、高股息的典型代表,在弱势行情下银行板块类固收配置价值突出,往往成为避险资金穿越周期的选择;在经济和政策预期转好时,亦能显著受益于顺周期属性,迎来反弹机遇,可谓进可攻、退可守。

数据显示,截至2024年1月末,银行ETF(512800)跟踪的中证银行指数股息率为5.56%;较无风险利率相对溢价处于历史高位;同时板块市净率PB仅为0.56倍,位于近10年12.43%分位点的相对低位,安全边际较高。

图片来源:Wind

今日银行股再迎大涨,除板块自身优势外,或还与以下催化因素有关:

1、超预期金融数据

1月金融数据喜迎“开门红”,根据央行公布的1月金融信贷数据显示,1月社融新增6.5万亿元,同比多增5061亿元;1月新增人民币贷款4.84万亿元,同比少增913亿元;M2同比增长8.70%,M1同比增长5.90%,社融、信贷均超市场预期。

2、银行加快落地支持地产融资协调机制

据不完全统计,已有国有六大行以及招商银行、中信银行、光大银行等多家股份制银行召开相关主题会议,高效精准对接房地产项目,满足其合理融资需求。

地产风险为前期压制银行板块估值的主要因素之一,伴随着地产增量利好进一步出台,房地产行业融资需求将得到有效满足,或将有效提振银行经营与估值表现。

3、超预期政策支持

2月20日,央行公布的最新1年期LPR按兵不动;5年期以上LPR下调25bps至3.95%,为有史以来最大幅度调降。本次非对称下调既有利于刺激房地产需求侧改善、托底宏观经济,又体现出政策呵护银行息差的态度,在情绪上有利于银行估值修复。

展望后市银行能否延续强势?申万宏源证券表示,银行修复不是过去时,而是进行时,1月信贷开门红超预期,叠加稳增长政策陆续落地,银行板块预计还将有阶段性催化;另外,资本市场对银行基本面的底部预期基本到位,不会比预期更差,当前位置具备较高的配置价值。

看好银行板块行情持续性的投资者,相关产品银行ETF(512800)。公开资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

二、【白酒股集体爆发!食品ETF(515710)午后冲高涨超5%,多重利好助力板块企稳】

今日吃喝板块在早盘低开后迅速走高,全天高企,截至收盘,食品饮料板块涨幅在30个中信一级行业中高居首位。反映板块整体走势的食品ETF(515710)场内价格最高涨幅超5%,截至收盘,涨3.73%。

图片来源:雪球

成份股方面,酒企表现亮眼,重庆啤酒强势涨停,迎驾贡酒、舍得酒业涨超8%,泸州老窖涨6.32%、五粮液涨4.94%,食品ETF(515710)50只成份股中48只收红。

图片来源:Wind

当前,受多重利好因素影响,食饮板块有望进一步企稳回升。

1、板块基本面有望迎来改善

从春节数据来看,食品饮料板块消费数据超出此前市场预期。此外,受近期超预期的社融数据以及政策支持等影响,国内经济有望进一步企稳回升,进而对国内需求构成利好,进一步利好整个食饮板块。

2、外资持续进场抄底

Wind数据显示,近期,北向资金大举抄底食品饮料板块。昨日,北向资金净买入食饮板块达到11.48亿元,净买入额在30个中信一级行业中高居首位;截至昨日,近一个月北向资金净买入额达到88.43亿元,净买入额在30个中信一级行业中位居第二位。

图片来源:Wind

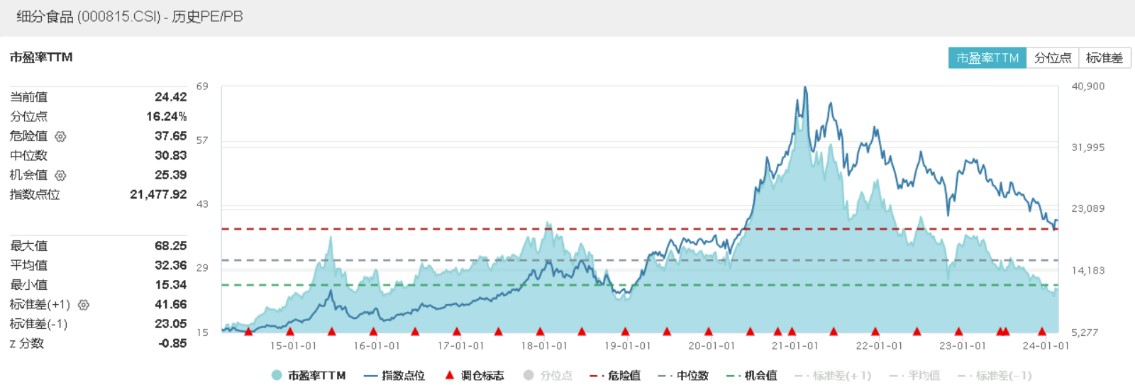

3、板块估值仍处低位

Wind数据显示,截至2月20日收盘,细分食品指数市盈率为24.42倍,位于近10年16.24%分位点的低位,后续下行空间或较为有限,当前位置配置性价比较高。

图片来源:Wind

展望后市,申银万国就白酒和大众品板块分别给出了投资分析意见。

就白酒板块而言,春节销售基本完成,结合渠道反馈,其认为,春节销售情况好于此前市场悲观预期,头部品牌的需求仍然有很强的韧性,动销同比均有增长,但增长幅度不大。从渠道质量来看,价格表现基本稳定,库存尽管承压但未出现较大风险。受宏观经济影响,行业整体需求短期仍有压力,但头部集中、分化加剧的大趋势不变。考虑到当前估值水平、分红水平和中长期的结构性空间,板块头部公司已具备性价比和中长期投资价值。

就大众品板块而言,短期看,春节旺季催化,各子行业1月数据环比改善,零食、乳业、饮料等礼品消费阶段性旺销,餐饮恢复阶段性对调味品和菜肴制品形成支撑,成本压力已缓解并有望继续改善。中期继续关注需求趋势变化。看好两类公司,一类是调整较充分、估值处历史低位、分红率可观的头部公司,二是行业成长空间广阔、公司治理优秀且能积极捕捉消费者和渠道的变化、创新产品和销售模式,估值及市值相对合理的成长品种。

中信建投表示,春运出行数据大幅增长,返乡消费场景提振高端产品礼送需求及宴席市场消费,继续看好高端白酒及区域酒龙头。大众品中调味品受益餐饮消费增加有望实现开门红,建议关注优质标的的底部机会。休闲零食和饮料行业维持高景气,继续看多零食、饮料表现。另外,高股息标的增长稳健,在当前经济环境下具备较强吸引力。前期板块调整较多,基于春节期间良好基本面情况板块有望迎来修复。

一键配置吃喝板块核心资产,相关产品食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

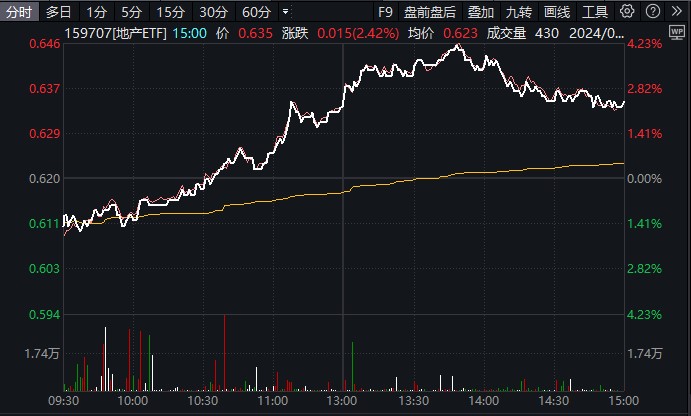

三、【龙头房企大面积收红,地产ETF(159707)向上收复60日均线!供需政策发力,楼市有望迎“小阳春”】

今日地产板块继续向上突破,龙头房企大面积收红,代表A股龙头房企行情的中证800地产指数今日收涨2%。成份股方面,截至收盘,滨江集团上涨4.21%,新城控股、华侨城A、招商蛇口、万科A等多股涨超3%。热门ETF方面,地产ETF(159707)低开高走,场内价格收涨2.42%,收盘价收复60日均线,场内交投活跃。

图片来源:Wind

政策面上,地产供需两端政策组合拳集体发力,供给侧房地产项目“白名单”持续落地,需求端多城市因地制宜优化楼市政策,有望推动房地产市场逐渐企稳。具体来看:

供给侧:有关部门表示,截至2月20日,全国29个省份214个城市已建立房地产融资协调机制,分批提出可以给予融资支持的房地产项目“白名单”并推送给商业银行,共涉及5349个项目;已有57个城市162个项目已获得银行融资共294.3亿元,较春节假期前增加113亿元。

需求侧:有关部门提出要充分赋予城市房地产调控自主权,多城市积极响应因地制宜调整房地产政策,北上广深四个一线城市在年前均有宽松政策出台,核心二线城市政策“红包”也在持续发放,包括放松限购、降低公积金首付比例等。

在金融支持地产方面,央行近日公布2月5年期LPR,迎历史上单次最大降幅。方正证券表示,本次降息致使一线城市首套房贷利率步入3开头时代,体现出央行对于房地产行业的支持,释放更加积极的货币政策信号,促进商品房市场平稳健康发展。

目前来看,地产板块反弹的最大阻力在于楼市基本面的不确定性。楼市何时回暖?方正证券指出,地产供需两侧政策进一步组合发力,为提振楼市打造更加坚实的政策环境基础,一线城市及核心二线城市小阳春行情有望到来,尤其二手房交易活跃度提升值得期待。

天风证券认为,需求政策仍将继续引导基本面企稳修复,在二套房贷利率、一线二套首付比例、限购范围等多方面仍具宽松空间。政策前置释放后,3月“小阳春”市场表现为检验本轮效力的关键时点。在同比高基数影响下,需关注一线城市销售周度边际变化及韧性良好的强二线城市的热度持续性。

配置上,银河证券表示,头部房企展现优秀的运营管理能力具有资金优势,市占率有望进一步抬升,供给端政策持续放松或对部分房企产生较大边际影响。布局工具选择上,相关产品地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!

数据、图片来源:沪深交易所、华宝基金、Wind等,截至2024.2.21。

风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;食品ETF被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11;地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,银行ETF、食品ETF、地产ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26